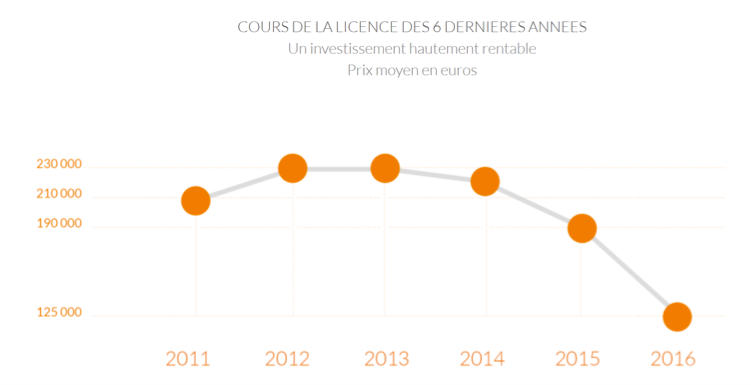

L’arrivée de Uber, LeCab et autres plateformes VTC de réservation a un fort impact sur le marché des licences de taxis. Le graphique qui suit en donne une idée : le prix moyen de la « plaque », selon le site de la Compagnie des taxis, s’élevait à 230 K€ en 2013 et n’est plus que de 125 K€ en cette fin 2016, soit une baisse de près de moitié (45%).

Peut-on convertir cela en profitabilité des taxis parisiens ? (On s’étonne d’ailleurs que la Préfecture de Paris ne publie pas de chiffres là-dessus.)

Il y a 17137 plaques en circulation, ce qui signifie que l’industrie des taxis parisiens « capitalisait » 3,4 Md€ en 2013, et n’en capitalise plus que 2,1 Md€ à présent. La valeur perdue se retrouve pour l’essentiel chez le consommateur, sachant que les plateformes alternatives sont toutes en forte perte en ce moment.

Dans un article de 2015, un économiste américain, Nicholas Buchholz, faisait le même calcul pour la ville de New-York, montrant que l’industrie dégageait avant l’arrivée d’Uber un profit annuel de 1,6 Md$. Comme le prix de la plaque à New-York était à cette époque de 1,2 M$, soit 5 fois plus qu’à Paris, et que la « capitalisation » totale des plaques s’élevait à 16 Md$ (il y a 13.587 licences à New-York, les « medallions »), le multiple de capitalisation de l’industrie de taxis est donc de 10X (soit 16 ÷ 1,6). Pour information, le prix de la plaque à New-York est tombé désormais à 500 K$, soit une chute de 58%.

Appliquant, au prix d’une certaine imprudence, ce multiple au marché parisien, on en déduit que le profit brut anticipé des taxis au sommet de 2013 était de 340 M€ par an, et de 210 M€ maintenant, ce qui assure un revenu net normatif très bas pour les chauffeurs (23 K€ l’an au pic, et 12,5 K€ à présent, le chiffre étant de 117 K$ au pic pour les chauffeurs taxi de New-York). Les chiffres sont bas, mais il s’agit de profit normatif et à long terme. L’arrivée des plateformes a en grande part élargi le marché, de sorte que la baisse de revenus instantané pour les taxistes est probablement bien moindre. En revanche, le « marché » anticipe une poursuite de la baisse de part de marché des taxistes enregistrés, au profit des chauffeurs VTC. Par ailleurs, il faut voir que jusqu’à une date récente, l’opération était intéressante pour un taxiste : acheter une plaque, c’était pouvoir bénéficier d’abord d’un endettement (peu de particuliers, y compris parmi les artisans, sont en position de lever un emprunt), au demeurant peu coûteux, avec un prix de l’actif qui montait constamment. Opérer un taxi était donc aussi un moyen de constituer un patrimoine, bien utile pour la retraite.

La situation change désormais, de sorte qu’il est imprudent pour la Compagnie des taxis d’afficher, comme on le voit sur le graphique : « Un investissement hautement rentable ».

Que penser à présent de la profitabilité de Uber ? Sa valeur sur le marché privé est de 70 Md$, ce qui supposerait, avec le même multiple, une rentabilité normative (un EBITDA) de 7 Md$. Il en perd aujourd’hui 2,8 Md$. Qu’est-ce qui explique cette valorisation, en dépit de ces pertes élevées ?

Les investisseurs semblent avoir à l’esprit deux idées dans leur valorisation : la première est qu’Uber est dans une logique de « winner takes all ». Il lui faut investissement constant pour capter au plus vite des parts de marché. Quand Uber arrive dans une métropole, il paie les « partenaires-chauffeurs » pour tourner à vide les premiers temps, afin que dès le début, alors que l’effet réseau n’est pas encore en place, les premiers clients puissent déjà obtenir leur taxi en 5mn. Le compte d’exploitation dans chaque ville a ainsi la forme d’une courbe en J, et leur compte agrégé est une somme de courbes en J décalées dans le temps. Si Uber s’arrête de faire de nouvelles implantations, il y a bonne chance que la rentabilité se redresse.

Deuxième idée, Uber tarifie encore très bas. Un papier récent d’un ensemble d’économistes « Using Big Data to Estimate Consumer Surplus: The Case of Uber », montre que l’activité aujourd’hui de VTC génère ce qu’on appelle un « surplus du consommateur » très important. Qu’entend-on par ce terme jargonneux, inventé par un remarquable ingénieur français du XIXe siècle, Jules Dupuit, l’ancêtre du calcul économique ? Quand le consommateur paie sa course au prix de 100, à quel prix aurait-il été prêt à la payer. Si ce prix de réserve est de 150, cela signifie que le consommateur économise 50 sur sa course. On sait que le jeu du marketing aujourd’hui est d’extraire au maximum cette rente du consommateur, en le forçant à révéler son prix de demande. Dans le cas de Uber, ces économistes disposent du moyen de calculer un tel surplus. En effet, le système de réservation leur fournit l’impact sur la demande (l’élasticité) des hausses de prix qu’Uber réalise en période tendue (le surge pricing), un mécanisme qui est censé accroître l’offre de taxis dans ces périodes.

Or, l’étude montre à la fois que l’élasticité prix est très basse (comprise entre -0,4 et -0,6 : une hausse de 10% du prix ne baisse la demande qu’entre 4 et 6%) et que le surplus est très significatif, de l’ordre de 1,57 X le prix de base. Autrement dit, et toutes choses égales par ailleurs, Uber a un potentiel de revenu pouvant plus que doubler sur sa base de clientèle actuelle (passant de 100 à 257).

Évidemment, ce calcul est une surestimation grossière parce que les choses ne restent jamais égales à elles-mêmes. Il suppose qu’une fois implanté, Uber gardera sa position de leader et sera en position de monopole, combinant à la fois G7 et Les Taxis Bleus par exemple sur Paris. C’est nier la dynamique du marché, à savoir la réaction du régulateur, l’entrée de nouveaux concurrents, la banalisation des logiciels de cartographie et d’appariement offre/demande, qui sont la véritable innovation de Uber, la revendication croissante des chauffeurs, dont on sait qu’ils sont une population particulièrement sourcilleuse comme le montrent leurs grèves récentes à Paris ou à Santiago, l’évolution de leur statut au regard du droit du travail, etc.

On aurait tort en effet de mythifier Uber. Quand on a inventé le télétexte, sont venues les centrales de réservation de taxis, avec des bonnes dames au bout du téléphone. Et donc les G7 et autres, un progrès par rapport à l’appel à la borne téléphonique, lui-même un progrès par rapport à la simple maraude.

Avec Internet, nouveau bond en avant : la centrale de réservation est en temps réel, sans opérateurs au milieu. D’où un appariement considérablement meilleur. Auquel s’ajoute le retour client (la notation), un élément disciplinaire qui manquait fortement dans le système précédent.

Et c’est tout, même si ce n’est pas rien. D’autant que ça permet de bousculer un équilibre corporatiste, efficace autrefois, mais devenu coûteux et malthusien. Rien par contre qui justifie un Taxis Bleus mondial, comme ce que veut devenir Uber (il y a très peu de synergies opérationnelles à opérer sur plusieurs métropoles : le marché est toujours un marché local, et seuls quelques voyageurs cosmopolites trouvent satisfaction à allumer la même application quand ils passent de Milan à Chicago). Rien en tout cas qui permette de classer Uber dans les entreprises high-tech.

Le seul point fort d’Uber, c’est son poids financier pour créer le marché, et se battre contre les blocages légaux de l’ordre ancien. L’ironie est qu’il surestime peut-être les barrières à l’entrée qu’il crée (il ne suffit pas de détruire les anciennes, il faut en bâtir de nouvelles), et trace ainsi la route pour les concurrents. Le prix actuel de l’action Uber représente donc un sacré pari.

Nota : on consultera aussi un excellent article du New-York Times (Breaking News, 22 décembre 2016) sur le sujet, sous la plume de Richard Beales.

Article initialement publié sur le site « telos »

- Le protectionnisme colonial et le développement économique de l’Inde - 9 janvier 2025

- Gérer le risque ou gérer la résilience ? - 5 décembre 2024

- La trappe malthusienne et son actualité (I) - 14 octobre 2024

Commentaires récents