L’Union européenne reste encore une zone de paix et de libre circulation des capitaux et des hommes. Du coup, y être un petit pays offre deux gros avantages économiques :

- Adopter des taux d’impôt plus bas que ses (grands) voisins ne fait pas baisser les recettes fiscales. Cela les augmente.

- Quantité de services publics sont fournis gratuitement par les voisins.

Le premier avantage tient à ce que la perte de recettes liée à la baisse du taux d’impôt par rapport à ses voisins (l’effet revenu) est compensée au-delà par l’apport de base imposable venue de l’étranger, attirée par les taux bas (l’effet substitution). Le Luxembourg en est avec l’Irlande le cas le plus marqué.

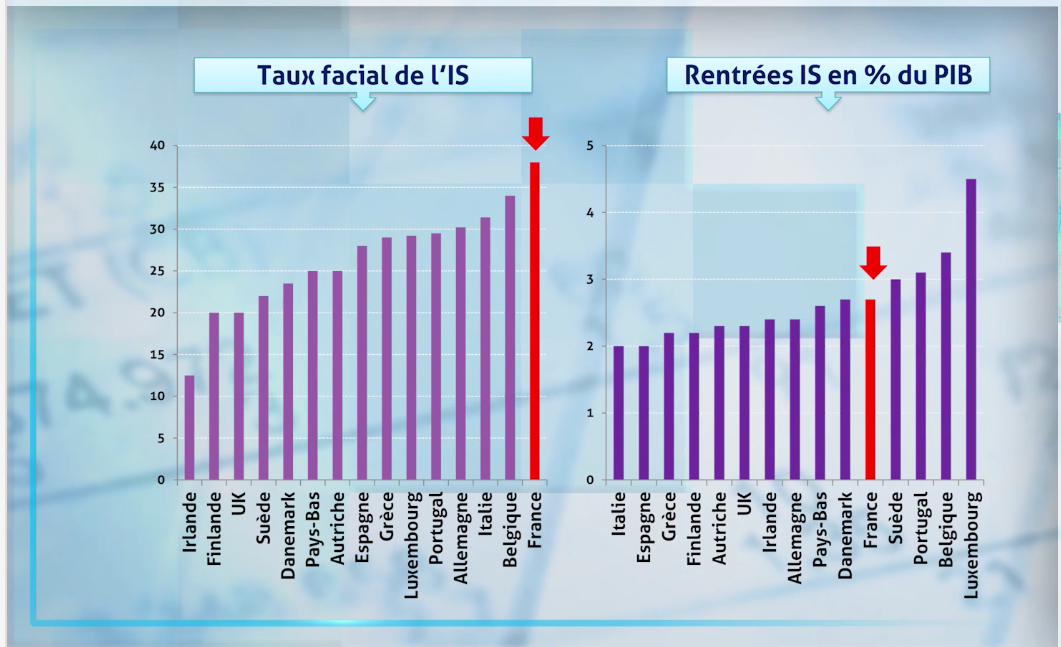

On en juge par les deux graphiques suivants, tirés d’une vidéo du site Xerfi Canal, qui se limitent à l’examen de l’IS, impôt sur les sociétés. Le graphique de gauche présente les taux faciaux d’IS ; celui de droite les taux effectifs, mesurés en pourcentage du PIB. Le Luxembourg a un taux facial de 29%, relativement élevé, mais moins que la France (35%), et à peu près à égalité avec celui de l’Allemagne (30%). Pourtant, c’est le pays qui de loin dispose des rentrées fiscales au titre de l’IS les plus élevées d’Europe, à près de 4,5% de son PIB. L’Irlande, en queue de graphique sur le taux facial, se retrouve au milieu sur le taux effectif.

Un grand pays n’a pas ce luxe. S’il baisse les impôts par rapport à ses voisins, il fera certes rentrer de la matière fiscale étrangère et évitera des sorties, mais ceci dans une proportion faible par rapport à la base fiscale domestique. L’effet substitution est moindre que l’effet revenu. Il y a là donc une « malédiction du grand pays » dans une zone politique non coopérative. Un grand pays comme l’Allemagne la subit au plus haut point. Cela oblige à reporter l’impôt sur d’autres acteurs économiques, notamment les ménages, posant des questions d’équité. Très curieusement, le Royaume-Uni de Theresa May, un grand pays, semble vouloir jouer la stratégie irlandaise ; ils iront probablement vérifier cette malédiction, sauf si désormais les autres pays emboîtent le pas, reportant sur d’autres acteurs économiques la charge fiscale.

Un avantage aussi du côté des dépenses publiques

Côté dépenses, le petit pays profite plus que le grand pays de son insertion dans le bloc économique et politique auquel il appartient. Le Luxembourg profite par exemple des réseaux routiers, ferroviaires ou électriques de ses voisins : il construit les quelques kilomètres de voie qui conduisent à sa frontière ; la France ou l’Allemagne les centaines qui conduisent à Paris ou Cologne. Pourtant, à chaque fois, les deux partenaires profitent à parts égales du service de transport rendu. Les jeunes Luxembourgeois ont un accès facile aux universités (souvent gratuites) des grands voisins. L’effet le plus important concerne la défense nationale, un poste lourd dans les budgets des grandes nations européennes, négligeable pour les petits pays qui vivent sous leur protection implicite. (Mais ici, c’est toute l’Europe qui profite du parapluie militaire américain au travers de l’OTAN.)

Au total, en raison d’une redistribution à leur avantage, le service public du petit pays y est de qualité égale sinon supérieure à ce qu’il est dans les grands pays, pour une pression fiscale bien moindre. Le petit pays est une sorte de passager clandestin du bateau européen et ses citoyens en tirent un niveau de vie et de patrimoine plus élevé qu’ailleurs, le record appartenant de très loin aux Luxembourgeois.

Au-delà de la fiscalité, le même raisonnement s’applique aux réglementations. Une moindre protection (du consommateur, du travailleur, de l’environnement, …) fait peser des risques accrus pour la population mais qui, dans le cas du petit pays, sont compensés par l’afflux d’activités et d’emplois dans les secteurs moins protégés. À nouveau, le jeu revenu / substitution est gagnant pour le bien-être du petit pays, avec des conséquences pour les localisations industrielles. Cet « arbitrage » réglementaire est réduit dans l’Union européenne, parce que nombre de législations s’imposent désormais sur l’ensemble de la communauté. Avec toutefois une énorme exception : les métiers financiers, ceux qui sont attachés à la circulation du capital et des assiettes fiscales, sont encore très peu régulés au niveau communautaire. D’où l’hypertrophie financière dans des pays comme le Luxembourg, Chypre et l’Irlande, un peu moins pour ces deux derniers pays maintenant que leur secteur bancaire a explosé sous le coup de la crise financière. Car le revers est bien une prise de risque beaucoup plus élevée.

Quels enseignements ?

Il y en a au moins quatre. D’abord, il y a une pression forte, presque irrésistible, pour que le petit pays adopte cette stratégie de prédation de ressources communautaires. En effet, l’afflux de capitaux y fait monter les prix des actifs, de l’immobilier et des salaires. Son économie tend donc à se spécialiser dans les services à forte valeur ajoutée, dont la finance qui prend un poids économique – et donc politique – exorbitant au regard de sa taille. Il était difficile au gouvernement luxembourgeois de résister aux lobbys financiers qui pesaient pour plus d’allègements et de contournements fiscaux et réglementaires. L’affaire Luxleaks (voir encadré) a révélé les montages fiscaux directement favorisés par les autorités fiscales. D’une fiscalité moindre, on glisse vers une fiscalité d’évasion, voire délictueuse. La ligne de pente est bien celle du paradis fiscal, à des degrés divers selon la réputation du pays. La morale politique y est de peu de poids.

Ensuite, il se crée des forces centrifuges puissantes au sein de l’Union. Si le Luxembourg profite de ces transferts, pourquoi pas d’autres ? Blotties dans une zone de paix plus vaste, certaines régions trouvent aujourd’hui intérêt à jouer l’autonomie vis-à-vis de leur ensemble national, et ceci qu’elles soient riches ou pauvres : la Catalogne ou la Flandre sont des régions riches, l’Ecosse est une région pauvre, maintenant que son pétrole est en voie d’épuisement. La Lorraine pourrait être un cas intéressant : voici une région historiquement et culturellement très proche du Luxembourg. Son niveau de vie en était également très proche avant-guerre. Comme ce dernier, elle a été frappée il y a 30 ans par la crise de la métallurgie. Mais aujourd’hui, solidement arrimée au bloc politique qu’est la nation française, son revenu national par tête est de 31.945 $, le plus bas du pays, alors qu’il est de 111.162 $ (chiffres 2013) au Luxembourg. N’aurait-elle pas intérêt à la sécession ?

Troisième conséquence, la compétition fiscale sape inexorablement la capacité du grand pays à user de l’État comme d’instrument de protection sociale. C’est un phénomène historique nouveau. Un certain degré de compétition fiscale n’est pas inutile quand il s’agit de pays de même taille. Cela pousse les gestionnaires de l’État à un usage parcimonieux des fonds publics et fournit un laboratoire en grandeur nature pour tester les formules fiscales les moins pénalisantes. Mais ceci vaut pour des pays ou régions de taille comparable, pour ne pas subir la malédiction du grand pays dans une zone politique sans coopération.

Enfin, tant qu’à être un petit pays, il faut bénéficier d’une situation géopolitique « tranquille ». C’est ce qui distingue Chypre du Luxembourg. Chypre n’a pas pris conscience qu’il était sous la tutelle assez incertaine de la Grèce et sans poids politique bien fort auprès de la Commission européenne depuis la gifle à l’Europe qu’a été le référendum de 2005. Le Luxembourg fait partie des États fondateurs de l’Europe, intouchable par les grands pays et la Commission européenne. Il a fallu la pression des États-Unis pour remettre en cause son secret bancaire, comme c’est désormais le cas. Surtout, le Luxembourg a eu l’habileté de laisser le gros de son industrie financière entre les mains de grandes banques étrangères qui ont pu fournir, en protégeant leurs filiales, une assurance contre l’énorme choc sur les banques qu’a été la crise financière déclenchée en 2007. Fournissant le terrain de jeu plutôt que les joueurs, il a en quelque sorte fait l’« Union bancaire » avant la lettre et à son profit. Chypre voulait tout de suite ses propres joueurs.

Luxleaks et la révélation des pratiques d’optimisation fiscale du Luxembourg

Les papiers dérobés à PricewaterhouseCoopers (PwC) en 2015 ont mis les schémas fiscaux du pays dans toute leur lumière. Aussi incroyable que cela paraisse, beaucoup de ces schémas reposent tout simplement sur des prêts intra-groupes, une pratique vieille comme le monde mais qui semblait être devenue totalement obsolète, parce que si facile à tracer par les autorités fiscales. Oui, partout ! Sauf au Luxembourg.

Le Guardian a fait comme souvent un travail journalistique formidable. Il prend l’exemple de Shire Plc, un laboratoire pharmaceutique anglo-américaine dans les neuro-pathologies. Le chiffre d’affaires de Shire était en 2013 de 4,9 Md£, avec une profitabilité exceptionnelle : l’EBITDA est de 1,9 Md£, soit une marge d’exploitation de près de 40% et un retour sur capitaux engagés de 15,6%.

Le principe : on endette une structure au Luxembourg, qui prête à des filiales situées dans des pays à plus forte fiscalité. Les revenus financiers vont dans le pays peu taxé, les charges financières en déduction du revenu des pays fortement taxés.

La belle affaire, direz-vous : l’impôt sur les bénéfices est de 29% au Luxembourg, et disons 35% en France et 39% aux États-Unis (y compris les taxes pour les États fédérés), le gain est misérable, d’autant plus que les taux d’intérêt étaient très bas, de l’ordre de 1,5% pour un groupe de la qualité de Shire Plc ! C’était sans compter avec la science et la diligence des autorités fiscales du Luxembourg, grâce auxquelles les choses deviennent plus appétissantes.

En effet, une chose surprend immédiatement quand on lit le bilan financier 2013 (en dollars US). Ouvrons-le ensemble sur Internet : on voit en page 100 du rapport que l’endettement financier, après la conversion en actions d’une convertible de 1,1 Md$ en 2012, est absolument nul. Comment est-il possible que la filiale s’endette sans qu’on retrouve cette dette au niveau du bilan consolidé ? Non seulement, il n’y a pas de dette, mais il y a même du cash au bilan, pour un montant de 2,2 Md$.

La filiale luxembourgeoise a reçu 1,9 Md$ de revenus financiers (les intérêts sur les prêts aux autres filiales) au cours des 5 dernières années et 580 M$ pour la seule année 2013. Comme le taux d’intérêt que charge la filiale aux sociétés sœurs du groupe varie entre 5% et 9% – on ne parle pas de 1,5% ! –, cela représente un montant entre 6 et 12 Md$ d’emprunts pour le groupe. En fait, les papiers de PwC montrent un encours de dette de 10 Md$ au bilan de cette filiale très secrète, bien au-delà des 2,2 Md$ de cash, et cette dette disparaît complètement en consolidé. Conclusion : il y a un gros tourniquet interne, la maison mère finance la société luxembourgeoise, qui finance les filiales, qui renvoient l’argent à la maison mère ! Une machine à économiser l’impôt.

Regardons le détail, révélé à son corps défendant par PwC. La maison mère (en Irlande ! le groupe a déjà fui en 2008 le Royaume-Uni pour s’y installer) a une succursale au Luxembourg, qu’on appellera S. Elle détient aussi dans le même Luxembourg une filiale, appelons-la F. La société F prête 10 Md$ aux sociétés du groupe et reçoit des revenus financiers. La succursale S emprunte ces 10 Md$ au siège et acquitte des charges financières.

Magie n° 1 : Shire a obtenu des autorités fiscales du Luxembourg de pouvoir consolider, du point de vue fiscal, les charges et les revenus. En pratique, les sociétés du Luxembourg ne paient en consolidé que 1% d’impôt sur des revenus de 1,9 Md$ (les charges sont absolument minimes : la masse salariale s’élève à 55.000 $ et PwC doit envoyer sa copieuse facture à une autre entité du groupe).

Magie n° 2, comment se fait-il que les revenus financiers de la maison-mère ne soient pas taxés ? Ici, nous arrivons en Irlande, dont le taux d’IS est de 12,5%. Mais c’est beaucoup trop encore ! En pratique, autre tax ruling, les autorités considèrent que S n’est qu’une succursale, sans autonomie juridique par rapport à la société mère. Contrairement à la pratique de la plupart des fiscs du monde qui ne regardent pas la nature juridique de l’entité mais bien son activité dans le pays, on considère alors qu’il s’agit de flux internes, qui échappent à l’impôt.

On voit en p. 101 du rapport que l’impôt s’élève à 278 M$, soit un taux apparent de 16,4%, alors qu’une bonne part des revenus est faite aux États-Unis. En clair, par ce montage, Shire Plc économise de l’ordre de 300 M$ par an, c’est-à-dire transfère sur les citoyens de ses pays-clients la charge fiscale qu’économisent ses actionnaires.

Du côté de la société Shire, on reste fascinés par la place donnée dans le rapport annuel à la bonne gestion de l’éthique, à la bonne surveillance des risques, aux procédures internes d’audit, etc. Cela occupe les pages 18 à 29 du rapport annuel. En page 20, il est écrit : « To this end, we ground everything we do in our BRAVE values – to be bold, resilient, accountable, visionary, and ethical. » C’est le directeur fiscal qui est membre du directoire de la filiale luxembourgeoise.

Mais foin de ces scrupules, tout ce que fait Shire Plc est parfaitement conforme à la législation. Il ne s’agit pas de fraude fiscale, ni même d’évasion fiscale ; tout simplement d’ « optimisation fiscale », en pleine conformité avec les textes de lois.

- Le protectionnisme colonial et le développement économique de l’Inde - 9 janvier 2025

- Gérer le risque ou gérer la résilience ? - 5 décembre 2024

- La trappe malthusienne et son actualité (I) - 14 octobre 2024

Commentaires récents