Dans son Rapport de février 2023, le Conseil des prélèvements obligatoires (CPO) critique le recours à des taux de TVA réduits à des fins sociales, notamment pour soutenir le pouvoir d’achat des ménages modestes (voir ici une synthèse). Il indique préférer le recours aux prestations sociales ou à des transferts monétaires ciblés comme instruments de politique redistributive. François Ecalle dans une note du site Fipeco abonde dans ce sens. L’idée défendue ici est qu’on ne peut les ôter de la panoplie d’un État providence.

La critique que fait le CPO à la modulation des taux est double : les gouvernements successifs en ont abusé et c’est largement inefficace. Voyons cela.

L’abus, il serait difficile de le contester. Les taux réduits (10%, 5,5% et super-réduits à 2,1% et en dessous) concernent aujourd’hui un peu plus du tiers de l’assiette globale. Le manque à gagner par rapport au taux normal à 20% (47 Md€ en 2020) représente, à comportements inchangés, près du quart de la collecte totale. À la décharge de la classe politique, cette situation est pour partie un produit de l’histoire. Pour avoir été un des premiers pays à mettre en place la TVA, la France manquait de recul et de prudence en la matière et a toléré une proportion de taux réduits parmi les plus importante en Europe. Le retour en arrière est difficile. La position du Danemark ou du Chili est plus commode : à n’accepter aucun taux réduit, on résiste mieux aux lobbys venus plaider leur cause.

Sur l’efficacité, il est vrai que la baisse d’un taux de TVA ne permet pas de cibler de façon précise les ménages modestes et que la baisse peut être facilement captée par le producteur (de même qu’une hausse est partiellement rétrocédée par le producteur). Les économistes en font un principe général : il est préférable de ne pas toucher aux prix relatifs entre les biens, parce qu’on fausse la mesure et donc l’usage des ressources nécessaires pour les produire. Ils oublient au passage que la TVA distord l’arbitrage travail/ loisir. Si je choisis de travailler plus pour consommer plus, je suis taxé sur la consommation, par rapport à celui qui privilégie le loisir. De même qu’on omet par là le taux nul dont bénéficie le secteur financier – sur lequel pèse des taxes en compensation –, les secteurs de la santé et de l’éducation. Les loyers, un poste très important pour les ménages modestes, ne portent pas de TVA car il faudrait alors également soumettre à TVA les loyers imputés par les occupants propriétaires de leur logement.

Utiliser l’outil là où l’enjeu est grand

Mais faut-il aller jusqu’à l’abolition de toute modulation des taux ? Il faut ici se rappeler de la sage considération que faisait l’économiste Paul Samuelson (My Life Philosophy) : une bonne cause justifie bien un peu d’inefficacité. L’outil peut être utilisé là où l’enjeu est grand, là où on ne voit pas quel autre outil la politique publique pourrait être employé et enfin là où les effets de bord sont raisonnablement réduits.

Prenons le cas des produits alimentaires. On sait la TVA très régressive en général puisqu’elle représente 4,7% du revenu d’un ménage du dernier décile, mais 12,5% pour le 1er décile. Un taux unique de TVA pour l’alimentation serait a fortiori plus régressif encore, puisque les ménages à bas revenus consomment en proportion beaucoup plus les produits alimentaires que les autres biens. La TVA réduite sur ces biens (entre 5,5% et 10%, selon que le bien puisse être conservé ou pas, pour un coût fiscal total de 20 Md€ à comportements inchangés) corrige fortement cet effet. Une simulation faite par l’INSEE montre qu’avec les taux réduits pour ces produits, le ménage du 1er décile connait une hausse de 1,5% de son revenu, quand elle n’est que marginale, 0,1%, pour le dernier décile.

Mais soyons plus précis encore en retenant, parmi les produits alimentaire, les seuls fruits et légumes. Il y a ici un enjeu majeur de santé publique sur lequel les diététiciens s’accordent tous. La recommandation de l’OMS est de consommer au moins 400 grammes de fruits et légumes chaque jour pour le bien-être physique et mental. On en est très loin pour les ménages les plus modestes. Voilà un facteur de plus d’obésité, dont le taux de prévalence dans la population (17%) a doublé en 20 ans, avec un marqueur social évident.

Si l’on veut favoriser la consommation de ces produits, il n’y a guère d’autre moyen à disposition des autorités que la modulation des taux, à côté peut-être du contrôle des menus dans les cantines scolaires ou d’entreprises. On ne peut user d’une « accise négative » ni d’une prime attachée au bien comme on le fait pour aider l’achat de véhicules électriques. Il ne s’agit pas non plus d’un bien, comme le carburant, consommé plus que proportionnellement par les bas revenus et sur lequel la TVA à un effet régressif marqué, d’autant qu’il s’agit d’une consommation « obligée ». Ici au contraire, les ménages modestes préfèrent substituer aux fruits et légumes coûteux des aliments industriels peu chers mais malsains s’ils sont leur unique consommation. Il faut donc encourager l’achat des fruits et légumes, même si une telle mesure doit profiter aussi aux ménages plus aisés. Et quand bien même il y aurait une fuite vers l’amont de la filière, cela favoriserait des producteurs qui sont largement nationaux, à condition de réglementer les marges de la grande distribution.

Par contre, certaines réductions de TVA n’ont aucun effet progressif sur le revenu et amplifient même la régressivité : c’est le cas de beaucoup de biens bénéficiant d’un taux réduit à 10% : services de transport et dépenses d’amélioration du logement. S’agissant des carburants, dont la consommation décroit en proportion selon le niveau de revenu, le gouvernement a préféré mettre en place un « bouclier fiscal » plutôt que de retenir une baisse de la TVA ou de la TICPE : l’économie aurait été diluée sur beaucoup de ménages sans véritable contrainte budgétaire. Le cas de la restauration est emblématique : le taux réduit à 10% coûte 3 Md€ au Trésor et on estime que la réduction de taux n’a été transmise qu’à hauteur de 20% aux consommateurs.

Pour le moins peut-on conclure à ce stade de ne pas rejeter a priori toute modulation de la TVA.

Aide sociale : par les revenus ou via des transferts silencieux, en nature ou via les prix ?

Je profite de cette discussion pour évoquer un glissement dans la mission qu’on assigne à l’État providence. Ceci sous l’influence d’un courant économique dominant que François Ecalle, dans le document cité plus haut, exprime parfaitement : « Le bon instrument de redistribution des revenus est la combinaison de prestations sociales sous conditions de ressources et de l’impôt progressif sur le revenu. Avec cet outil, il est possible d’obtenir toute la redistribution souhaitée et il est donc inutile d’utiliser les taux réduits de TVA. »

En clair, s’il faut redistribuer, procédons par des transferts de revenus, plus efficaces, moins perturbateurs et qui donnent de plus à la personne aidée le libre choix de l’emploi qu’elle fera de l’aide.

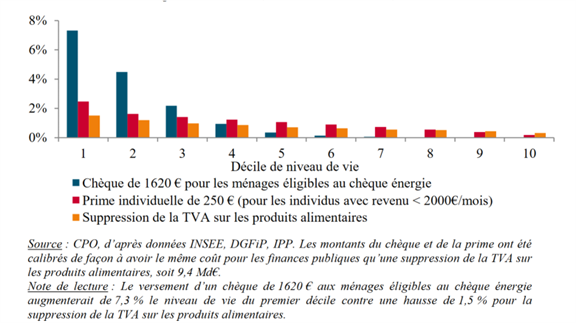

De fait, les simulations montrent qu’on intervient plus « efficacement » en ciblant étroitement par voie de transfert monétaire. Le graphique qui suit fait figurer sur le revenu du ménage selon son décile de revenu l’effet de trois mesures ayant le même coût budgétaire : – un chèque énergie de 1.620€ sur une année pour les ménages éligibles ; – une prime individuelle pour l’année de 250€ des ménages gagnant moins de 2.000€ par mois ; et – une TVA à 0% (contre essentiellement 5,5%) sur les produits alimentaires.

Variation du niveau de vie pour plusieurs mesures de soutien au pouvoir d’achat (en % du niveau de vie)

La photo est claire. Et pourtant, il y a une dimension de nature psychologique et même éthique qui peut donner préférence à l’option d’une TVA différenciée La redistribution par intervention sur les prix relatifs a l’avantage d’être silencieuse, non discriminante : personne n’objecte à l’effet redistributif parce qu’il ne se voit pas et qu’il est universel ; tandis qu’une prestation monétaire (une de plus !) a quelque part un aspect offensant, surtout si on la conditionne et la cible sur un produit spécifique : elle fait du bénéficiaire un assisté.

Tout ne doit pas être subreptice dans une démocratie, mais les efforts de redistribution, ce qu’on appelle désormais la post-distribution par opposition à la pré-distribution qui agit en amont sur les revenus primaires, n’ont pas nécessairement à être mis sur la table en clair, susceptibles d’être montrés du doigt et donc possiblement stigmatisants. Un merveilleux outil de redistribution en France est l’assurance santé, qui est loin d’être actuariellement juste puisqu’on cotise selon sa capacité contributive alors qu’on perçoit selon son état de santé. L’impact redistributif est très important (j’y viens dans une minute) et peu de gens pourtant s’avisent de remettre en cause cette caractéristique de notre pacte social et de traiter d’assisté la personne à salaire modeste qui en profite. Cet avantage se mesure en termes d’inclusion sociale et en renfort de la citoyenneté. On peut sur cette base tolérer certains effets négatifs associés de la perturbation des prix relatifs, comme le montre l’économiste James Tobin dans un article célébré : On Limiting the Domain of Inequality.

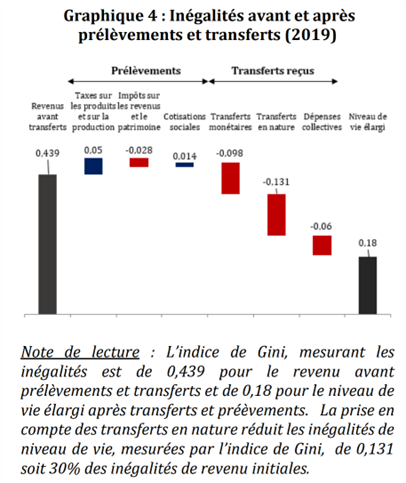

Ce second graphique illustre bien l’importance qu’a en France la redistribution par transfert non monétaire (ceci incluant la modulation des prix par les taxes et les transferts en nature).

Les transferts en nature, essentiellement l’éducation gratuite et la santé avec couverture universelle, ont un impact plus important en matière de réduction du Gini (13,1 points sur une échelle de 100) que les transferts monétaires (9,8 points). Je ne sais pas si dans ces chiffres figure la modulation des taux de TVA (dont une partie seulement est prise comme « dépenses fiscales » par la comptabilité publique). Et pour forcer encore la comparaison, il faut noter que les transferts monétaires comprennent pour une grande part les prestations de retraites qui incorporent « subrepticement » mais avec l’accord de tous, les éléments de solidarité inscrits dans le calcul des retraites. Ce poids du non monétaire fait sans doute partie des atouts de notre pacte social.

On peut donc utiliser la modulation de la TVA à des fins sociales, avec toute la mesure requise. Elle peut être efficace ; elle peut être respectueuse des gens.

Mots-clés : TVA – Taux – Fruits et légumes – Alimentation

- Le protectionnisme colonial et le développement économique de l’Inde - 9 janvier 2025

- Gérer le risque ou gérer la résilience ? - 5 décembre 2024

- La trappe malthusienne et son actualité (I) - 14 octobre 2024

Commentaires récents