Au bout d’un interminable suspense, Donald Trump a finalement choisi de ne pas reconduire Janet Yellen à la tête du Conseil des Gouverneurs de la Fed (son mandat de présidente prend fin le 3 février 2018 et celui de membre du Conseil le 31 janvier 2024) en lui préférant Jerome Powell. Ce dernier faisait déjà partie du Conseil des Gouverneurs de la Fed (depuis mai 2012) et en était le seul membre ouvertement Républicain. Après avoir critiqué Janet Yellen à de nombreuses reprises pendant la campagne électorale, Donald Trump a vraisemblablement souhaité afficher une certaine forme de cohérence avec ses promesses en ne la reconduisant pas. Comme cela a été mentionné abondamment dans la presse financière, Jerome Powell est clairement dans la continuité de Janet Yellen en ce qui concerne la conduite de la politique monétaire : il n’a jamais voté contre un communiqué du FOMC et ses discours ont largement été dans la même direction que Janet Yellen ces dernières années. Toutefois, il se distingue de Janet Yellen en ce qu’il serait davantage prêt à accepter une dérégulation bancaire (limitée).

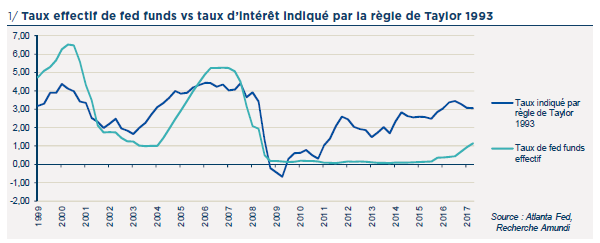

Même si le président du Conseil des Gouverneurs est évidemment une personne centrale du dispositif, il est important de souligner que Donald Trump a encore trois nominations à effectuer pour le Conseil, voire quatre si Janet Yellen décide de quitter son mandat de « simple » membre du Conseil. Pour le moment, Donald Trump a été plus lentement que ses prédécesseurs en ce qui concerne les nominations aux postes clefs de son administration. Avant de choisir Jerome Powell, le président américain avait nommé au Conseil Randal Quarles, qui a passé plusieurs années au Trésor sous l’administration Bush avant de rejoindre le secteur financier et de fonder sa société d’investissement The Cynosure Group. La confirmation de Randal Quarles par le Sénat s’est avérée être une formalité (65 votes pour, 32 contre), plusieurs Démocrates ayant voté en sa faveur. Randal Quarles devrait travailler sur les sujets de régulation bancaire, qu’il souhaiterait fortement assouplir. En ce qui concerne sa vision de la politique monétaire à proprement parler, nous disposons de peu d’éléments mais Randal Quarles a déclaré récemment que la résistance de la Fed à utiliser des règles mécaniques de politique monétaire était épouvantable ( “a crazy way to run a railroad”).

Il existe une incertitude très inhabituelle sur l’identité des votants au FOMC en 2018. Rappelons rapidement le fonctionnement de celui-ci. Théoriquement, celui-ci est composé de 12 votants :

- Les sept membres du Board of Governors, qui ont un droit de vote permanent

- Le président de la Fed de New York, qui a un droit de vote permanent

- Quatre présidents de Feds régionales, alternant chaque année.

Il y a 8 FOMC par an dont 4 qui présentent une plus forte probabilité que les autres pour des hausses de fed funds (mars, juin, septembre, décembre) car y sont présentées de nouvelles projections économiques et y est organisée une conférence de presse par le président du FOMC. Pour le FOMC de mars 2018 par exemple, nous ne pouvons être sûrs pour le moment que de l’identité de 7 votants sur 12 : Lael Brainard, Jerome Powell, Randal Qarles, Bill Dudley (qui a annoncé vouloir prendre sa retraite à l’été 2018) et trois présidents de Fed régionales (Jeffrey Lacker n’a pas encore été officiellement remplacé à la tête de la Fed de Richmond). L’incertitude sur l’identité des votants au FOMC en 2018 est donc très forte.

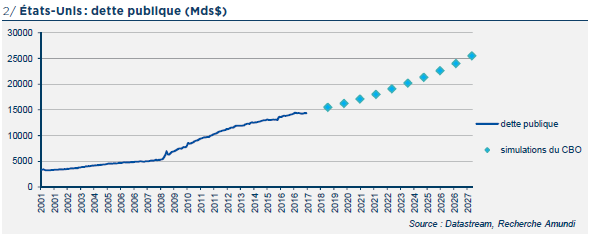

Malgré ses déclarations provocatrices et le souhait d’une partie des parlementaires républicains les plus durs de voir la Fed adopter une règle de Taylor, une politique de remontée rapide des taux directeurs n’est pas souhaitable pour Donald Trump, notamment à cause de la progression rapide de la dette publique. Depuis son arrivée au pouvoir, Donald Trump a essuyé un certain nombre de déconvenues sur le plan politique, qu’il s’agisse de l’abrogation de l’Obamacare, de son programme d’infrastructures ou de sa réforme fiscale. L’un des points communs de ces déconvenues est l’opposition d’une frange des parlementaires républicains très conservateurs en matière budgétaire (les fameux « fiscal hawks »), pour qui la progression de la dette publique est un grave danger pour l’économie américaine.

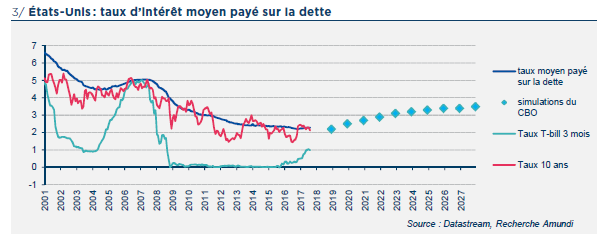

Selon les projections du CBO réalisées en juin dernier, le déficit américain va se creuser mécaniquement sur la prochaine décennie, essentiellement à cause du vieillissement de la population et donc de l’augmentation du coût de la Sécurité Sociale. En conséquence, le ratio dette-sur-PIB va progresser très rapidement d’ici à 2027 (aux environs de 100% en 2027 pour la seule dette fédérale). Certes, pour réaliser ses projections, le CBO a fait l’hypothèse d’une remontée progressive du taux d’intérêt payé sur la dette, jusqu’à 3,50% en 2027 (contre 2,28% au mois d’août 2017), un niveau que l’on peut considérer comme un peu élevé. Mais un changement de cadre conceptuel avec un passage à une règle de Taylor pourrait grandement compliquer la donne et amener une révision à la hausse des prévisions de dette publique. La règle de Taylor introduite par John Taylor en 1993 indique que les fed funds devraient actuellement se trouver légèrement au-dessus de 3% contre une fourchette de 1-1.25% actuellement. Une convergence rapide des fed funds vers les 3% de cette règle de Taylor aurait deux conséquences principales : 1) une augmentation plus rapide que prévu du coût de la dette publique, 2) un effet négatif sur l’économie, voire récessif… qui creuserait immédiatement le déficit public. Cela réduirait encore un peu plus les marges de manœuvre du gouvernement américain.

En conclusion, même après avoir choisi Jerome Powell pour diriger la Fed, Donald Trump a encore le pouvoir via de nouvelles nominations de marquer l’institution monétaire de son empreinte pendant une très longue période. Cependant, sur ce sujet comme sur d’autres, Donald Trump va devoir composer entre différents objectifs parfois contradictoires entre eux : volonté de certains de voir une politique de taux plus restrictive, volonté de ramener la croissance économique vers 3%, volonté de baisser massivement les impôts et contrôle de la dette publique. Cela pourrait l’amener à nommer d’autres gouverneurs plutôt modérés.

- L’inflation, c’est quoi ? - 8 février 2024

- Présentation du livre « Mercato : l’économie du football au 21ème siècle »* - 6 mars 2020

- La difficile recomposition du Directoire de la BCE - 21 janvier 2019

Commentaires récents