Cet article a initialement été publié sur La grande conversation, le 5 décembre 2022.

Les parents boivent, les enfants trinquent. Peut-on dire pareillement, s’agissant de la dette publique : la génération d’aujourd’hui dépense, ses enfants paient la note ?

La réponse est non, vigoureusement : la dette publique ne vole pas les générations futures. Le débat public – et le contrôle démocratique de la dépense publique – seraient renforcés si l’on déconstruisait tranquillement les ressorts de cette affirmation.

D’abord, si l’État emprunte, c’est que quelqu’un lui prête. Une personne de la génération présente sort de l’argent de sa poche pour financer l’État, de la même façon qu’une personne (pas forcément la même, on y vient) sort aujourd’hui de sa poche si l’État recourt à l’impôt. Dans les deux cas, la génération présente s’abstient de consommer.

Celui qui a prêté sera heureux plus tard d’être remboursé, lui en personne si son achat est fait par l’intermédiaire d’un organisme de retraite ou de prévoyance, ou ses enfants. La dette publique, comme toute dette, fait voyager l’épargne dans le temps, au profit (ou pas, on va le voir) de nos enfants. La génération future rembourse bien sûr l’emprunt, mais en réalité rembourse celui dont le parent a prêté à l’État, c’est-à-dire quelqu’un de la même génération. Fin du sophisme.

La seule question vraiment importante, c’est la destination des fonds, qu’ils soient levés par impôt ou par emprunt. C’est la qualité de la dépense publique qui compte. Si le rendement (social) de la dépense est supérieur au coût économique des ressources (quelque chose qu’approche en général le taux d’intérêt de la dette), alors la dépense est saine et non seulement nos enfants seront remboursés, mais ils vivront mieux. Dans le cas inverse, ils nous maudiront.

Où est le problème de fond, alors ? D’abord, il n’est pas facile, y compris pour un parlement bien informé et politiquement responsable, de juger a priori de l’efficacité de la dépense publique. Son rendement n’est pas pécuniaire, du moins immédiatement, il est en grande partie social : une meilleure éducation des jeunes (c’est-à-dire de la génération future !), une meilleure sécurité, etc. On peine à donner des chiffres. Parfois même cette dépense n’est pas un investissement : recruter des magistrats ou des policiers sur la fonction de sécurité publique est une dépense courante, mais qui a des enjeux de long terme.

C’est pourtant la chose essentielle à faire : analyser au mieux l’efficacité de la dépense. Nos institutions en France se prêtent mal à ce type de débat rétrospectif sur les budgets votés. C’est le signe d’un contrôle démocratique déficient et d’une relation médiocre entre parlement et exécutif. Les problèmes structurels de finance publique de la France, si on la compare à l’Allemagne, viennent en partie de là.

Ensuite, l’État ne diffère pas tant que cela d’une entreprise. Or, il y a un résultat fondamental de la finance d’entreprise : le bien-fondé d’un projet d’investissement identifié ne dépend pas de son mode de financement, dette ou fonds propres, ou, dit autrement, de la provenance des fonds, des créanciers ou des actionnaires (des contribuables ?). Ce résultat est partiellement invalidé parce que le niveau d’endettement rétroagit sur les comportements tant des actionnaires que du management, surtout pour des niveaux élevés de l’endettement, mais il en va de même pour l’État[1].

À se focaliser sur la dette, on se rabat sur un substitut très imparfait. Si la conduite de l’État ressemblait à la conduite d’une voiture, on ne s’occuperait que de la pédale de frein, oubliant où la voiture doit aller (le volant) et à quel rythme (l’accélérateur).

Cela se comprend bien sûr, car il est plus facile de lever de la dette que des impôts. Interrogez les électeurs ! Là encore, l’État ne diffère pas d’une entreprise. Le management (l’exécutif ?) préfère s’endetter plutôt que d’aller quémander auprès de ses actionnaires sur un projet sur lequel ils vont le titiller. Le contexte de taux bas a également favorisé ce recours aisé et moins intrusif à la dette pour financer les dépenses. Par conséquent, en l’absence d’un lieu politique efficace où s’organise le débat sur la dépense publique, il n’est pas absurde de s’accrocher au seul instrument sur lequel on pense avoir une action : le frein, ou encore le niveau d’endettement public.

La règle d’or

Mais même sur le niveau de la dette, les citoyens, via leurs représentants, n’ont qu’un contrôle imparfait. On entend alors des propositions consistant à fixer dans le marbre le contrôle de la dette, c’est-à-dire à proscrire le déficit public. Une sorte de frein autobloquant. Il s’agit de la règle d’or qui dit que, corrigé du cycle conjoncturel, un budget doit toujours être à l’équilibre. L’Allemagne l’a fait passer dans sa législation et a poussé le président Sarkozy à en introduire une version heureusement édulcorée dans la française. Wolfgang Schäuble, ministre des Finances du temps de Angela Merkel, était absolutiste : il précisait qu’il s’agissait d’un schwarze Null, c’est-à-dire un solde budgétaire à zéro par valeurs positives (dans le noir) plutôt que négatives (dans le rouge).

C’est la règle la plus sotte qui soit, d’une part parce qu’elle est irréaliste (si l’on regarde l’Allemagne aujourd’hui post-Covid et post-agression russe), mais surtout parce qu’elle impose à terme la disparition pure et simple de la dette publique. Prenez une entreprise à qui l’on dirait : gardez à 60 % votre levier de dette, ratio de la dette financière à son bilan économique. Si sa croissance est de 5 %, son actif va croître de 5% et elle devra continuellement s’endetter pour garder ce ratio, c’est-à-dire avoir un flux de trésorerie négatif. Si elle reste schwartze Null en flux de trésorerie, sa dette fondra inexorablement à zéro. Il en va de même pour l’État. Par conséquent, si la dette publique devait en rester à 60 % du PIB, il faudrait comptablement que l’État s’endette continuellement et donc ait un déficit public structurel.

Tout financer par impôts ?

Mais pourquoi ne pas tout financer par impôts, diraient certains ? Quatre raisons. Un, c’est irréaliste, comme on l’a vu. Se préparer par exemple au risque accru d’un conflit armé ne peut être financé par les seuls impôts, au risque d’une récession qui affaiblirait le pays au mauvais moment.

Deux, c’est oublier que la dette publique joue un rôle essentiel dans toute économie : elle est un étalon qui donne la mesure de ce qu’est une dette sans risque et sans lequel il devient plus hasardeux de faire des investissements risqués. Par son rôle de refuge dans les temps incertains, elle permet les placements d’épargne à risque. Il est donc dangereux d’installer Luther sur son épaule en disant keine Schulden, keine Schulden… montrant du doigt les autres, comme a pu le faire dans le passé le gouvernement allemand. (Schuld veut dire dette en allemand, mais aussi péché ou faute, pour souligner l’attache religieuse du mot.) L’Allemagne devrait dire à son voisin d’outre-Rhin : « Surveillez mieux vos dépenses ! », mais on lui reprocherait là de s’insérer dans le débat démocratique national.

Trois, l’État joue un rôle incontournable d’assureur social : il limite les dégâts du cycle conjoncturel sur l’emploi et le bien-être en creusant son déficit en période de récession, en le limitant en phase de croissance. Enfin, quatre et plus polémique, les marchés financiers jouent eux aussi un rôle de contrôle et de garde-fou, à côté du vote citoyen. On les dit court-termistes et prompts à refuser tout programme d’aide sociale. Mais ils aident aussi utilement à étalonner les performances d’un pays sur celles d’un autre, et dans cette fonction, viennent au secours du Parlement.

Une dette publique ne se rembourse jamais, en principe

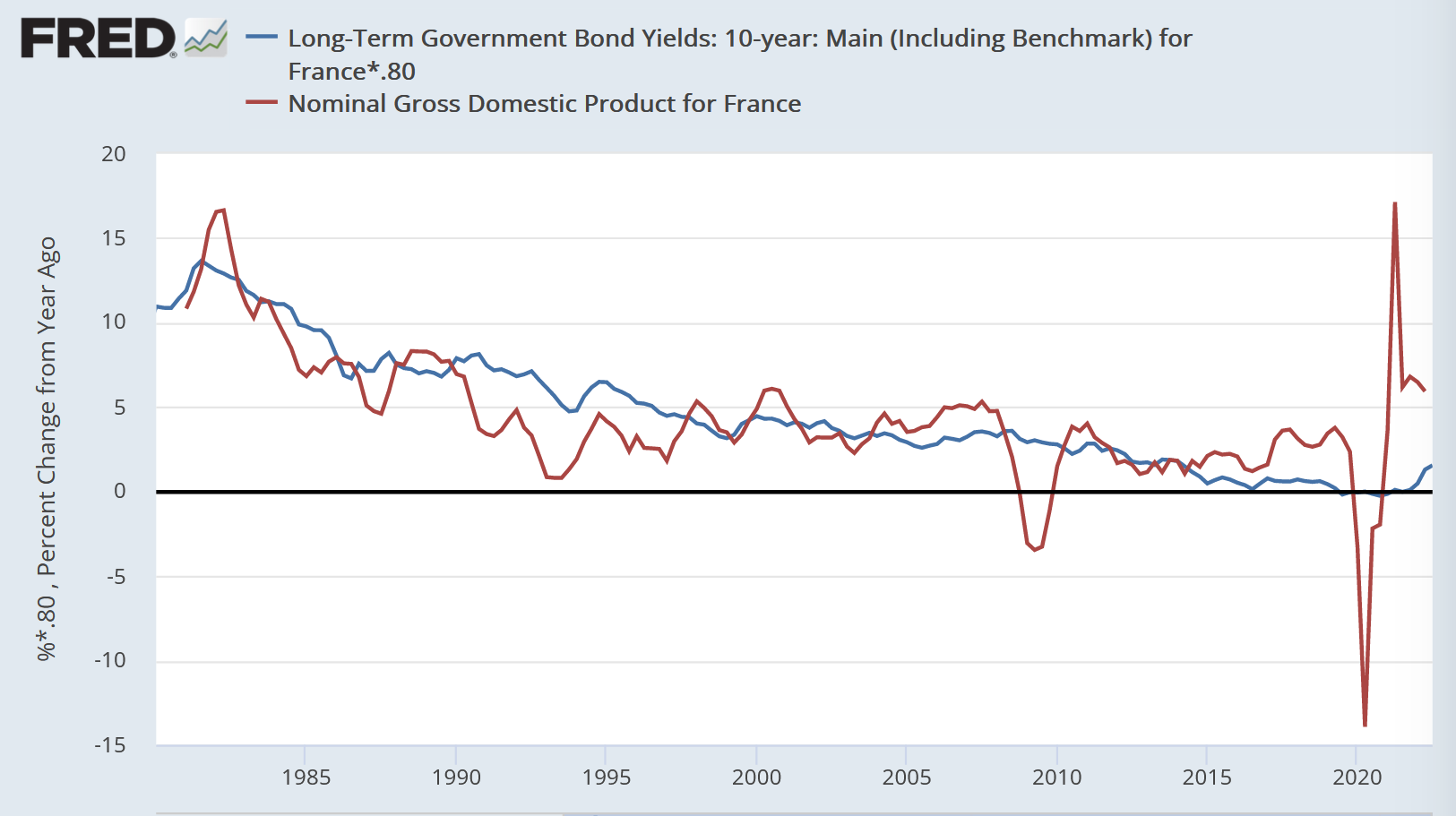

En finances publiques, on ne rembourse jamais la dette, on la roule[2]. Et dans la plupart des pays avancés, on observe depuis l’après-guerre que le taux d’intérêt est le plus souvent inférieur au taux de croissance nominal de l’économie. La France est dans ce cas, comme le montre le graphique qui suit. En rouge figure le taux de croissance nominal du PIB g, y compris donc inflation. En bleu, le taux d’intérêt r des emprunts d’État après imposition (eh oui, l’État paie des intérêts, mais prélève de l’impôt sur les revenus d’intérêt, du moins ceux perçus par ses citoyens). Le graphique retient le taux OAT à 10 ans alors qu’il faudrait plutôt un taux à 7 ans – plus faible en général – pour se caler sur la maturité moyenne de la dette publique.

Comme on le voit, depuis les années 2000, et surtout aujourd’hui avec le rebond non anticipé de l’inflation, l’écart r – g est négatif. Dit autrement, si l’on ne fait rien, la dette (qui croît comme le taux d’intérêt) tend spontanément à baisser en proportion du PIB (qui croît bien sûr comme son taux de croissance !).

Attention à ce subterfuge cependant, par la facilité qu’il procure à la dette et donc, pour se répéter, à la mauvaise dépense publique. C’est d’autant plus vrai qu’un autre phénomène, de nature monétaire, entre en jeu. La France jouit en effet d’une sorte de (petit) « privilège exorbitant » (comme je l’expliquais ici), celui d’être le moins mauvais des grands pays de la zone euro capables d’émettre une dette liquide et de bonne qualité de crédit, c’est-à-dire de produire des « actifs financiers sûrs » en euro, une devise qui doit faire partie de tous les portefeuilles internationaux. Prenant une approche « monétaire » des finances publiques, l’État français fournit par ses déficits un service à la communauté financière internationale et en profite pour s’endetter à coût bas. L’Allemagne, de par sa rigueur budgétaire et ses atouts économiques, ne produit pas de dette publique en quantité suffisante.

Cette latitude est dangereuse par l’illusion dont elle berce les gouvernements. Si les mauvaises dépenses ont été récurrentes, c’est la solvabilité du pays qui est en jeu et les marchés financiers se ferment ou demandent des taux usuraires, sur le dos des générations présentes et futures. L’épisode Liz Truss en Grande-Bretagne restera comme une expérience naturelle dont on parlera longtemps dans les cours de macroéconomie. Or, un accident comme celui advenu chez les Britanniques peut fort bien et très vite advenir ailleurs lorsque l’endettement public dépasse un certain seuil. Oui, un « certain seuil » qu’il est dur de quantifier mais qui devient soudainement très « certain » dans la tête des investisseurs une fois qu’ils ont perdu tout crédit dans la politique économique du gouvernement. Car, pour paraphraser Walter Bagehot, quand on commence à s’interroger sur le crédit d’un État, c’est qu’il n’a plus de crédit.

Les effets redistributifs de la dette publique

Dernier point, on a vu que la dette fait voyager l’épargne dans le temps. Mais elle la véhicule aussi dans l’espace à un même moment, des agents prêteurs aux agents emprunteurs. Et ceci est loin d’être une trivialité. Car comparons le sort des deux personnes du début de cette note, la première qui sortait de sa poche pour acheter l’emprunt, la seconde pour payer l’impôt. Les deux, dans le cas positif d’un usage sain des fonds collectés, verront leur niveau de vie ou celui de leurs enfants s’améliorer. Mais le prêteur aura un avantage supplémentaire sur le contribuable : il touchera des intérêts alors que le second aura payé l’impôt sans gratification. La dette occasionne donc aussi un transfert patrimonial au sein des générations d’un même âge, traversant d’ailleurs les frontières puisqu’une grosse part de la dette publique française est détenue par des investisseurs étrangers. Sachant que le financement de la retraite en France ne se fait quasiment pas par l’intermédiaire des marchés financiers, l’investisseur en titres de dette publique en France fait plutôt partie des hauts revenus. Il importe d’autant plus alors que le mode de financement de l’État soit raisonnablement neutre du point de vue de l’équité. Cela oblige à une attention extrême à la répartition de l’impôt, notamment entre les revenus du capital et ceux du travail. Il faudrait là-aussi débusquer un certain sophisme au sujet de l’impôt sur le capital.

Au total, attention à l’argument générationnel pour juger des finances publiques. Ce qui importe, c’est la dépense publique et les institutions pour en assurer la qualité.

Mots-clés : Dette publique – impôt – transfert générationnel – redistribution – taux d’intérêt

Cet article a été initialement publié sur Variances le 6 février.

[1] Pour être technique ici, le résultat de neutralité de la structure de financement est dû à Modigliani-Miller. Il y a également en finances publiques un résultat de neutralité en matière de financement, connu sous le nom de Ricardo-Barro, très différent du premier. Il dit qu’il est indifférent de financer par dette ou par impôt, car les agents privés, qui pourtant échappent à l’impôt, savent bien que la dette levée devra un jour être remboursée. Ils ajustent alors leur comportement de dépenses comme si les fonds levés par l’État l’avaient été par impôts. C’est là que l’assimilation actionnaire – contribuable rencontre sa limite : le créancier d’une entreprise ne devient pas automatiquement un actionnaire (contribuable) quand il s’agit de rembourser la dette.

[2] Un point mis en avant lors d’une intervention restée fameuse de Olivier Blanchard en 2019 devant l’Association américaine d’économie. Depuis lors, Blanchard est devenu un peu moins assuré et fait partie des économistes qui ont jugé excessif le plan de relance de Biden.

- Le protectionnisme colonial et le développement économique de l’Inde - 9 janvier 2025

- Gérer le risque ou gérer la résilience ? - 5 décembre 2024

- La trappe malthusienne et son actualité (I) - 14 octobre 2024

En résumé, s’endetter en faisant une dépense efficace (faire un bon placement finalement) n’est pas voler, et peut au contraire bénéficier aux générations futures.

S’endetter, pour faire une dépense inefficace, par exemple financer un certain hédonisme de retraités « après moi, le déluge », en laissant les générations futures face aux futures créanciers (furent ils les enfants des créancier, ce qui ne change pas grand chose), c’est bien un vol.

Je vois dans les commentaires beaucoup de défiance sur l’analyse présentée dans cet article concernant le sophisme de la dette, rabâché à longueur de temps sur nos antennes et dans les journaux.

L’argument selon lequel les prêteurs ne sont pas nécessairement des ressortissants du pays emprunteur ce qui implique que la dette sera remboursée par les générations futures du pays emprunteur est aussi souvent utilisé mais il ne contredit pas en fait l’analyse présentée. En effet tout dépend de la façon dont cette dette a été utilisée. Si son utilisation a permis un l’enrichissement économique suffisant (au sens large, y compris les biens publics ,éducation, justice, sécurité ) des générations futures, où est le problème ?

A contrario, lorsque on a imposé des restrictions budgétaires , cela s’est très mal passé pour de nombreux pays: leur croissance a chuté, et l’on a constaté un appauvrissement général. Il est d’ailleurs remarquable que les pays à cheval sur ces règles budgétaires soient souvent ceux qui n’ont jamais remboursé leurs dettes….

La dette publique est achetée par les compagnies d’assurance pour mettre dans les plans d’assurance-vie . Ceux-ci ne sont pas détenus uniquement par les hauts revenus mais par à peu près tout le monde sauf les plus pauvres , qui eux de toute façon sont assistés par l’État .

donc dire que la dette a intérêt c est mal parce que ça rapporte des intérêts aux méchants riches c’est intellectuellement faux.

Il faudraitcimpleter vitre analyse en remarquabt sue dans la cas français La dette publique organuse un transfert des generations françaises futures vers les generations etrangeres futures, donc un appauvrissement relatif de nos enfants vers ceux des autres pays. Et ne devraient etre utilisee que dans la mesure ou elle accroitrait la competitivite relative du pays de nos enfants par arapoort aux aitres pays: l’accroissement simultane de la dette publique de la France et de son deficit exterieur depuis 40 ansne plaide pas pour cette these ….

Savoir plus précisément qui souscrit les emprunts est en effet fondamental,la répartition entre français et autres doit être connue…Je partage totalement l avis de Lescoeur

Encore un article dans Variances très discutable d’un point de vue comptable et financier. Toute la finance opère des transferts d’épargne entre générations mais certains sont plus profitables et efficaces que d’autres pour les épargnants. La dette publique est bien payée par les contribuables futurs qui ne sont pas tous de la même génération à des détenteurs d’obligations d’état du moment qui ne sont pas tous de la même génération ni du même pays et n’ont en général rien à voir avec les prêteurs initiaux…. Donc tout ce baratin macro-économique pour justifier l’endettement public sans limite est partiellement erroné dans la réalité (microéconomique et financière) et très dommageable à la crédibilité macro-économique de Variances. Ce genre d’article très partisan n’a rien de scientifique et ne contribue pas à éclaircir et dépassionner le débat sur la dette publique….

Quand on parle de « baratin »en donnant des arguments déjà réfutés dans le soi disant « baratin » c’est que l’on n’a pas pris la peine de lire jusqu’au bout ou que l’on est soi même en train de baratiner.