Les taux d’intérêt marquent depuis quelques mois une nette remontée à la hausse, après une baisse quasi ininterrompue depuis 40 ans. Cet article, après avoir décrit à grands traits les principales évolutions des taux et des allocations d’investisseurs institutionnels des dernières décennies, essaie d’anticiper quelles réallocations pourraient survenir à l’avenir, dans un contexte de taux qui peuvent être durablement plus élevés.

Retour sur 40 ans de baisse des taux

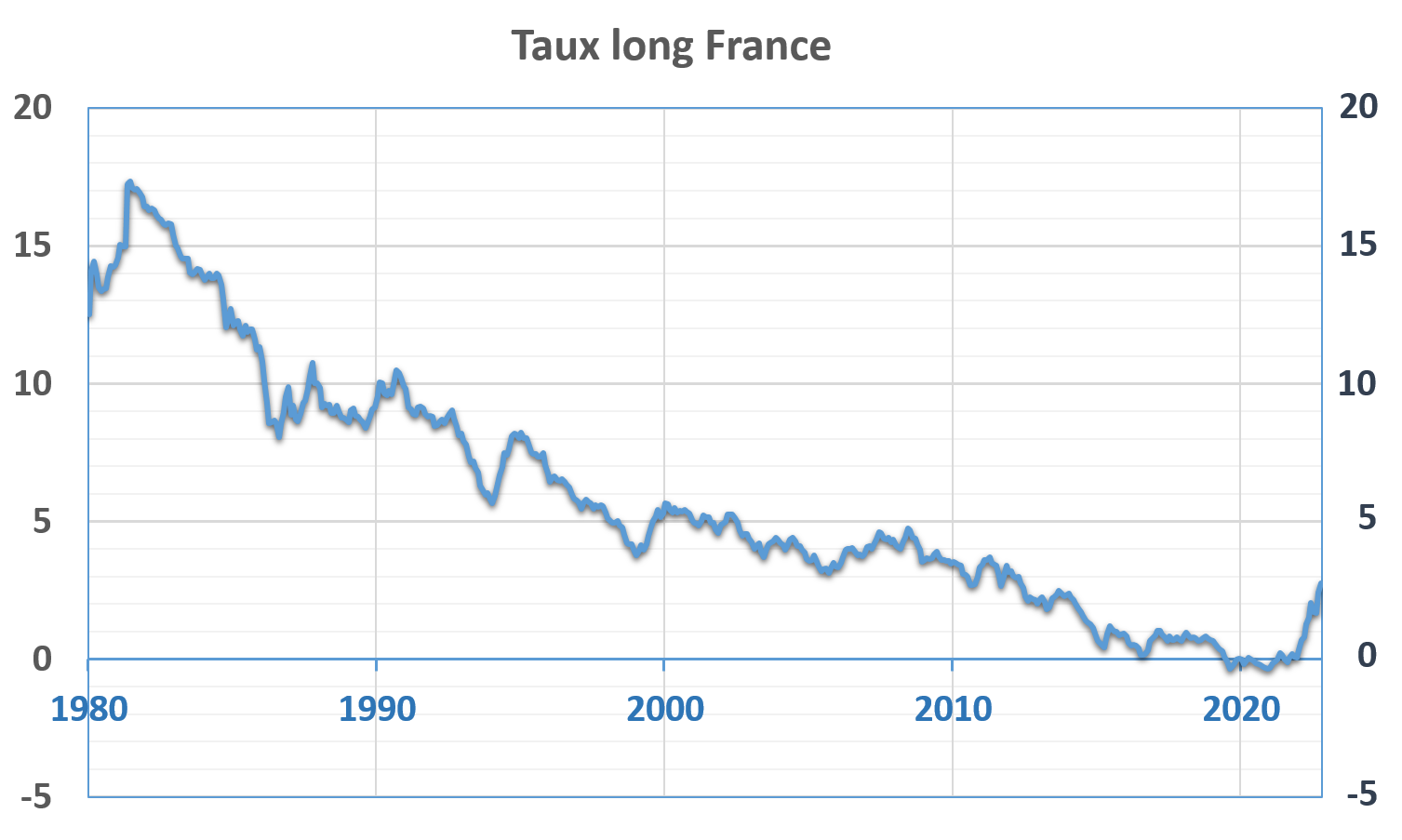

En se limitant à l’exemple français, le graphique ci-dessous indique la baisse spectaculaire du taux long de l’Etat français depuis 1981. Ayant atteint 17,5 % au moment de l’arrivée au pouvoir de la gauche, il est passé sous les 10 % à la fin des années 80 après quelques dévaluations du franc et une politique sévère de désinflation. Hormis le « krach obligataire » de 1994 dû à un resserrement de la politique monétaire américaine, les taux ont poursuivi leur décrue, autour de 5 % à l’orée des années 2000 et de la création de l’euro.

La baisse s’est poursuivie et s’est même intensifiée à partir de la crise financière de 2008, puis lors de la crise de l’euro. Le taux est devenu quasi nul en 2016 et même négatif en 2019. Ce n’est qu’en avril 2022 que 1 % est franchi à la hausse, les 2 % sont dépassés durant l’été 2022. Le marché français a donc vécu une très longue appréciation des cours des obligations existantes (baisse des taux) puis des rendements nuls pendant la période 2015-printemps 2022.

Cette profonde baisse durant plusieurs décennies provient en premier lieu d’une inflation qui demeure basse, contenue, fortifiée par la création de la Banque centrale européenne (BCE) dont c’est le mandat de combattre la hausse des prix (elle y a gagné quelque crédibilité), une inflation mondiale plutôt mesurée, et des salaires dont les gains de pouvoir d’achat ont été plutôt faible. L’écart de taux entre la France et l’Allemagne est resté contenu, malgré un déficit budgétaire en moyenne plus élevée de ce côté-ci du Rhin.

S’ajoute une autre explication à la fin des années 2000. La faillite de Lehman Brothers amène les banques centrales à assouplir profondément leur politique monétaire, non seulement en matière de taux mais également en prenant des mesures quantitatives de plus en plus importantes : leur bilan se gonfle afin de sauver le système financier à la dérive, notamment en assurant le marché interbancaire. Et la BCE est aussi conduite à acquérir des obligations d’Etat, contrairement à ce que son mandat stipulait. Voici, avec la BCE, un nouveau venu qui ne se donne « aucune limite » (puisque créateur de monnaie), prêt à acheter autant que nécessaire[1]. Les taux baissent encore, l’activité repart mollement, le système financier est sauvé, l’euro aussi.

Conséquences sur les détentions d’actifs

Un investisseur institutionnel reçoit pour mandat de placer l’argent qui lui est confié : ce peut être un compte propre (la fortune patrimoine ?d’une institution), une société d’assurance vie, une caisse de retraite, un organisme de placement collectif (OPCVM). Selon le statut de chacun et sa réglementation, il investit dans différentes classes d’actifs : obligations, titres de court terme, actions, immobilier, etc. Bien entendu, avec la baisse des taux, le rendement des titres de créances (obligations) s’est réduit au fil du temps. Dans un monde où la concurrence joue (les assureurs vie publient leur taux de rendement chaque année), il est devenu peu à peu incontournable de diversifier les portefeuilles, surtout à partir de la crise de l’euro, une fois que les taux franchissent à la baisse la barre des 2,5 %.

Certains acteurs cessent même d’acheter des obligations d’Etat français, l’actif préféré et quasiment obligé : la BCE s’en charge, ce qui évite le problème de financement des déficits ; le taux n’est plus assez rémunérateur pour n’investir qu’en obligations. Vers quoi se tourner alors? La recherche de rendements supérieurs va bien sûr avec un surcroît de risque et une moindre liquidité. Il s’agit d’actifs dans lesquels l’investisseur est bloqué plus longtemps, avec une espérance de rentabilité supérieure mais avec un risque additionnel de non remboursement ou de dévalorisation de l’actif.

Les candidats existent ou apparaissent. Tout d’abord les obligations d’entreprises (corporate) ou même d’Etats moins bien notés que l’Etat français. Apparaissent également des formes de crédits aux entreprises acquises par les investisseurs et non conservées par les banques. Ensuite, bien entendu, on trouve la galaxie des actions : actions cotées de la zone euro, actions internationales couvertes ou non du risque de change, actions non cotées, actions de plus petite capitalisation. Le dividende, en pourcentage du prix d’achat, est parfois bien supérieur au taux de l’OAT français. Reste le sujet des variations de cours qui peuvent être volatils. L’immobilier, un temps délaissé par les investisseurs institutionnels, retrouve son attrait, d’abord dans les meilleurs emplacements avec des locataires « prime », puis dans des opérations en blanc, voire en VEFA (vente en l’état futur d’achèvement)[2]. Enfin, c’est l’extraordinaire ascension du private equity : des sociétés de gestion se créent, proposant aux investisseurs de leur confier leur argent pour acquérir des entreprises, puis les restructurer et les développer pendant quelques années, enfin les revendre avec profit (éventuellement à d’autres fonds de private equity). Les tickets peuvent être significatifs, la durée de placement est rarement inférieure à 10 ans, les gains et les risques sont importants, les rémunérations des sociétés de gestion très élevées.

Les investisseurs institutionnels sont d’autant plus incités à diversifier leur portefeuille vers de nouvelles classes d’actifs que les liquidités sont abondantes et qu’il serait anormal de laisser les liquidités sur un compte courant dont la rémunération est nulle, voire négative. Ainsi, on se rapproche en France, toutes proportions gardées, de pratiques anglo-saxonnes (pension funds, endowment funds).

Un autre mouvement similaire aux pays anglo-saxons s’est produit : investir dans des classes d’actifs un peu éloignées de sa tradition nécessite une connaissance d’univers parfois bien différents. Il est alors assez naturel de déléguer la gestion à des sociétés spécialisées. C’est le cas pour le private equity mais aussi pour les actions internationales, les obligations risquées, l’immobilier[3], les forêts, etc. A titre d’exemple, s’agissant des sociétés d’assurance, la part des OPCVM dans leur actif est passée de 18,3 % à 24 % en 2020 selon la Banque de France, qui note que ces supports sont investis dans des obligations de moins bonne qualité que les titres détenus en direct, dans des actions, notamment à l’international.

Le faible niveau des taux a également eu un impact sur la valorisation d’autres actifs, dont les actions et l’immobilier, et sur l’effet de levier : le coût de financement parfois ridiculement bas encourage l’endettement pour des projets a priori rémunérateurs. Les prix de la plupart des actifs augmentent, notamment sous l’effet d’une demande ininterrompue.

Ainsi, pendant quelques années, le marché financier français a été segmenté : la banque centrale, quelques investisseurs nationaux contraints et des investisseurs internationaux acquièrent la dette d’Etat, les investisseurs institutionnels interviennent sur les autres classes d’actifs. Malgré tout, les rendements des portefeuilles ont régulièrement décru : la part des obligations de qualité (investment grade) ne peut être indéfiniment réduite (réglementation, adossement actif-passif).

Que change la hausse récente des taux?

Le monde des taux change : depuis fin 2021, le taux long d’Etat a augmenté de près de trois points, soit davantage que lors du « krach obligataire » de 1994.

La crise du COVID a poussé les prix à la hausse, les problèmes d’approvisionnement se sont intensifiés. L’invasion de l’Ukraine par la Russie a catapulté le prix des matières premières énergétiques à des niveaux jamais atteints, notamment le prix du gaz. Les prix des matières premières alimentaires ne sont pas en reste. Avec retard et avec sous-indexation la plupart du temps, les salaires augmentent.

Alors que la BCE avait essayé vainement pendant quelques années de s’approcher (par le bas) de sa cible de 2 % l’an, elle a relevé ses taux pour, dit-elle, calmer la hausse des prix qui dépasse les 10 % dans de nombreux pays européens, malgré la prise en charge par les pouvoirs publics d’une partie de la hausse des prix d’énergie (indexés sur la ressource la plus chère, le gaz actuellement).

Par ailleurs, les banques centrales cessent d’intervenir comme ces dernières années sur le marché des titres d’Etat. Elles devront probablement conserver leur stock, pour ne pas faire apparaître des pertes significatives (la hausse des taux déprécie la valeur du stock des obligations).

L’inflation risque de se maintenir durablement bien au-dessus de 2 %. Les éléments en faveur d’un retour « à la normale » des taux sont multiples. Les taux courts sont sur une pente ascendante, la BCE a cessé ses achats d’obligations souveraines. Si la demande est faible, l’inflation importée risque de se maintenir dans une zone significativement positive et les demandes de revalorisation de salaires se multiplient, d’autant que plusieurs secteurs sifflent d’un manque de main d’oeuvre. Par ailleurs, la croissance est atone, une récession est même envisagée pour 2023, les finances publiques françaises sont lourdement déficitaires. Les charges d’intérêt se sont réduites grâce à la baisse des taux, un retournement de ceux-ci va bien entendu alourdir ce poste dans les années à venir. Pour autant, y a-t-il le risque que les déficits budgétaires ne puissent plus être financés ? Le mouvement de hausse des taux n’est probablement pas terminé et, à 3 % et au-delà (retour à l’avant crise financière), les acteurs qui s’étaient quelque peu détournés des obligations d’Etat y retrouveront un attrait : un placement « sans risque » rapportant plus de 3 % permet de mieux dormir.

Avec un maintien des taux longs à des niveaux plus élevés, les prix de l’immobilier risquent de subir une correction. Les produits de taux dans le portefeuille subiront une dépréciation de leur valeur (taux et spreads en hausse).

Moins de liquidités, taux en hausse, un levier d’endettement moins favorable. Les annonces de rendements mirobolants des actifs alternatifs devraient être moins fréquentes..Par ailleurs, une faible croissance peut mettre à mal certains projets en cours et induire des remboursements anticipés de prêts, même si la liquidité de certains actifs détenus par les investisseurs institutionnels est très limitée. En revanche, pour les futurs programmes d’investissement, on peut s’attendre sans doute à une allocation renforcée sur des supports d’actifs « sans risque » et, en revanche, des investissements moins importants pour les autres. Sauf sans doute pour les actifs finançant la transition climatique…

Mots-clés : taux d’intérêt – actifs financiers – investisseurs institutionnels – sociétés d’assurance

[1] Les montants mensuels d’achats nets se sont déroulés au rythme de : 60 Mds € de mars 2005 à mars 2016 ; 80 Mds d’avril 2016 à mars 2017 ; 60 Mds d’avril 2017 à décembre 2017 ; 30 Mds de janvier à septembre 2018 ; 15 Mds sur le dernier trimestre 2018. A partir de 2019, les achats concernent le seul réinvestissement des titres acquis arrivant à maturité (Source https://www.banque-france.fr/politique-monetaire/cadre-operationnel-de-la-politique-monetaire/les-mesures-non-conventionnelles/les-programmes-dachats-dactifs).

Le programme d’achats de titres d’Etat par la BCE a cessé en 2022.

[2] Une acquisition en VEFA correspond à l’achat de biens immobiliers qui ne sont pas encore construits.

[3] Voir par exemple à ce sujet https://variances.eu/?p=2540

- Notes de lecture :« Il faut dire que les temps ont changé… Chronique (fiévreuse) d’une mutation inquiétante » de Daniel Cohen* - 11 septembre 2023

- Note de lecture : « Homo Numericus » de Daniel Cohen - 15 mai 2023

- Remontée des taux d’intérêt : les conséquences sur les portefeuilles d’actifs - 9 janvier 2023

Commentaires récents