L’article publié aujourd’hui constitue la première partie d’une étude consacrée aux relations entre la Chine et l’Amérique latine. Cette première partie est principalement consacrée aux années 2000. La seconde partie se penche sur les relations à partir de 2010 et sera publiée très prochainement dans nos colonnes. La version intégrale est disponible sur etudes-economiques.credit-agricole.com.

L’Amérique latine ne fait pas partie de l’environnement proche de la Chine et n’a donc pas immédiatement été identifiée comme un maillon fort de sa stratégie d’influence. Mais les richesses naturelles présentes en abondance (minérales, agricoles et énergétiques), le vaste marché intérieur (650 millions d’habitants) plutôt homogène en termes de niveau de vie et d’habitudes de consommation et l’hostilité affichée de certains régimes politiques face à ce qu’il convient encore d’appeler « l’impérialisme américain » ont facilement convaincu la Chine du potentiel du continent.

Une implantation par étape pour une place rapidement décisive

L’entrée de la Chine à l’OMC en 2001 a marqué le décollage de ses relations commerciales avec l’Amérique latine. La Chine a fait de l’Amérique latine, d’une part, l’une de ses sources principales de matières premières, en particulier pour les métaux et les produits agricoles, et, d’autre part, un nouveau débouché pour ses produits intermédiaires et manufacturés. Et ce au point de devenir le premier partenaire de nombreuses économies du continent. Les échanges se sont ensuite développés dans le domaine du financement des infrastructures, dans lequel les besoins étaient considérables, avec le lancement des Routes de la Soie transpacifiques. Et ce, de nouveau, au point de faire de la Chine un bailleur d’importance comparable à celle des acteurs multilatéraux traditionnels, comme la Banque Interaméricaine de Développement (BID), la Corporacion Andina de Fomento (CAF) ou la Banque mondiale.

Des relations hétérogènes et ambivalentes

L’Amérique latine a longtemps été considérée par les États-Unis comme son « pré carré » ; la nature des liens avec les États-Unis dans chaque pays aide à comprendre la place occupée par la Chine. Les États les plus proches, sur le plan géographique comme politique (Mexique et Colombie) sont ceux dans lesquels la Chine s’est le plus difficilement imposée. En revanche, la Chine a su profiter d’un anti-américanisme plus prononcé dans d’autres États (Argentine, Brésil, Équateur, Venezuela) pour y développer des relations plus approfondies, que ce soit dans le financement des infrastructures ou la coopération entre banques centrales. Enfin, des pays comme le Chili ou le Pérou ont maintenu une certaine proximité géopolitique avec les États-Unis tout en se rapprochant de la Chine sur le plan commercial et financier : ils bénéficiaient d’un avantage comparatif évident qui intéressait fortement la Chine, en l’occurrence de gigantesques réserves de cuivre.

Vingt ans après l’entrée de la Chine dans l’OMC et l’essor des relations commerciales avec l’Amérique latine, le bilan demeure mitigé. Les pays latino-américains sont restés cantonnés dans une position de fournisseurs de matières premières, de surcroît extrêmement concentrés sur quelques produits. Le commerce de biens intermédiaires ou manufacturés, qui aurait pu aider au développement du secteur industriel, n’a pas profité de cet essor, voire a régressé dans certains pays. Les financements obtenus dans le cadre des Routes de la Soie pèsent sur les finances publiques des pays déjà fragilisés (Argentine, Équateur) et la question de leur soutenabilité se pose de manière accrue.

Et aujourd’hui ?

Dans un univers géopolitique de plus en plus fracturé, et alors que le cycle électoral sud-américain vient de s’achever avec la réélection de Lula au Brésil, les liens avec la Chine continuent d’évoluer. Cette dernière semble ainsi se détacher du narratif autour des Routes de la Soie pour lui substituer « l’initiative pour le développement mondial » (Global Development Initiative). Lancée à la tribune des Nations unies en septembre 2021, cette initiative vise à fédérer les pays émergents autour de l’atteinte des objectifs de développement durable (ODD) d’ici 2030 : un habillage séduisant pour une ambition chinoise inchangée, celle de créer un nouveau système multilatéral détaché de la vision occidentale et centré sur des normes et standards promus par la Chine.

Les années 2000 : l’ère du commerce

Après plusieurs décennies d’influence nord-américaine, les années 2000 ont vu l’Amérique latine s’éloigner progressivement des États-Unis. Cette distance a pris la forme d’un échec : celui de la création de la zone de libre-échange des Amériques (ZLEA), qui visait à élargir l’ALENA[1] à l’ensemble de l’Amérique latine et des Caraïbes, un projet porté par les États-Unis et notamment par Colin Powell, alors Secrétaire d’État du président Georges W. Bush.

Massivement rejeté par de nombreux dirigeants (Lula au Brésil, Kirchner en Argentine, Chavez au Venezuela), ce traité de libre-échange a réactivé le mouvement des « non-alignés » et la coopération Sud-Sud, au moment où la Chine, entrée à l’OMC en 2001, commençait précisément à occuper une place de plus en plus significative dans les échanges mondiaux.

Toutes les autres négociations visant à créer une zone de libre-échange sud-américaine (élargissement du Mercosur[2] aux pays andins notamment) ont également échoué, si bien que le commerce intra-zone demeure particulièrement bas en Amérique latine, notamment comparé à l’Asie, où de nombreux traités ont soutenu l’intégration commerciale (ASEAN[3] puis RCEP[4]).

Dernier échec en date, l’accord de partenariat trans-Pacifique (TPP), qui devait rassembler les États-Unis, le Canada, le Mexique, le Chili et le Pérou au sein d’une alliance commune avec certains pays de la zone Asie-Pacifique (Australie, Nouvelle-Zélande, Japon, Malaisie, Singapour, Vietnam) : les États-Unis, sous l’impulsion du président Donald Trump, en sont sortis en 2017, un an seulement après sa ratification par le Congrès.

Riches en ressources naturelles, consommateurs de biens intermédiaires et manufacturés et désireux de s’émanciper des États-Unis, les pays d’Amérique latine ont vite fait figure de partenaires potentiels pour une Chine en quête de matières premières, d’une part, de débouchés commerciaux, d’autre part.

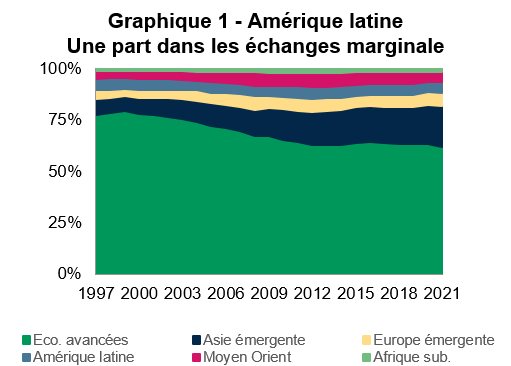

Isolée des routes commerciales traditionnelles, l’Amérique latine a gardé une place marginale mais stable dans le commerce international et compte pour environ 5% des flux mondiaux depuis trente ans (graphique 1). Ce qui a changé, en revanche, c’est la structure de ses échanges, en termes géographiques et sectoriels.

Sources : FMI, Crédit Agricole

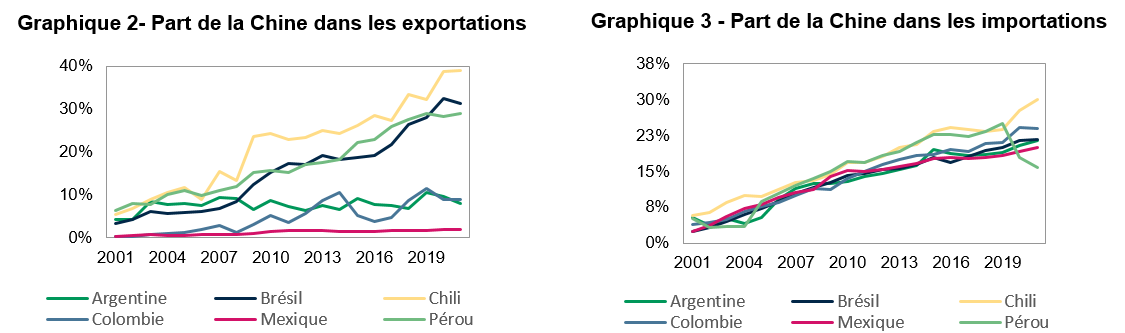

Depuis 2001, la Chine s’est imposée comme le premier partenaire commercial de nombreux pays d’Amérique latine (Argentine, Brésil, Chili, Pérou), d’abord comme fournisseur, puis comme client (graphiques 2 et 3). Elle a également signé deux accords de libre-échange avec le Pérou et le Chili et négocie actuellement avec la Colombie.

Sources : UnComtrade, Crédit Agricole S.A/ECO

Une relation affichée de réciprocité qui cache en fait des déséquilibres. D’abord, parce que les pays d’Amérique latine demeurent des partenaires très secondaires pour la Chine (la part du marché du Brésil en Chine est de 4%, celle des autres pays est inférieure à 1,5%), alors que cette dernière peut représenter plus de 35% de la demande adressée totale au pays, comme au Chili.

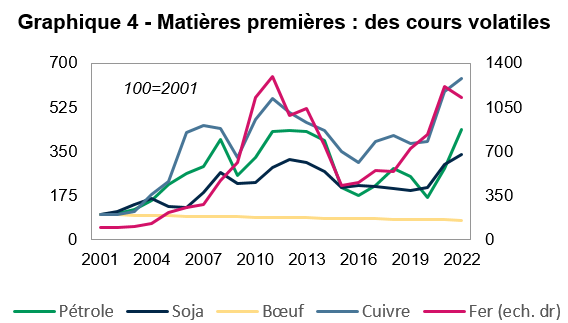

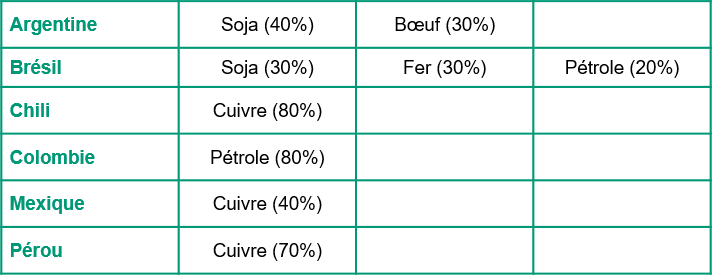

Ensuite, parce que les exportations latino-américaines se concentrent généralement sur un ou deux produits, pas ou peu transformés (tableau 1), tandis que les exportations chinoises sont bien plus diversifiées et de valeur ajoutée supérieure. Ces pays sont de surcroit généralement price-takers pour des produits dont les cours se forment sur les marchés internationaux et dont ils subissent les évolutions (graphique 4).

Sources : UnComtrade, Crédit Agricole

Cela est particulièrement vrai pour les métaux, dont le cours est très exposé au secteur de la construction chinoise, actuellement en plein retournement de cycle en raison des difficultés plus globales du secteur immobilier.

Les échanges commerciaux en volume (donc la croissance) et en valeur (donc l’équilibre externe) des pays producteurs sont ainsi doublement vulnérabilisés, car dépendants de la demande chinoise qui elle-même conditionne largement les variations de prix[5].

Tableau 1 : part des produits les plus exportés (% des exportations totales vers la Chine)

Sources : UnComtrade, Crédit Agricole S.A/ECO

Brésil : maladie hollandaise ou chinoise ?

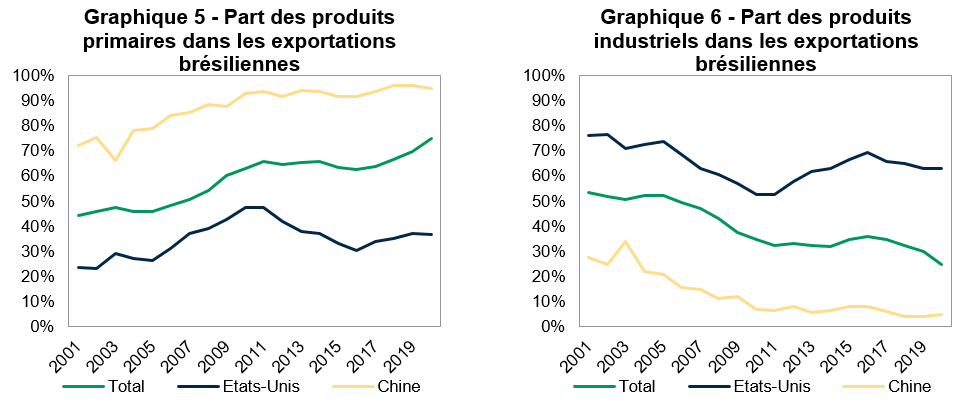

Au début des années 2000, le Brésil présente un profil d’exportations diversifiées, presque également réparties entre produits primaires (44,6%, graphique 5) et produits industriels (55,4%, graphique 6). La part des produits industriels dans le commerce avec les États-Unis, alors son premier client, est même encore plus élevée, au-dessus de 75%. Les biens industriels exportés sont alors assez diversifiés, même s’ils sont principalement liés au secteur du transport (véhicules et pièces détachées, environ 13% des exportations totales) et des équipements électroménagers et électroniques (13% des exportations totales). Le Brésil compte aussi sur un petit secteur textile (6% des exportations). À cette époque, les produits primaires sont essentiellement agricoles (soja, café, cacao, sucre, bœuf). Le fer ne représente que 7% des exportations totales, le pétrole à peine 5%.

Sources : UnComtrade, Crédit Agricole S.A/ECO

Vingt ans plus tard, la transformation du secteur exportateur est radicale. La Chine est devenue le principal client du Brésil, d’où elle importe 95% de produits primaires et 5% de produits industriels. Logiquement, la part des produits industriels dans les exportations totales a été plus que divisée par deux et ne compte plus que pour 25%. Les produits liés au secteur du transport et les appareils électriques et électroménager ne représentent plus que 6% chacun des exportations totales. La part du soja (12%), du pétrole (11%) et du fer (11%), les trois produits les plus consommés par la Chine, a plus que doublé.

Bref, en vingt ans, la part de la Chine dans les exportations brésiliennes a presque décuplé, passant de 3,2% en 2001 à 31,4% en 2021. Ce développement a modifié en profondeur la structure productive brésilienne, qui s’est largement recentrée sur des activités à plus faible valeur ajoutée, intensives en capital plutôt qu’en travail, génératrices de rentes, tombant de ce fait dans une situation de « maladie hollandaise ». Ce que l’on nomme également « malédiction des ressources naturelles » décrit une situation dans laquelle un pays riche en ressources naturelles (agricoles, minières, énergétiques) voit son secteur industriel décliner, ses termes de l’échange se dégrader et son taux de change réel s’apprécier, réduisant de fait la compétitivité-prix du reste du secteur exportateur et sa croissance potentielle se réduire.

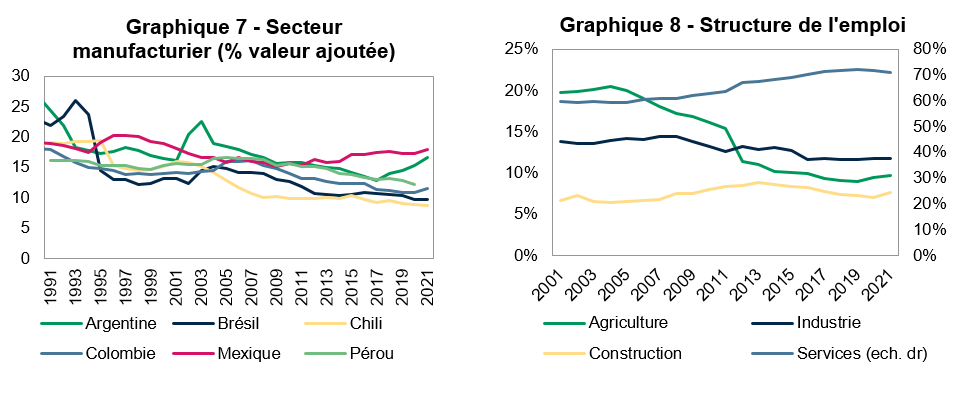

Cette situation est décrite par l’économiste Rodrik comme une « désindustrialisation prématurée » (prematured deindustrialization), qui se traduit pour les pays émergents qui ne présentaient pas d’avantage comparatif dans le secteur manufacturier par un recul de la valeur ajoutée et de l’emploi dans le secteur de l’industrie et le creusement du déficit commercial des biens industriels. Un mécanisme que l’on observe effectivement au Brésil, où la part du secteur manufacturier dans la valeur ajoutée s’est effondrée (cf. graphique 7), d’abord dans les années 1990 suite à la fermeture de nombreuses usines automobiles (de constructeurs américains notamment), puis à partir de 2004, conduisant également à la destruction de centaines de milliers d’emplois (cf. graphique 8). Le Brésil est maintenant le pays d’Amérique latine présentant après le Chili la plus faible contribution du secteur manufacturier à l’activité (inférieur à 10% de la valeur ajoutée totale).

Sources: Banque Mondiale, OIT, Crédit Agricole S.A/ECO

Or, l’étude économique montre que le développement d’un pays s’est toujours (à de rares exceptions près, notamment parmi de petits pays très ouverts comme Hong Kong ou le Panama) accompagné d’une phase d’industrialisation. Cette dernière, grande pourvoyeuse d’emplois, a historiquement permis aux employés du secteur de structurer leurs revendications (formalisation du travail, sécurité sociale, salaires) et d’obtenir des avancées sociales significatives, plus compliquées à obtenir dans le secteur tertiaire, bien moins homogène et plus informel, ayant conduit à une élévation des conditions de vie. Le développement industriel s’est également le plus souvent accompagné d’une politique d’infrastructures, notamment dans le domaine du transport (routes et chemins de fer) ayant bénéficié au plus grand nombre.

Mots-clés : Chine – Amérique latine – Routes de la Soie – géo économie – investissement – commerce international

[1] ALENA (Accord de Libre-Echange Nord-Américain, 1994) : États-Unis, Mexique et Canada. Modifié et remplacé en 2020 par l’Accord États-Unis-Mexique-Canada.

[2] MERCOSUR (Marché Commun du Sud, 1991) : membres fondateurs Argentine, Brésil, Paraguay, Uruguay, Venezuela (suspendu) ; Bolivie (en cours d’adhésion) ; pays associés : Chili, Colombie, Équateur, Guyana, Pérou, Surinam.

[3] ASEAN (Association of Southeast Asian Nations, 1967) : membres fondateurs Indonésie, Malaisie, Philippines, Singapour, Thaïlande rejoints bien ultérieurement par Brunei, Cambodge, Laos, Birmanie, Vietnam.

[4] RCEP (Regional Comprehensive Economic Partnership Agreement, 2020) : Australie, Brunei, Cambodge, Chine, Indonésie, Japon, Corée du Sud, Laos, Malaisie, Myanmar, Nouvelle-Zélande, Philippines, Singapour, Thaïlande et Vietnam.

[5] Cf. Publication ECO : Amérique latine – Au-delà des aventures singulières, novembre 2022

- En Amérique latine, une présence chinoise devenue globale – 2ème partie - 16 janvier 2023

- En Amérique latine, une présence chinoise devenue globale – 1ère partie - 12 janvier 2023

Commentaires récents