Dans son article récemment publié dans variances.eu, Joël Prohin nous a expliqué l’intérêt de l’intégration d’actifs immobiliers dans une allocation d’actifs, les pratiques des investisseurs institutionnels dans ce domaine, et a évoqué un certain nombre de problèmes d’implémentation. La question qui se pose à présent est celle du poids à accorder à ces actifs dans un portefeuille. Cet article propose un certain nombre de règles en la matière, applicables aux actifs alternatifs en général, et plus particulièrement aux actifs immobiliers physiques.

Quels critères prendre en compte ?

Horizon d’investissement et contraintes de passif

Avant toute chose, l’investisseur doit s’interroger sur l’adéquation de ces actifs à sa philosophie d’investissement, à ses objectifs de rendement /risque / diversification et à ses contraintes de passif et de liquidité. Son horizon d’investissement doit être suffisamment long (au moins 7-8 ans) pour pouvoir justifier d’allouer un poids significatif (au-delà de 5 %) à ces actifs. Il lui faut également s’assurer de l’absence d’écart marqué entre la liquidité de son portefeuille d’actifs et l’échéancier prévu des décaissements. Cette vérification de l’adéquation entre actif et passif devra idéalement intégrer les engagements connus et ceux qui sont contingents : par exemple possibilité pour un fonds souverain de devoir soutenir les finances publiques ou le secteur bancaire de l’économie sous-jacente en cas de crise.

Structure de l’allocation d’actifs

La structure de l’allocation d’actifs de l’investisseur constitue également un élément déterminant. L’analyse développée plus loin dans cet article des corrélations entre d’une part actifs alternatifs, immobiliers en particulier, et d’autre part traditionnels, permet de différencier l’impact de l’introduction de ces actifs dans un portefeuille suivant son allocation initiale entre actions et obligations. Nous en concluons que l’immobilier physique apporte une meilleure diversification à des portefeuilles à dominante obligataire qu’actions, en raison d’une corrélation proche de 0 entre immobilier et obligations. Le pouvoir diversifiant qui en résulte dépend toutefois de l’horizon considéré : il est plus élevé sur un horizon court (trimestriel notamment) grâce à un effet observé de lissage du risque sur le court terme. En revanche, l’immobilier physique apparaît moins diversifiant dans le cadre d’un portefeuille à dominante actions, en raison d’une corrélation positive, et souvent sous-estimée par les investisseurs, entre immobilier et actions.

Eléments culturels et de moyens

Même si ce critère apparaît peu scientifique, l’affinité de l’institution avec les actifs alternatifs – en particulier, le degré d’acceptabilité de ces placements par les administrateurs – et la pertinence de ces actifs dans le cadre de sa philosophie d’investissement, ne peuvent être négligées. Par ailleurs, en

termes pratiques, la spécificité et la complexité de ces actifs obligent les investisseurs à s’assurer qu’ils disposent bien des moyens nécessaires pour sélectionner les placements les plus attrayants, correspondant bien à leur cahier des charges, et pour les piloter dans le temps. Les investisseurs peu expérimentés risquent ainsi de subir des déconvenues pendant une période d’apprentissage de ces classes d’actifs. Ceci justifie une montée en charge progressive de ces actifs dans les portefeuilles, en fonction du développement de l’expertise des investisseurs.

Ceux-ci peuvent également être contraints par la taille des actifs qu’ils gèrent, cet argument jouant d’ailleurs dans les deux sens. Les plus grands fonds de pension ou fonds souverains mondiaux qui souhaiteraient investir une part importante de leurs actifs en immobilier, seraient ainsi contraints dans leurs ambitions par la taille du marché concerné, et par le nombre limité d’opérations d’acquisitions réalisables et correspondant à leurs critères d’acquisition. A contrario, un investisseur de taille modeste souhaitant investir quelques millions d’euros en immobilier une année donnée ne pourrait le faire que sous forme de co-investissement, ou bien en sélectionnant des véhicules mutualisés, au coût généralement plus élevé, avec par conséquent un impact négatif sur la rentabilité de l’investissement envisagé.

Comment quantifier le poids de ces actifs ?

Si l’on essaie d’aller plus loin et de quantifier le poids des actifs alternatifs en portefeuille, on peut en première approche raisonner en termes de portefeuille de marché. En effet, la majeure partie des investisseurs de long terme ne souhaiteront pas voir leur allocation stratégique diverger de manière trop importante du « portefeuille de marché », construit en fonction de la capitalisation des différents marchés d’actifs qui leur sont accessibles. Ils pourront également prendre en compte le choix d’allocation de leurs pairs. Dans une étude très complète sur l’immobilier[1], NBIM évoque ainsi un poids des actifs immobiliers dans les portefeuilles d’investisseurs institutionnels internationaux qui s’établit généralement entre 5 et 10% de leurs actifs totaux, avec une intention d’accroitre ce poids vers un pourcentage plus élevé, un peu supérieur à 10 % Ce chiffre est confirmé par une étude sur le portefeuille de marché[2], qui conclut à une allocation d’équilibre en actifs immobiliers de 5,1 % en 2012.

Reconnaissons malgré tout que bien des investisseurs souhaiteront s’appuyer sur l’approche traditionnelle de l’allocation d’actifs, consistant à définir des prévisions de rentabilité, risque et corrélation des différentes classes d’actifs considérées, et à utiliser une technique d’optimisation pour proposer une structure de portefeuilles permettant de répondre au mieux à leurs objectifs de rentabilité ou de risque. Cette approche se heurte cependant à de nombreux problèmes dans le cas d’actifs dits alternatifs.

Le premier est relatif à la disponibilité des données. Il est en effet souvent difficile d’obtenir des séries de prix non contestables pour estimer les paramètres de rentabilité et risque nécessaires à des travaux d’optimisation.

Dans le cas de l’immobilier, des différences importantes existent entre différents indices de prix, suivant qu’ils sont calculés sur la base d’évaluations d’experts ou de valeurs de transactions[3]. On peut notamment s’interroger sur la capacité des investisseurs à effectivement céder leurs biens au prix de marché estimé à un moment donné par les experts. Par ailleurs les indices qui reposent sur des transactions intègrent les prix des transactions effectuées sur un intervalle de temps donné ; or ces prix ont bien souvent été fixés lors de l’accord intervenu plusieurs mois avant la finalisation des transactions. Ce type d’indice présente alors des retards et des phénomènes de lissage par rapport à ce que serait un prix de marché coté. Si l’on se base sur la performance de fonds immobiliers, on peut également s’interroger sur l’existence d’un biais de survivance, qui se manifesterait par la disparition de fonds : faute de performance suffisante, ceux-ci auraient été liquidés et ne figureraient plus dans les bases de données. Ajoutons enfin que la structure des transactions n’est généralement pas homogène à celle des actifs détenus par l’investisseur.

Si l’on s’intéresse à présent à l’espérance des rentabilités des actifs immobiliers, différentes méthodes d’estimation peuvent être envisagées

La simple extrapolation des rendements historiques est généralement peu recommandée sans apprécier la pertinence des données passées par rapport aux caractéristiques des biens détenus par l’investisseur, au contexte anticipé pour la période de prévision. Les séries de prix doivent par ailleurs bien correspondre aux actifs inclus ou envisagés dans le portefeuille de l’investisseur. Enfin, la fiabilité des données peut être questionnée, de même que leur disponibilité sur un historique suffisamment long pour qu’une moyenne puisse être calculée de manière significative.

Puisque ces placements ont un fort caractère idiosyncratique et que l’on ne dispose pas de méthode très convaincante pour prévoir leur rendement, pourquoi, alors, ne pas s’appuyer sur les estimations des spécialistes de ces classes d’actifs ? Cette solution a l’avantage de l’opérationnalité dans de grandes organisations de gestion qui disposent de multiples compétences, mais avant d’utiliser ces prévisions de rendement dans une optimisation, il est nécessaire de vérifier leur cohérence avec celles des classes d’actifs cotées classiques. Sinon, en l’absence de méthode homogène d’estimation des rentabilités entre les différentes classes d’actifs, c’est le degré d’optimisme ou de réalisme des experts qui risque de constituer le fondement principal de l’attractivité apparente des classes d’actifs considérées. Ainsi, le biais d’excès de confiance des gérants et des investisseurs qui les sélectionnent est bien documenté, et on peut le vérifier particulièrement dans le domaine des placements alternatifs, où l’écart entre objectifs de rentabilité affichés par les gérants de portefeuille et performances réalisées est parfois important. Cet optimisme peut tenir au fait que l’estimation de rentabilité prospective est liée à un scénario central supposant la vérification des raisons qui justifient le choix : timing acceptable et sélection du véhicule judicieux. Pour obtenir une véritable espérance de rentabilité au sens statistique du terme, il convient de corriger la prévision en prenant en compte des scénarios alternatifs accompagnés d’une probabilité de réalisation.

On peut également retenir l’hypothèse simple, pratique et acceptable dans un cadre normatif et à un horizon de très long terme, que tous les actifs rémunèrent le risque de manière identique. Dans ce cadre, la rentabilité espérée d’un actif immobilier est simplement le résultat de l’addition du taux sans risque[4] et du produit de la volatilité ex ante de cet actif par un ratio de Sharpe[5] commun à tous les actifs. Cette relation simple entre volatilité et rentabilité est toutefois perturbée dans le cas des actifs alternatifs, car mesurée sur la base de données à faible fréquence et, comme nous l’avons souligné plus haut, entachées d’incertitude. De plus, une partie du supplément de la rentabilité attendue dans le cas d’actifs alternatifs est la contrepartie d’un risque supplémentaire de liquidité que l’on ne peut pas mesurer via la volatilité. La quantification de cette prime d’illiquidité est complexe et fait l’objet de développements dans la littérature financière, qui dépassent le cadre de cet article.

Une autre méthode consiste à représenter un investissement en actifs alternatifs comme une somme de briques élémentaires d’exposition à des classes d’actifs traditionnelles, et à justifier une diversification vers ces actifs en fonction de l’excès de rentabilité qui y est anticipé. A titre d’illustration, on peut représenter l’immobilier par une composante actions – on peut en effet considérer que la rentabilité stratégique des investissements immobiliers est liée à la croissance de long terme de l’économie sous-jacente- et une composante taux liée au rendement locatif. Attention toutefois à ne pas oublier de déduire de cette espérance de rentabilité normative une estimation des frais d’entretien et de gestion des biens détenus, pour raisonner en rentabilité nette pour l’investisseur.

En matière de volatilité et de corrélation, différentes approches peuvent là encore être envisagées.

Les volatilités et corrélations des actifs immobiliers physiques peuvent être approximées en utilisant des séries de rentabilités relatives à des actifs immobiliers cotés. Il s’agit bien sûr d’une approximation grossière, car le comportement des titres cotés se rapproche beaucoup plus de celui des actions en général que des actifs physiques. Toutefois, si ces placements ne représentent qu’une faible part de l’allocation de l’investisseur, l’impact de cette approximation sur les paramètres de risque de l’ensemble du portefeuille demeurera modeste. Lorsque l’on estime le risque et les corrélations à long terme, il est par ailleurs nécessaire de retraiter les données, soit en les « délissant » (les volatilités apparentes des classes alternatives calculées sur de faibles fréquences sous-estiment le risque effectif), soit en tenant compte des retards et des autocorrélations. Rappelons également que, comme pour toutes classes d’actifs, corrélations et volatilités peuvent significativement varier dans le temps et que leur relation, en particulier avec les conditions macroéconomiques, mérite d’être prise en compte dans l’analyse.

La fréquence de valorisation retenue influence également la volatilité annualisée observée. L’écart de volatilité entre actions foncières et immobilier physique[6] apparaît ainsi beaucoup plus important lorsque la fréquence des observations est trimestrielle plutôt qu’annuelle. De même, en ce qui concerne les corrélations, elles apparaissent relativement stables, autour de 40 %, entre immobilier physique et actions cotées, si l’on introduit un décalage de deux trimestres entre les séries de rendements alors que la corrélation sans décalage est historiquement proche de 0, conduisant ainsi à une surestimation du potentiel de diversification de l’immobilier[7].

Les estimations peuvent également être basées sur les indications fournies par la réglementation Solvabilité II qui s’applique aux assureurs depuis janvier 2016. Cette approche représente une sorte de modèle simplifié de Var 99,5 % à un an pour évaluer le chargement en capital des risques attachés aux différentes classes d’actifs. Les hypothèses de VaR et de corrélation retenues dans le cadre de cette réglementation peuvent dans certains cas paraître élevées au regard des observations, mais il convient de noter qu’elles sont établies dans une optique de prudence et tendent à se focaliser sur les situations de stress, qui sont précisément celles où les corrélations entre actifs risqués ont tendance à augmenter. Solvabilité II retient un paramètre de chargement en capital de 25 % pour l’immobilier contre 39 % pour les actions, soit un ratio de risque relatif de l’immobilier par rapport aux actions de 64 %. Certes, comme l’a souligné Joël Prohin dans son article récent[8], de nombreux professionnels estiment qu’un tel niveau de volatilité est excessif, notamment car les calculs effectués par l’EIOPA l’ont été à partir de données relatives au marché immobilier britannique, particulièrement volatil par rapport aux marchés d’Europe continentale. Malgré tout, cet ordre de grandeur correspond bien à celui fourni par le rapport des volatilités entre les indices actions et les indices immobiliers, même si, comme on l’a vu plus haut, l’estimation exacte peut varier (entre 50 et 70 %) suivant la fréquence des observations. Ainsi, si l’on retient une volatilité des actions de l’ordre de 17 %, une hypothèse de volatilité de l’immobilier voisine de 10% semble acceptable dans une approche conservatrice

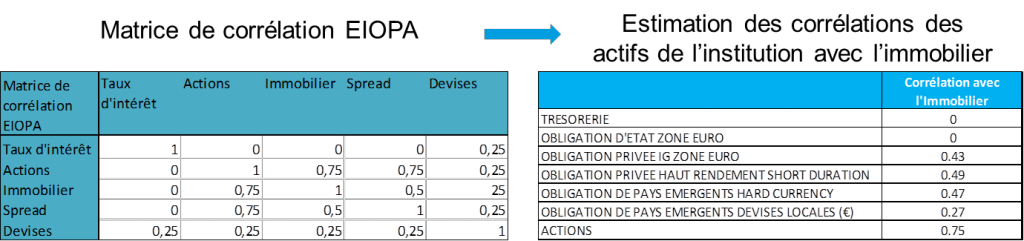

De même, si l’on se base sur la matrice de corrélation fournie par l’EIOPA[9], il est possible, en tout cas pour l’immobilier qui constitue l’un des piliers de risque retenus par la réglementation assurantielle, d’estimer sa corrélation avec les classes d’actifs qui sont intégrées dans le portefeuille de l’investisseur, en les décomposant en piliers de risque (taux, actions, immobilier, spread, devise) et en utilisant les variances et corrélations de ces piliers.

En conclusion, on constate qu’en acceptant un certain nombre d’approximations, on peut parvenir à des espérances de rentabilité et à des hypothèses de volatilité et corrélation des actifs immobiliers, dont l’intégration dans une optimisation moyenne-variance classique permet de proposer une allocation correspondant au profil de risque et/ou à l’espérance de rentabilité de l’investisseur.

Cet exercice d’optimisation, assorti de forts éléments d’incertitudes, aura selon nous pour vertu principale de valider un objectif d’allocation en actifs immobiliers que l’investisseur aura prédéterminé sur la base d’éléments qualitatifs, plutôt que de fournir une réponse absolue : l’investisseur doit exercer son jugement en la matière et non suivre aveuglément les résultats d’un modèle.

[1] « The diversification potential of Real Estate », Norges Bank Investment Management, Discussion note, 01-2015

[2] Ronald Q. Doeswijk, Trevin W. Lam, Laurens Swinkels, « The Global Multi-Asset Market Portfolio 1959-2012 », Financial Analysts Journal, January 2014

[3] Voir à ce sujet S de Laguiche, A Russo et C Blanchard : « L’immobilier physique dans l’allocation d’actifs à long terme : le cas de la France », Amundi Discussion Paper, Juillet 2014.

[4] Voir S. de Laguiche, « Actif sans risque : quelle rentabilité normative à long terme ? », Amundi Discussion Paper, Mars 2014

[5] Le ratio de Sharpe mesure le rapport entre la rentabilité, en excès du taux sans risque, d’un actif ou d’un portefeuille, à sa volatilité : c’est donc la rentabilité générée par unité supplémentaire de risque.

[6] Mesuré par l’indice CBRE

[7] Cf supra S de Laguiche et A Russo : les corrélations ont été calculées entre les rentabilités de l’immobilier de bureaux sur le marché parisien, mesurées par l’indice CBRE, et l’indice SBF 250 représentatif du marché français des actions.

[8] Joël Prohin, “L’immobilier dans l’allocation d’un investisseur institutionnel”, publié dans variances.eu en septembre 2017

[9] European Insurance and Occupational Pensions Authority

- Merci ! - 30 octobre 2023

- Stratégie d’allocation d’actifs : couvrir ou ne pas couvrir le risque de change ? - 27 juillet 2023

- Investing with external managers – A report by Norges Bank Investment Management - 22 mai 2023

Commentaires récents