Le financement de la santé en dehors des ressources propres

Les ressources que nous qualifierons d’indirectes par commodité de langage, se décomposent en celles à court terme, et à moyen et long terme. Cette décomposition nous permet d’introduire la distinction entre la gestion de la trésorerie du compte de Sécurité Sociale – un sous-compte dans le budget de l’Etat et des administrations publiques – et la gestion de l’endettement de ce compte. Dans le premier cas, il s’agit de flux relevant du compte d’exploitation, dans le second il s’agit d’un élément du passif au bilan de l’organisme.

-

Le rôle du trésorier de la Sécurité Sociale

L’ACOSS gère une enveloppe de flux d’un montant considérable, encaissant sur une année environ 450 Mds d’euros de cotisations URSSAF[1], et versant grosso modo un peu plus de l’équivalent en prestations – remboursements de soins, allocations vieillesse, famille, logement, etc. Le profil de trésorerie du compte de la branche « maladie », soit le compte CNAMTS[2] à l’ACOSS, indique un solde moyen journalier oscillant entre -8 Mds d’euros et -17 Mds environ sur une année sans recette extérieure – venant d’un transfert de dettes, comme en 2014, et fluctuant entre -10 Mds et -30 Mds la même année pour la globalité du compte ACOSS. L’agence exerce un métier classique de trésorier, avec des décalages temporels entre les tirages sur la trésorerie dus aux décaissements, s’agissant de la branche santé, et les encaissements de recettes. Elle a donc une position à la fois emprunteuse et prêteuse, soumise à une contrainte au moins double, celle de l’exigence de liquidité quotidienne, et celle du respect du plafond d’emprunts autorisé.

En effet, il existe un plafond dit « des autorisations de recours aux ressources non permanentes accordées au régime général », ou encore plafond d’emprunts ACOSS, fixé par la loi à 36,3 Mds dans la LFSS 2015, et un plafond des avances de la CDC[3], qui lui est inférieur. En outre la limite de durée des emprunts a été fixée à un an.

∗ Comment se forment les déficits

Comme nous le précise l’agence en charge de la trésorerie du compte de la Sécurité Sociale, l‘ACOSS, le solde comptable de la branche maladie résulte de sa position en fin d’exercice précédent, et de la variation de trésorerie sur l’exercice considéré (ACOSS, 2015), à laquelle s’ajoute une éventuelle reprise de dettes par la CADES ou une annulation de dette par l’Etat. Deux notions sont évoquées pour parler du solde de trésorerie annuel, la variation de trésorerie du régime général ou RG regroupé avec le FSV[4], et la variation de trésorerie de l’ACOSS (hors reprise de dettes par la CADES). Elles ont des valeurs généralement voisines.

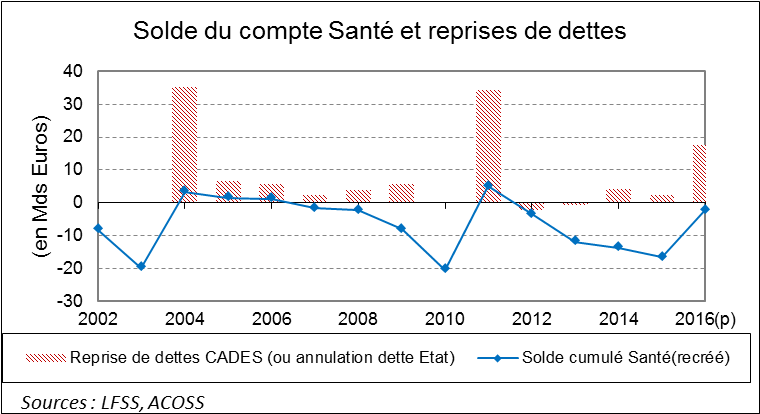

Dans le document cité, on comprend que la branche maladie est celle la plus fortement déficitaire, de manière chronique. L’ACOSS indique que le compte de la CNAMTS n’a retrouvé l’équilibre, par exemple les années 2004 et 2011, qu’à la faveur des reprises de dettes par la CADES décidées par la loi. Ainsi, la part du déficit « maladie » dans le déficit ACOSS à financer approchait 60% en 2014. Pour 2015, le solde de trésorerie en fin d’année était estimé à -19.5 Mds pour cette branche, représentant 65% du solde du compte ACOSS estimé à -29.8 Mds (voir graphique plus loin).

∗ Comment l’ACOSS finance ces déficits

Elle a accès à une diversité de sources de financement, se finançant initialement par des emprunts auprès de la CDC, son banquier unique jusqu’en 2003. Puis elle a étendu ses sources aux financements désintermédiés, sous forme d‘émission de billets de trésorerie (BT) – dont l’accès au marché est supervisé par la Banque de France, et d’ECP ou Euro Commercial Paper, d’accès plus souple.

∗ Qu’en est-il de la charge d’intérêts

La conséquence de la politique d’intervention monétaire menée par la BCE[5] après la crise financière de 2008 et la récession qui a suivi, a consisté en un arsenal de mesures parmi lesquelles un programme d’achat de titres en dettes souveraines, s’étendant jusqu’à des obligations « corporate », des prêts au système bancaire à taux fixe sur durées courtes et moyennes à des niveaux incitatifs, une baisse marquée des taux directeurs, pour citer les plus importantes. Il faut se souvenir que le taux de refinancement principal était de 4% mi-2008, qu’il a été abaissé à 1% en l’espace d’un an, et qu’il vaut 0% depuis mars 2016. L’un des signes les plus forts de la volonté de la banque centrale détourner les banques du placement au « coffre-fort », cad en dépôt à la BCE, pour leur faire exercer leur métier de prêt à l’économie, est l’abaissement du niveau du taux des facilités de dépôt, à un niveau jamais atteint auparavant, à -0.40% depuis cette date. Le taux de l’argent au jour le jour, dénommé EONIA[6], qui sert de référence pour les placements monétaires, dont les TCN[7], est à quelques centimes au-dessus du taux des dépôts, ce qui entraîne des charges d’intérêt négatives pour les émissions à court terme du trésorier de la Sécurité Sociale à partir de 2015 (ACOSS, 2015).

Ce phénomène conjoncturel vient s’inviter dans le débat sur l’opportunité de maintenir des déficits courants sur le compte de la branche maladie à l’ACOSS – le débat porte en fait sur les déficits du régime général et du FSV – plutôt que d’apurer ces déficits cumulés en transférant la dette qu’ils constituent à l’agence chargée de sa « défaisance », la CADES. Il est en effet aisé d’avancer l’argument des gains générés par le portage d’un solde de trésorerie à des taux négatifs – lesquels sont du point de vue économique un avatar du phénomène d’aversion au risque poussé à l’extrême – pour repousser dans le temps la reprise par la CADES des déficits accumulés.

L’ACOSS fournit pour tous les ans dans le PLFSS un tableau pluriannuel des montants de variations de trésorerie constatés et prévisionnels. Ce sont précisément les projections des variations de trésorerie sur les prochaines années futures cumulées avec le plafond d’emprunts qui donnent aux pouvoirs publics l’alerte sur la trajectoire projetée des plafonds futurs et sur leurs rehaussements qu’il faudrait consentir toutes choses égales par ailleurs, ie hors prise en compte d’effet correcteur des mesures prises en lois de finances pour améliorer le compte d’exploitation « maladie ». Elles permettent d’évaluer la soutenabilité de la trajectoire des déficits, et sont ainsi cruciales dans la décision de reprise de dettes.

∗ Des déficits au transfert de dette

A titre d’exemple, en 2010, le plafond d’emprunts de l’ACOSS était à 65 Mds d’euros. A l’époque, les déficits cumulés de la branche maladie dépassaient -30 Mds Eur, ceux du régime général, des autres régimes de base, et du FSV regroupés avoisinaient -67 Mds. Le choix de L’exécutif avait été de ne pas faire reprendre la dette par la CADES, pour ne pas augmenter les prélèvements sociaux en pleine crise économique (ACOSS, 2015). Le décideur public considère globalement le solde de trésorerie de l’ACOSS, non le solde de la CNAMTS isolément. D’ailleurs le plafond d’emprunts ACOSS porte sur la globalité du compte du régime général et du FSV dans les livres de l’agence. Il n’est ainsi guère possible d’évaluer à quel point le déficit de la branche santé aura pesé dans le processus décisionnel a priori, tout en sachant qu’il contribue majoritairement au déséquilibre de la Sécurité Sociale. Le graphe ci-dessous illustre a posteriori le lien entre la soutenabilité des déficits de la branche, et la nécessité des transferts de dettes.

-

Le rôle de la CADES

Une reprise de dettes par la CADES signifie que l’agence chargée de la gestion de la dette sociale verse à l’ACOSS un montant correspondant aux déficits cumulés, permettant d’effacer du point de vue comptable son équivalent figurant au débit du compte de la Sécurité Sociale. Sur la période 2002-2015, le total des reprises de dettes de la CNAMTS par la CADES s’est élevé à 95,7 Mds d’euros (ACOSS, 2015). Dans le cadre de la LFSS 2016, la CADES reprenait 14 Mds au titre des déficits 2013 jusqu’à 2015. Ce qui porte à 110 Mds la dette transférée pour le compte de la branche santé, sur un total de 237 Mds repris par l’établissement pour l’ensemble des régimes. La branche santé représente ainsi à cette date près de la moitié de la dette portée par la CADES, plus de 46%.

Une opération de reprise de dettes met en action une quantité de mécanismes. En amont de la décision se situent des discussions entre le Ministère de la Santé et des Affaires Sociales et la CADES, notamment pour évaluer le besoin de ressources additionnelles du fait de la reprise, puisque la loi organique de 2005 interdit tout transfert de dettes sans affectation des ressources nouvelles nécessaires. Viennent ensuite les discussions entre la CADES et l’ACOSS pour organiser les modalités de versement à cette dernière du montant de dettes objet de la reprise. S’y ajoutent les réflexions au sein du gestionnaire de la dette sociale pour concevoir un programme d’émissions à très court terme afin de verser les fonds à l’ACOSS, ainsi que pour construire un portefeuille optimal afin d’amortir au mieux l’ensemble constitué par l’ancienne et la nouvelle dette[8]. Sans oublier les discussions avec les équipes d’origination et syndication dans les établissements bancaires dont la CADES est partenaire, sur les meilleurs segments de marché et « fenêtres de tir ».

La mission de la CADES n’est plus restreinte à la « défaisance » de la dette de la branche santé, comme ce fut le cas à sa création en 1995. Nous l’avons vu, celle-ci s’étend aux reprises de dettes du FSV, et du régime général sur les autres branches – CNAV (Vieillesse), CNAF (Famille). Sur les 237 Mds d’euros de dette reprise, 110,3 Mds ont été amortis. Le passif ainsi détruit représente un peu plus de 5% du PIB 2015, montant auquel devrait s’ajouter l’économie réalisée grâce aux intérêts que l’établissement n’a pas eu à verser.

∗ La problématique du coût

La dette a nécessairement un coût, les ressources affectées à l’établissement pour payer les intérêts sur le stock de dettes. Les ressources perçues par l’établissement étaient d’une origine unique initialement, la CRDS[9] un prélèvement dont l’assiette est voisine de celle de la CSG, et dont 0,5% du produit lui sont affectés. Avec l’élargissement de sa mission, d’autres recettes ont été dévolues à l’établissement. A titre d’exemple, la LFSS pour 2011 a assujetti la CADES au versement dès cette même année de 65 Mds d‘euros pour les déficits constatés en 2011 des branches maladie et famille du régime général (RG), puis la reprise progressive à compter de 2012 des déficits entre 2011 et 2018 de la branche vieillesse du RG ainsi que du FSV, à hauteur maximale de 62 Mds. En 2010, l’encours de la dette était d’environ 86 Mds d’euros, le montant global du transfert représentait un accroissement immédiat de plus de 150% du bilan de la CADES, et sa multiplication par 2,5 fois à compter de 2012. Cela signifiait pour la puissance publique, à peu de choses près doubler les ressources alors perçues par l’établissement, cad trouver un flux annuel de recettes de plus de 7 Mds d’euros. Ce – ou cet ensemble de – flux devant présenter des caractéristiques souhaitables de stabilité sur le plan financier, de fiabilité en termes de collecte, et de pérennité. En effet, la CADES doit pouvoir projeter sa situation nette dans le futur, juger de l’adéquation du comportement de ses ressources pour couvrir ses emplois, ie l’amortissement du capital et le paiement des coupons, et démontrer que l’établissement sera en mesure de remplir sa mission jusqu’au terme, cad le remboursement intégral de la dette reprise, notamment auprès des autorités de tutelle. Ajoutons qu’il en va également de la crédibilité de l’organisme émetteur sur les marchés financiers, qui est jugée par les investisseurs à l’aune de la fameuse note attribuée par les agences de notation – la CADES bénéficie de la notation Aa2 chez Moody’s et AA chez Fitch pour ses emprunts à long terme. La preuve de la capacité de la CADES à rembourser la dette doit être étayée par des arguments solides, l’établissement a ainsi conçu en interne un modèle mathématique de gestion actif-passif, pour lequel les qualités de comportement des ressources évoquées sont hautement souhaitables, notamment pour effectuer des simulations d’amortissement de la dette dans le futur. C’est sur ce modèle que l’agence s’appuie pour montrer que l’amortissement de la dette est « soutenable », tout autant que pour bâtir un portefeuille optimal d’endettement.

Le remboursement de la dette a bénéficié d’un environnement économique favorable. Alors que l’encours de dette géré par l’établissement a été multiplié par plus de 1,5 en 2011, les taux d’intérêt nominaux et réels avaient entamé une descente graduelle depuis la crise financière de 2008, de même que l’inflation. Le taux de variation de la masse salariale, hormis lors de la récession en 2009, a bien résisté à la décrue et est demeuré positif, presque toujours légèrement supérieur à la croissance du PIB à partir de 2008. Le contexte a été somme toute plutôt vertueux, résumé par un effet de « ciseaux » favorable, avec des charges en diminution et des ressources restant dynamiques.

L’éventail des sources de financement de marché de l’établissement décrit la courbe des taux sur tous les segments de durée, comprenant les TCN sur le court terme, les emprunts dits flotteurs, référencés à taux variable, ceux indexés sur l’inflation, aux côtés des obligations à taux fixe classiques. Il inclut également les emprunts en devises, le risque de change étant systématiquement annulé dès l’initiation d’une émission par une couverture via un swap de change.

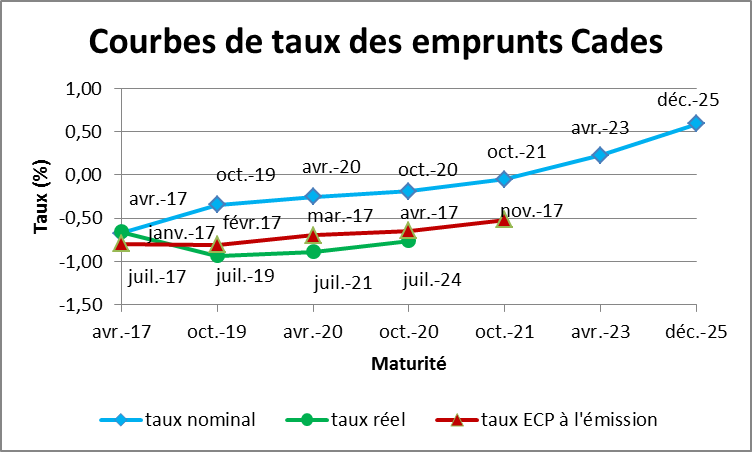

Nous représentons sur le graphique ci-contre les taux d’intérêt des émissions de la CADES observés à une date donnée début novembre.

Le taux moyen de financement de la dette était de 1.6% fin septembre. Il recouvre des réalités aussi diverses que des nouvelles émissions obligataires à taux négatifs, des TCN émis à des taux inférieurs au taux des dépôts, et des anciens emprunts en vie dont les coupons (3% voire 4%) feraient rêver tout investisseur sur la place.

La protection sociale au sens large

Du point de vue de la demande globale, les prestations de santé payées par le système de protection sociale, qui recouvrent les remboursements de soins, hospitaliers comme ceux de médecine de ville, ont joué un rôle d’amortisseur dans les phases de récession économique. Elles sont en quelque sorte un rempart contre le risque d’exclusion et de pauvreté, dont sont dépourvus les pays dans lesquels la part de la sphère publique dans la protection sociale est très réduite, ce qui est, mis à part dans les pays pauvres ou en développement, le cas parmi des pays avancés comme le Royaume-Uni, ou les Etats-Unis avant le lancement du plan Obama-care. L’étude de la DREES citée en référence livre une analyse détaillée et fort instructive de l’état de la protection sociale en France et en Europe. Ainsi en France, dans une année 2014 de faible croissance du PIB, à 0,6%, les dépenses de protection sociale ont progressé de 2,4%, les prestations sociales proprement dites ont augmenté à un rythme moindre, de 2,2%.

Ceci se produit dans un contexte européen marqué par la crise. Entre 2010 et 2013, dans les pays les plus touchés par la crise, comme l’Espagne ou l’Italie, les mesures de consolidation budgétaire ont même entraîné une réduction des prestations sociales, annulant l’effet amortisseur des prestations. Au sein de l’Union Européenne à 27 pays, le taux de population à risque de pauvreté ou d’exclusion sociale a atteint 24,4% en 2014, soit une hausse de 0,7 point par rapport à 2008.

Vu sous l’angle macroéconomique, l’effort de la nation, cad les ressources prélevées sur les ménages, en matière de couverture santé, soutient la demande dans le secteur médical – pharmacie, médecine de ville, etc – ainsi que l’investissement, dans le secteur hospitalier par exemple, et permet donc de soutenir l’emploi, du côté de l’offre. Une population active en bonne santé est par ailleurs moins sujette aux arrêts-maladie, et plus efficace au travail.

Il est enfin un débat sur les bienfaits et/ou méfaits de l’endettement qui resurgit périodiquement lors des discussions autour du déficit de la Sécurité Sociale. Faut-il laisser courir les déficits, et autoriser un plafond d’emprunts conséquent au niveau de la trésorerie, ou bien prendre acte des déficits présents et futurs pour les transférer à l’agence en charge de la dette ? Dans l’étude sur l’optimisation de la dette citée en référence[10], nous ébauchons une modélisation de la prise de décision en la matière en postulant un cadre rationnel, en dehors de toute considération politique.

D’un point de vue de saine gestion financière, il semble efficace de mener à bien en parallèle, la réduction des déficits de la Sécurité Sociale, et l’amortissement de la dette. L’agence en charge de la défaisance de la dette est comparable aux pompiers appelés pour éteindre l’incendie, le feu étant alimenté par les déficits sociaux. Un argument souvent avancé, apparente le transfert de dettes à l’assujettissement d’une dette aux générations futures. Il est fallacieusement opposé à la lutte contre les déficits, bien que les deux exercices ne soient pas antinomiques. La vraie question nous paraît bien être celle posée plus haut, celle du choix entre les déficits et la dette. Une autre question serait : l’argent du contribuable est-il employé de manière efficace lorsqu’il sert à détruire des déficits accumulés, plutôt que d’être injecté directement dans l’économie, via des investissements publics par exemple ? La question nous paraît participer du débat entre les déficits voulus, dans une perspective keynésienne, et les déficits subis.

Points de vue

Au début de l’automne, la Cour des Comptes émettait des critiques à l’occasion de la présentation de son rapport annuel sur la Sécurité Sociale, visant le relèvement du rythme de progression de l’objectif national de dépenses d’assurance-maladie pour 2017, rehaussé à 2,1%, bien qu’inscrit à 1,75% dans le plan triennal du gouvernement. Selon les magistrats, l’assurance-maladie devrait être réformée en profondeur, comme le régime public des retraites, et réaliser des économies substantielles en 2017 pour combler un déficit estimé autour de 5 Mds d’euros.

Dans la LFSS pour 2017, le solde de la Sécurité Sociale s’établirait à -4,2 Mds l’an prochain. La contestation autour des chiffres bat donc son plein. Elle ne paraît pas devoir s’éteindre, puisque courant octobre, le Comité d’alerte sur l’évolution des dépenses d’assurance-maladie[11], s’exprimant sur le projet de budget 2017, émettait une « réserve de méthode » sur les « éléments ayant permis l’élaboration de l’objectif de dépenses ». Il apparaît que la direction prise par le compte de la branche maladie est bien une trajectoire de redressement depuis 2014. La rationalisation dans le secteur hospitalier, en particulier le développement de l’ambulatoire en chirurgie, ou encore le déremboursement continuel des médicaments sont des phénomènes bien ancrés dans le paysage de la protection sociale. Cela semble le prix à payer pour continuer à bénéficier de notre système de protection sociale, qui a fêté ses 70 ans d’existence en 2015.

Bibliographie

Projet de loi de financement de la Sécurité Sociale 2017. http://www.assemblee-nationale.fr/14/pdf/projets/pl4072.pdf

Rapport de la commission des comptes de la Sécurité Sociale (septembre 2016). http://www.securite-sociale.fr/Les-comptes-de-la-Securite-sociale-Resultats-2015-previsions-2016-et-2017-septembre-2016

ACOSS, J. . (2015). Journal de Droit de la Santé et de l’Assurance Maladie / n°4.

DREES. La protection sociale en France et en Europe en 2014. Edition 2016. http://drees.social-sante.gouv.fr/IMG/pdf/cps_2016.pdf

E.Ralaimiadana. L’optimisation de la dette grâce à la gestion actif-passif. http://media.wix.com/ugd/9320c2_245bce8a987b41ba963d8b31cff9ed41.pdf

Tenand. Hausse des dépenses de santé. Quel rôle joue le vieillissement démographique ?. médecine/sciences, EDP Sciences, 2016. https://hal.archives-ouvertes.fr/hal-01289489

[1] Union de recouvrement des cotisations de sécurité sociale et d’allocations familiales

[2] Caisse Nationale d’Assurance Maladie des Travailleurs Salariés

[3] Caisse des Dépôts et Consignations

[4] Fonds de Solidarité Vieillesse

[5] Banque Centrale Européenne

[6] Euro OverNight Index Average

[7] Titres de Créance Négociable, englobant les Billets de Trésorerie et Papiers Commerciaux

[8] L’optimisation de la dette grâce à la gestion actif-passif http://media.wix.com/ugd/9320c2_245bce8a987b41ba963d8b31cff9ed41.pdf

[9] Contribution au Remboursement de la Dette Sociale

[10]L’optimisation de la dette grâce à la gestion actif-passif http://media.wix.com/ugd/9320c2_245bce8a987b41ba963d8b31cff9ed41.pdf

[11] Parmi les membres du comité d’alerte figurent le secrétaire général de la CCSS, un président d’une commission à la Haute Autorité de la Santé, le directeur général de l’INSEE

- Le marché des obligations indexées sur l’inflation – Entretien avec Raoul Salomon (ENSAE 1988) - 28 juin 2019

- Le financement de la santé – 2ème partie - 7 décembre 2016

- Le financement de la santé – 1ère partie - 5 décembre 2016

Commentaires récents