Enseignements de l’enquête européenne HFCS (1ère partie)[1]

La crise financière de 2008 a modifié les comportements des épargnants, ces derniers privilégiant la prudence dans leur portefeuille. Les comparaisons de la distribution du patrimoine et sa composition apparaissent donc essentielles pour analyser ces questions de politique publique. À ce titre, l’enquête européenne Household Finance and Consumption Survey, qui collecte des informations sur le patrimoine, le revenu et les habitudes de consommation des ménages permet de comprendre les comportements d’épargne et d’endettement des ménages, d’évaluer les vulnérabilités financières et les effets de la politique monétaire.

L’enquête réalisée fin 2014 – début 2015 montre que la concentration des actifs financiers et professionnels des ménages français est plus importante que celle des biens immobiliers. L’épargne risquée et de long terme est davantage détenue par les plus riches mais la détention d’actions stagne à des niveaux relativement faibles.

En moyenne, les ménages français déclarent posséder 268 000 euros de patrimoine brut. La moitié est endettée, en moyenne à hauteur de 37 000 euros. Le décile des Français les plus riches détient environ 46 % de la richesse totale, le centile le plus aisé, environ 15 %. La hausse de l’endettement concerne davantage les ménages aisés, disposant de capacités de remboursement plus importantes ou de patrimoines substantiels. La situation des ménages ne semble donc pas faire porter de risque majeur à la stabilité financière en France.

Introduction

Le succès planétaire du livre de Thomas Piketty en 2013, Le capital au XXIème siècle, a remis les inégalités, leur évolution historique et leurs conséquences, au centre des préoccupations des économistes et des débats de politique économique. Par ailleurs, la crise financière de 2008 a modifié les comportements des épargnants, ces derniers privilégiant la prudence dans leur portefeuille, le nombre d’actionnaires (en direct) ayant diminué de 50% en 10 ans. De nombreux acteurs se sont alors intéressés aux liens entre ces deux faits, l’augmentation des inégalités d’une part, la mauvaise orientation de l’épargne d’autre part, et la croissance économique.

Depuis 2006 est menée une enquête européenne sur le patrimoine (actifs et dette) et les habitudes de consommation des ménages de la zone euro (dite enquête HFCS – Household Finance and Consumption Survey). Cette enquête vise à mieux comprendre les comportements individuels d’endettement et d’épargne, afin d’identifier l’effet des chocs économiques non seulement sur les grands agrégats, mais aussi les distributions de patrimoine au sein des populations. L’objectif est ainsi de mieux connaître le mécanisme de transmission de la politique monétaire et de mieux identifier les vulnérabilités financières des ménages.

Cet article propose une présentation des principaux résultats de la deuxième vague de l’enquête HFCS dont la collecte, réalisée fin 2014 – début 2015, a porté sur un échantillon représentatif de plus de 12 000 ménages français (Banque centrale européenne, 2016a, 2016b).

1. La concentration du patrimoine demeure forte et croît avec le niveau de richesse

Le patrimoine net médian des ménages français s’établit à 113 300 euros lors de la seconde vague de l’enquête 2014-2015. La valeur médiane du patrimoine immobilier des ménages français atteint 199 000 euros, contre 75 400 euros pour le patrimoine professionnel.

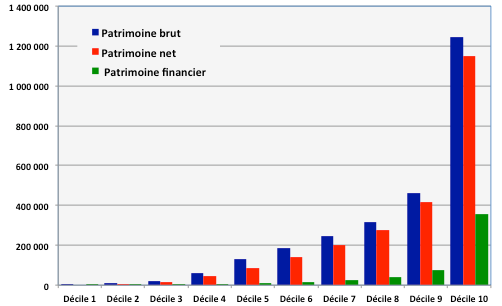

Pour aller plus loin dans l’analyse de la distribution du patrimoine au sein de la population des ménages français, celle-ci a été répartie en 10 groupes (déciles) de patrimoine brut croissant (cf. graphique 1).

En 2014-2015, il faut détenir près de 600 000 euros (seuil minimum du 10ème décile), soit 3,75 fois le patrimoine brut médian (158 226 euros), pour appartenir aux 10 % de ménages les mieux dotés en patrimoine brut et près de 1,94 million d’euros pour se situer parmi les 1 % les plus riches (plus de 12 fois le patrimoine médian). Pour le seul patrimoine financier, la médiane se situe à environ 11 600 euros et le 10ème décile à 105 900 euros. Enfin, pour appartenir au 1 % des plus dotés en patrimoine financier, il faut détenir au moins 560 500 euros.

Graphique 1 : Patrimoine brut, net et financier par décile (moyenne par décile en €)

Source : Banque de France (enquête Hfcs 2015), calculs des auteurs

Le niveau de patrimoine brut moyen du 10ème décile s’élève à environ 1 250 000 euros (près de 5 fois le patrimoine moyen global). Le rapport du 9ème décile à la médiane s’élève à 3,71 en 2014-2015, quasiment stable par rapport à 2009-2010. La moitié de la population la moins dotée en patrimoine brut ne détient que 8,3 % de la richesse brute des ménages tandis que les 10% les plus riches en détiennent 46,4 % (cf. graphique 2). Le patrimoine financier en particulier est très concentré sur les hauts patrimoines puisque celui du décile supérieur s’élève à 354 500 euros par ménage, soit près de 7 fois le patrimoine financier moyen global. Le rapport D9/D5 financier approche 9,17.

Il existe aussi de fortes disparités chez les plus riches : le patrimoine des 1% les mieux dotés représente le tiers de la richesse du dernier décile, soit 15,3% de la richesse totale. Les données de l’enquête HFCS permettent difficilement d’aller plus loin dans l’analyse de la distribution mais le même raisonnement s’appliquerait aux 0,1% les plus riches par rapport au dernier centile. Cette structure fractale des inégalités illustre la nature parétienne de la distribution des patrimoines.

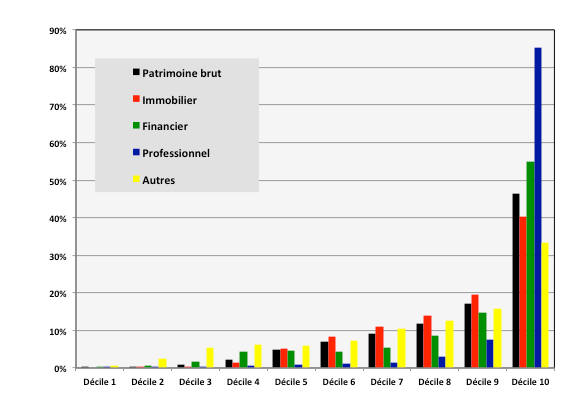

La ventilation des composantes du patrimoine (actifs immobiliers, financiers et professionnels)[2] montre que la concentration est plus forte pour le patrimoine professionnel (indice de Gini de 0,98) et pour le patrimoine financier (0,79) que pour la richesse globale (0,63) et le patrimoine immobilier (0,64). Ainsi, les 10 % de ménages les mieux dotés détiennent près de 85,3 % des actifs professionnels, 55,0 % de la richesse financière et 40,4 % du patrimoine immobilier. Les inégalités de patrimoine proviennent donc davantage de la détention des actifs financiers et professionnels que de celle des biens immobiliers. Ce constat se traduit également au niveau de la structure des patrimoines (cf. graphique 3).

Graphique 2 : Concentration de la richesse totale des ménages et de ses composantes (Part détenue, en %, par chaque catégorie)

Source : Banque de France (enquête Hfcs 2015), calculs des auteurs

Note de lecture : le patrimoine immobilier des 10% les plus riches représente 40% du patrimoine immobilier total des ménages français

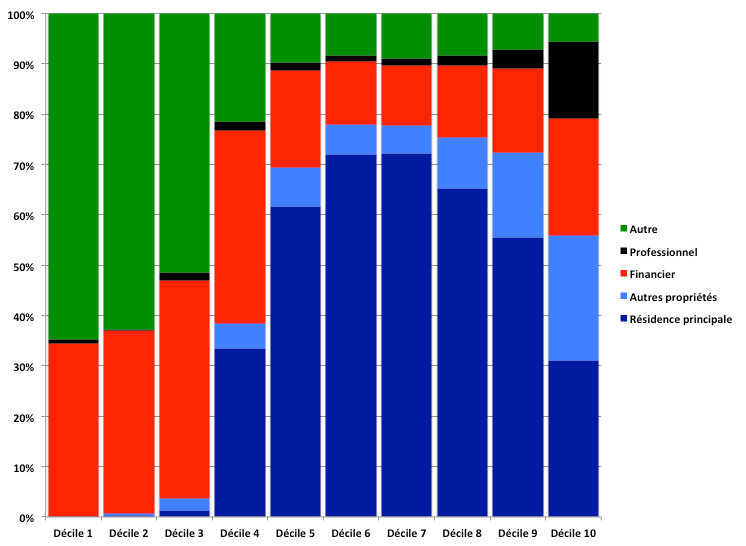

En effet, si la part de l’immobilier (résidence principale et autres propriétés) constitue l’essentiel de la richesse des ménages (autour de 75%) à partir du niveau médian de patrimoine, elle diminue rapidement (surtout celle de la résidence principale) à partir du 8ème décile au profit des actifs financiers et professionnels et des biens immobiliers autres que la résidence principale. Pour les 10% les plus riches, le patrimoine comprend plus de la moitié d’immobilier (56%), 23% d’actifs financiers et plus de 15% d’actifs professionnels. Pour le bas de la distribution, exclusivement constitué de ménages non propriétaires, le patrimoine se compose essentiellement d’épargne financière (livrets d’épargne) et de biens durables (inclus dans la catégorie « Autre »).

Graphique 3 : Structure du patrimoine brut en fonction de la richesse (en %)

Source : Banque de France (enquête Hfcs 2015), calculs des auteurs

2. La composition du patrimoine financier est influencée par le niveau de richesse

Les produits d’assurance-vie et d’épargne-retraite représentent l’actif financier le plus diffusé dans la population en 2014-2015 (38,5% des ménages en détiennent), après les produits d’épargne liquide dont la détention est généralisée. Viennent ensuite les actions en direct (11,7% des ménages) et les Fonds communs de placement (FCP) (8,6% des ménages).

Pour ces derniers actifs, le taux de détention s’inscrit continûment en baisse depuis la crise financière de 2008 : en 2010, 14,7% des Français étaient détenteurs d’actions en direct et 10,7% détenaient des FCP.

En décomposant les taux de détention en fonction de la richesse financière (graphique 4.1), il apparaît que la variété des produits détenus s’accroît avec la valeur du portefeuille des ménages. Dans le bas de la distribution (les deux premiers déciles), la quasi-totalité des ménages détient uniquement de l’épargne liquide (compte-chèques et livrets d’épargne). Plus le patrimoine des ménages augmente, plus la détention de produits d’assurance-vie et d’épargne-retraite augmente, pour atteindre environ 50% pour les ménages détenant un patrimoine médian et près de 90% pour les plus riches. En revanche, la détention d’actions directe et de FCP est très faible jusqu’au 6ème décile de patrimoine et ne concerne donc essentiellement que les ménages les plus aisés : leur taux de détention atteint respectivement 40,6% et 28,3% dans le dernier décile.

Graphique 4.1 : Détention des actifs financiers par niveau de richesse financière (en %)

Source : Banque de France (enquête Hfcs 2015), calculs des auteurs

Le graphique 4.1 permet de caractériser les actifs les plus détenus par les patrimoines élevés : par rapport aux taux de diffusion global, celui des actions en direct est multiplié par quatre chez les plus riches alors que pour les autres actifs, le surcroît de détention est beaucoup plus faible. Le constat d’une faible diversification des patrimoines, notamment l’attrait limité pour les produits risqués, concerne moins les hauts patrimoines. S’il demeure surprenant que plus de la moitié des plus riches ne soit pas détenteurs d’un portefeuille d’actions, ceux-ci peuvent néanmoins détenir davantage d’actifs risqués sous forme d’actifs professionnels. En effet, par un comportement de « tempérance », les indépendants voulant modérer le risque global auquel ils sont exposés, sont plus prudents sur leur portefeuille financier, à appétence égale pour le risque.

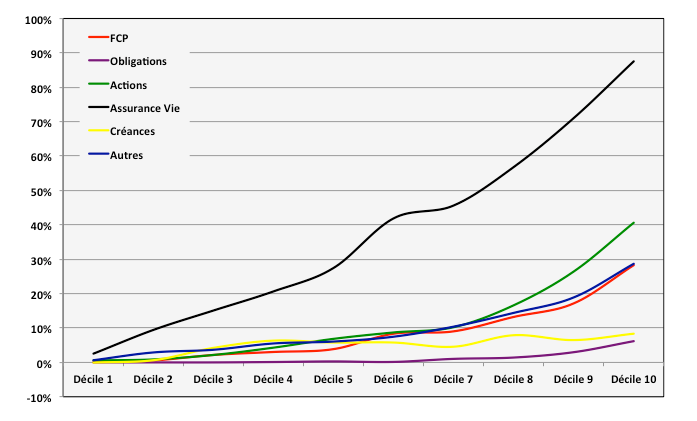

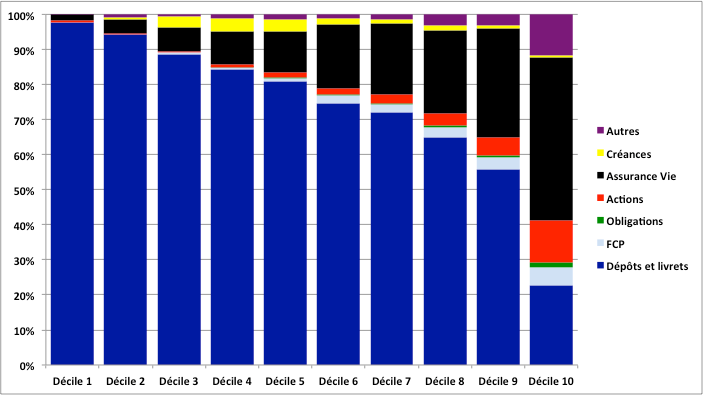

Le portefeuille financier moyen des Français se compose de près de 39,4% de produits d’assurance-vie et d’épargne-retraite, de 36,4% d’épargne liquide (compte-chèques, livrets), de 14,7% de valeurs mobilières (9,2% en actions directes, 4,3% en FCP et 1,2% en obligations), le reste recouvrant les créances et les autres actifs financiers. Comme la variabilité des taux de détention des différents actifs avec le niveau de richesse financière le laisse supposer, cette structure moyenne masque de fortes disparités (graphique 4.2).

Graphique 4.2 : Montant des actifs financiers par niveau de richesse financière (en % du patrimoine financier)

Source : Banque de France (enquête Hfcs 2015), calculs des auteurs

La part de l’épargne liquide (dépôts et livrets) est prépondérante jusqu’à l’avant-dernier décile de richesse financière : elle devance largement celle de l’assurance-vie et de l’épargne retraite d’une part, des valeurs mobilières d’autre part. Ainsi, le portefeuille moyen des ménages de patrimoine financier inférieur à la médiane comprend plus de 80% d’épargne liquide. Lorsque le niveau de richesse financière augmente, la part de l’épargne liquide s’amoindrit jusqu’à ne représenter que moins du quart de la valeur du portefeuille moyen des ménages du dernier décile alors que les poids des produits d’assurance-vie et d’épargne-retraite (46,6%) d’une part, des valeurs mobilières (18,5%) d’autre part s’accroissent.

Cette structure hétérogène des portefeuilles des ménages se traduit aussi au niveau de la concentration des différents actifs financiers. La concentration est particulièrement forte s’agissant de l’assurance-vie, de l’épargne-retraite et des valeurs mobilières : le dernier décile détient près de 80% de la première catégorie, 87% des actions et 79,3% des FCP.

Plus spécifiquement, le comportement des ménages du 1% supérieur de la richesse financière joue un rôle majeur dans la composition moyenne des portefeuilles, en particulier en ce qui concerne les actions, puisqu’ils en détiennent en direct plus de 57 %.

(à suivre)

Mots-clés : patrimoine – valeurs mobilières – actions – endettement.

[1]Cet article est un extrait d’une étude publiée dans la Revue de l’OFCE, n°161, juillet 2019.

[2] Le patrimoine immobilier regroupe le logement principal, la résidence secondaire et les logements de rapport. Le patrimoine professionnel comprend tous les biens liés à un outil de travail qu’ils soient exploités par le ménage ou pas.

Références

Accardo, J. Coppoletta-Solotareff R. , Ferrante A. et M. Romani (2016), La détention d’actifs patrimoniaux début 2015, in Les revenus et le patrimoine des ménages, Edition 2016, 23-37.

Arrondel L. et J. Coffinet. « Demand For Stocks in the Crisis: France 2004-2014 », PSE Working Papers n°2018-17, 2018.

Banque centrale européenne (2016a), The Household Finance and Consumption Survey : results from the second wave, European Central Bank Statistics Paper Series, Nb. 18, décembre.

Banque centrale européenne (2016b), The Household Finance and Consumption Survey : methodological report for the second wave, European Central Bank Statistics Paper Series, Nb. 17, décembre.

Banque de France (2016), Enquête sur le patrimoine et l’endettement des ménages. La situation de la France. Communiqué de presse du 23 décembre 2016.

- Le patrimoine et l’endettement des ménages français en 2015 (2ème partie) - 18 novembre 2019

- Le patrimoine et l’endettement des ménages français en 2015 - 15 novembre 2019

Commentaires récents