Cet article a été initialement publié sur le blog Regard(s) d’expert(s) de la Caisse des Dépôts, le 4 novembre 2024.

À l’occasion des 80 ans de l’épargne réglementée, nous vous proposons deux articles relatifs à l’épargne : le premier, présente ici les principaux déterminants de l’épargne des ménages avec un regard historique, le second, publié prochainement, analyse la persistance d’un taux d’épargne élevé depuis quelques années, au regard de la moyenne historique ou du niveau qui devrait prévaloir au regard des déterminants historiques.

Regard historique : un comportement de consommation et d’épargne très variable dans le temps

L’épargne des ménages est la part de leur revenu disponible (revenus du travail, du capital, prestations sociales reçues, le tout net des impôts versés) qui n’est pas utilisée en dépense de consommation (pour rappel, l’investissement immobilier ne correspond pas à des dépenses de consommation). L’épargne est donc un flux, au même titre que la consommation, le taux d’épargne est relatif à ce flux. Les placements financiers, même ceux non rémunérés (liquidités, compte courant) et les remboursements de crédit sont des vecteurs de l’épargne (cf. bilan de l’année 2023 dans le billet : « Épargne des ménages, placements financiers : de nouveaux équilibres en 2023, avant de nouvelles tendances à moyen terme », février 2024). Le stock d’épargne est la somme de l’épargne passée : il constitue le patrimoine des ménages.

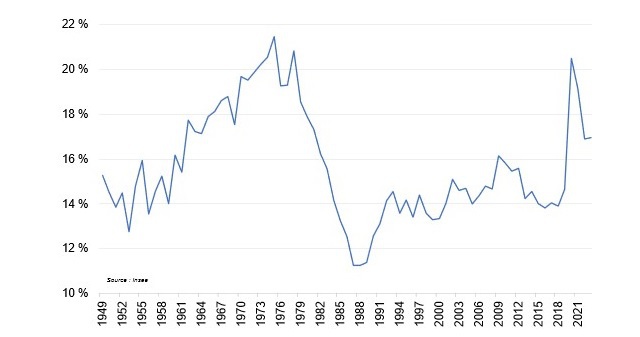

Graphique 1

Taux d’épargne des ménages (en % du revenu disponible brut)

On note plusieurs tendances historiques relatives au taux d’épargne :

- Entre 1950 et 1975, le taux d’épargne des ménages a augmenté, passant de 14 % du revenu disponible brut des ménages (RDB) à près de 22 % en 1975. À la fin des années 1970, le taux d’épargne recule, sous l’effet de la baisse du revenu réel en période de forte inflation, les ménages puisant dans leur épargne pour maintenir leur niveau de consommation.

- La deuxième partie des années 1980 est marquée par une chute du taux d’épargne, qui passe de 18 % du RDB en 1980 à 11 % en 1987–1988. Cette baisse s’expliquerait par le mouvement de désinflation qui a augmenté la richesse réelle des ménages mais également par la baisse de la croissance du revenu et par la libéralisation financière, l’accès facilité au crédit entraînant une hausse des dépenses, notamment pour l’achat de biens durables.

- Le taux d’épargne progresse au début des années 1990 et évolue ensuite jusqu’en 2019 autour de 14,5 %, avec des fluctuations notamment liées au cycle économique (baisse dans les années 2000 riches en croissance, hausse durant la crise financière de 2009).

- La crise du Covid entraine une remontée spectaculaire du taux d’épargne, qui s’établit à 26 % au 2etrimestre 2020 (21 % en moyenne en 2020), en raison principalement de la baisse forcée de la consommation.

- Le taux d’épargne des ménages français reflue ensuite mais demeure à un niveau élevé ; il s’établissait en 2023 à 17 % du RDB (Graphique 1).

Les déterminants classiques de l’épargne dans la théorie économique

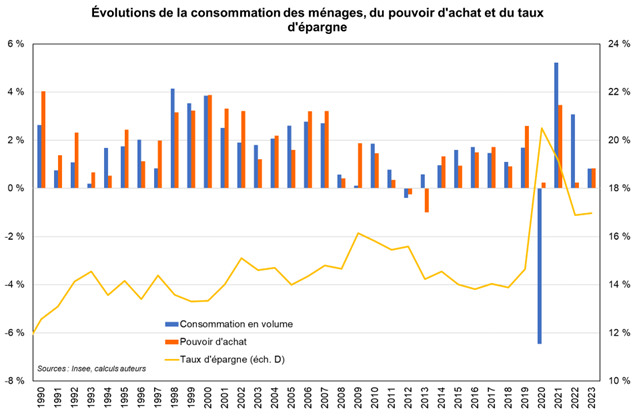

L’évolution du taux d’épargne découle directement de l’évolution de la consommation relativement à celle du pouvoir d’achat (revenu disponible brut déflaté des prix à la consommation, Graphique 2).

Graphique 2

- Dans la théorie économique dite « classique », les décisions d’épargne dépendent du niveau des taux d’intérêt : s’ils sont élevés, les individus vont différer leurs dépenses de consommation afin de profiter des rendements élevés de l’épargne.

- Dans la théorie économique dite « keynésienne », l’épargne est un résidu (reliquat) de la consommation, dont le niveau dépend du niveau de revenu. Cependant, la propension marginale à consommer (fraction du revenu supplémentaire consacrée à un supplément de consommation) est une fonction décroissante du revenu. Cette vision keynésienne a été contredite et enrichie au cours des décennies suivant son énonciation, avec notamment la théorie du revenu permanent de Friedman (le niveau de consommation dépend du revenu permanent, et non du revenu courant) et la théorie du cycle de vie de Modigliani (le niveau de consommation des individus reste stable alors que leur revenu ne l’est pas).

Modélisation macro économétrique de la consommation des ménages

La modélisation économétrique présentée est la mise en équation du comportement de consommation, corollairement au comportement d’épargne des ménages. L’économétrie permet de dégager les grandes relations historiques moyennes entre la consommation (donc l’épargne) et des déterminants d’influence. Cette mise en équation a des limites : c’est la consommation « globale » qui est concernée (pas celle d’un ménage moyen), elle ne retient par construction que les effets « moyens » qui sont « statistiquement significatifs » sur tout l’historique (faisant fi des évènements temporaires) et des déterminants chiffrables… bref, la modélisation devra toujours être complétée par plusieurs modèles d’une part (ex : autre vision théorique, statistique, historique, voire vision microéconomique…), et des éléments qualitatifs (dire d’expert) d’autre part. Le modèle donne une base de réflexion, un point de repère comme proposé ici : l’art de la modélisation n’est pas suffisant en soi pour analyser l’économie.

Nous modélisons la consommation des ménages dans une équation simple à correction d’erreur : cela permet de modéliser de manière conjointe la dynamique de long terme (en niveau) et de court terme (en différence première) d’une variable donnée. La modèle à correction d’erreur comporte ainsi deux parties :

- (i) une partie de long terme qui capte la dynamique en niveau de la variable expliquée, ici la consommation des ménages en volume. Son coefficient, appelé force de rappel, correspond à la vitesse à laquelle la variable expliquée revient vers sa dynamique de long terme, après une éventuelle déviation liée à un choc de court terme.

- (ii) une partie de court terme intégrant les variables explicatives susceptibles d’entraîner un décrochage de la consommation des ménages à ses déterminants de long terme.

La littérature est vaste : il existe de nombreuses fonctions de consommation, nous en présentons une utilisée classiquement (elle explique plus de la moitié de l’évolution de la consommation) et donne une bonne base de première analyse.

À long terme, nous imposons une relation unitaire entre le logarithme de la consommation totale en volume et le logarithme du revenu réel (revenu disponible brut des ménages déflaté par les prix à la consommation) : cela suppose qu’à long terme, une hausse de 1 % du RDB réel des ménages (pouvoir d’achat) se traduit par une augmentation de 1 % de leur consommation. Cette relation unitaire revient à modéliser le taux d’épargne et à chercher à comprendre ce qui serait susceptible d’engendrer des modifications durables dans sa dynamique.

Sur la période d’estimation (début 1982 à fin 2020, estimation réalisée sur données définitives), apparaissent apporter une information dite significative en moyenne sur la période :

- à long terme, 3 facteurs :

- le taux d’inflation, qui traduit un effet encaisse réelle : une hausse de l’inflation réduit les encaisses réelles des ménages. L’inflation incite les ménages à augmenter leur épargne afin de conserver le pouvoir d’achat de leur épargne (effet Pigou) et donc à réduire leur consommation. L’inflation pourrait, au contraire, entrainer une baisse de l’épargne par effet de fuite devant la monnaie (épargne rendue moins attractive) : économétriquement, l’effet encaisse réelle domine, il y a bien une relation positive entre taux d’inflation et taux d’épargne.

- les finances publiques via le solde structurel, qui traduit un comportement ricardien des ménages : lorsque l’Etat s’endette pour effectuer une relance budgétaire, le déficit budgétaire se creuse ; les agents économiques anticipent alors une future hausse des impôts et augmentent, dès l’apparition du déficit budgétaire, leur épargne de précaution (et inversement en cas d’amélioration des finances publiques).

- la libéralisation financière (voir supra) : elle est intégrée dans la modélisation par une variable ( indicatrice valant 1 sur la période 1986 – 1991 ) qui permet de capter l’influence des réformes de libéralisation financière sur l’accès des ménages au crédit et in fine sur leur taux d’épargne.

- À court terme :

- le taux de chômage, qui capte l’effet « épargne de précaution» des ménages : une hausse du taux de chômage incite les ménages, anticipant une baisse de leurs revenus futurs, à augmenter leur épargne de précaution et donc à réduire leur consommation. Cet effet apparaît de manière claire durant la crise financière de 2009.

- les taux d’intérêt réel de long terme (taux long observé, nominal, diminué de l’inflation), permettant de prendre en compte deux effets ayant des implications opposées sur la consommation des ménages : l’effet de substitution (une hausse des taux d’intérêt réels, représentant une récompense de la renonciation à la consommation aujourd’hui, incite les ménages à épargner davantage ; et l’effet revenu : une hausse des taux d’intérêt réels enrichit (appauvrit) les ménages prêteurs (emprunteurs) les invitant à augmenter (réduire) leur consommation. En France, les ménages étant prêteurs nets, la hausse des taux d’intérêt réels joue positivement sur leurs dépenses de consommation (négativement sur l’épargne) ;

- le pouvoir d’achat des ménages (revenu disponible brut déflaté par le déflateur des prix à la consommation) ;

- les différentes mesures telles que les primes à la casse (milieu des années 1990, 2009).

Des indicatrices représentant la crise Covid sont ajoutées à l’équation afin de capter l’effet du choc temporaire de la crise sanitaire sur la consommation des ménages.

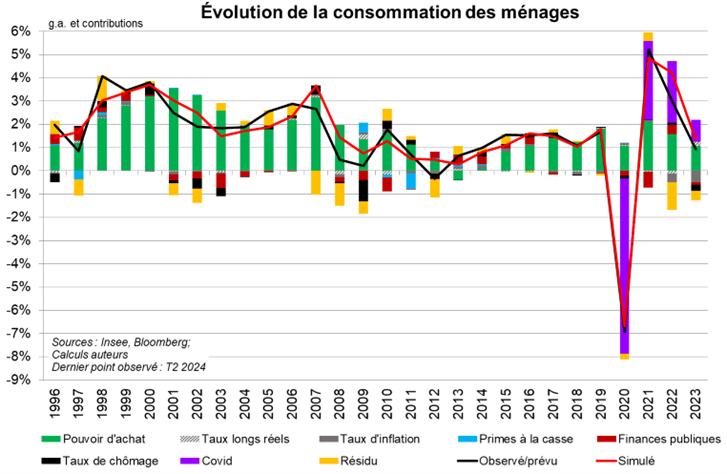

Graphique 3

Le graphique des contributions à l’évolution de la consommation des ménages (Graphique 3) illustre ainsi :

- le pouvoir d’achat (revenu diminué de l’inflation) comme premier déterminant de la consommation ;

- la constitution d’une épargne de précaution en période de récession ou de crise comme au début des années 2000 ou bien lors de la crise financière de 2009 ; le taux de chômage est un facteur qui, à revenu inchangé, pousse à réduire la consommation ;

- un effet « finances publiques » : en période de dégradation des finances publiques (correspondant aux périodes de relance budgétaire par creusement du déficit), les ménages ont eu tendance à réduire leur consommation. Notons que ne sont pas prises ici en compte les anticipations, par exemple la perception à l’égard du pouvoir d’achat que délivrera le système de retraite futur, qui peut être un déterminant de l’épargne.

Une partie de l’évolution de la consommation, et donc de l’épargne, reste inexpliquée par le modèle (contribution de la variable « résidu »). On atteint ainsi les limites de l’économétrie qui ne prétend pas tout expliquer et de notre modèle, qui ne capte pas toute la variance de la consommation. Parmi les effets non captés par l’économétrie se trouve notamment les effets de structure du revenu, où se trouvent sans doute les effets du vieillissement démographique, les comportements différenciés de consommation entre les catégories de ménages, ainsi qu’un effet richesse négatif dû à l’érosion du patrimoine réel (évoqués dans le prochain article relatif à l’épargne).

L’énigme post-Covid : une « sur-épargne » anomalie qui affaiblit la croissance et lèse les recettes fiscales

Il ressort de notre modélisation la même conclusion que celles de nos confrères économistes : le niveau du taux d’épargne des ménages est anormalement élevé au regard du lien historique épargne-consommation et fondamentaux usuels. La baisse du taux de chômage, le lien historique entre déficit budgétaire et épargne, le niveaux des taux d’intérêt, de l’inflation… auraient dû, mis ensemble, aboutir à un taux d’épargne plus faible. Le taux d’épargne s’établissait à 15,1 % du revenu en 2019, il s’établirait, selon l’Insee (lien) à 17,9 % en 2024. Ces 2,8 points supplémentaires d’épargne représentent, pour 2024, 52 Md€ de « manque à consommer », soit 1,8 point de PIB. Même si une partie de ce 1,8 point aurait en partie fuité en cas de dépenses, à l’extérieur, il reste qu’il y a quand même un manque à gagner significatif pour l’économie française et pour les recettes fiscales assises sur la consommation (la fiscalité sur l’épargne est majoritairement sur les plus-values, pas sur le stock : 100 euros consommés rapportent de la TVA, 100 euros épargnés ne rapporteront, pour simplifier, que sur les rendements). Dans un prochain billet, nous complèterons l’analyse en faisant un focus sur les raisons possibles à la persistance de cette sur-épargne, plus de quatre ans après la crise du Covid.

Enfin, notons que le terme « sur-épargne » est un terme que nous utilisons en comparant le taux d’épargne actuel relativement à son niveau historique ou au niveau théorique issue de la modélisation auquel il devrait se situer, et non au regard des équilibres macro-financiers : dans sa globalité, c’est-à-dire en intégrant les entreprises et l’État, l’économie française a insuffisamment d’épargne domestique relativement à ses revenus et besoins de financements, au point qu’un financement externe est nécessaire (c’est ce que traduit une balance courante déficitaire en France).

Mots-clés : Taux d’épargne – Sur-épargne – Économétrie – COVID

- Épargne (billet 2/2) : focus sur le phénomène récent de « sur-épargne » des ménages - 25 novembre 2024

- Épargne (billet 1/2) : regard historique sur le comportement des ménages - 18 novembre 2024

Commentaires récents