Cet article reproduit celui publié par François Ecalle sur son site FIPECO, le 9 juin dernier.

Les économistes distinguent souvent les prélèvements obligatoires sur la consommation et sur les deux « facteurs de production » que sont le travail et le capital. Les prélèvements sur le capital peuvent être effectués sur ses revenus (impôts sur les bénéfices des sociétés, impôt sur les revenus des personnes physiques, CSG et autres prélèvements sociaux…), sur sa détention (taxes foncières, ISF puis IFI…) ou sur sa transmission (droits de succession, droits de mutation à titre onéreux…).

Le programme de la nouvelle union populaire écologique et sociale (NUPES) prévoit une forte augmentation de certains de ces impôts sur le capital (taxation marginale à 100 % des héritages reçus au-dessus de 12 M€, rétablissement et « renforcement » de l’ISF, instauration d’une taxe « significative » sur les transactions financières, suppression de la « flat tax » sur les revenus du capital…). Dans ce contexte, la présente note examine le poids de ces impôts en France en 2020, en le comparant à leur poids dans les autres pays européens.

Il n’est pas toujours facile en pratique de distinguer les prélèvements sur le travail, le capital et la consommation. Malgré les difficultés méthodologiques, la Commission européenne publie chaque année une répartition des prélèvements obligatoires entre ces trois assiettes, sur laquelle repose la présente note.

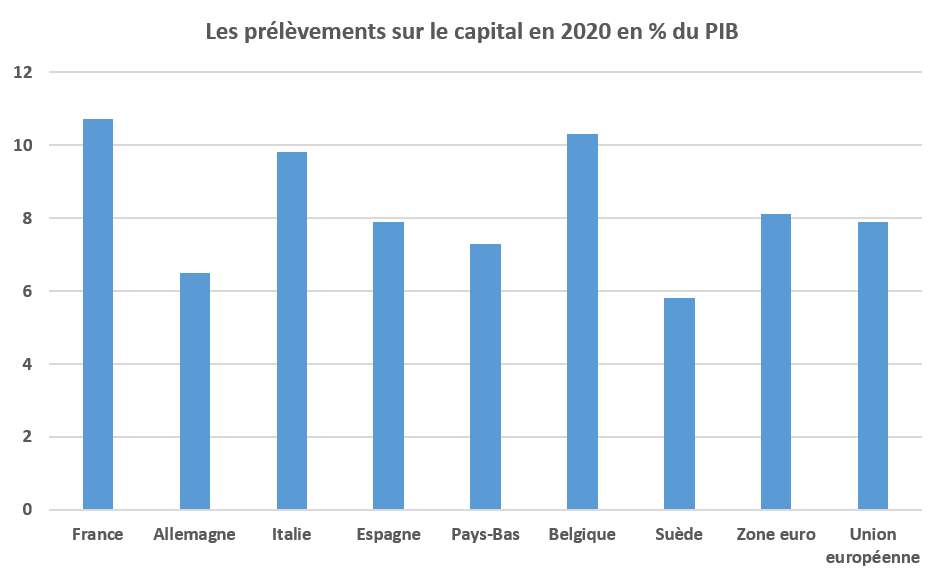

Il en ressort que les prélèvements obligatoires sur le capital représentent 10,7 % du PIB en France en 2020 (247 Md€), contre une moyenne de 7,9 % dans l’Union européenne à 27. La France est au deuxième rang de l’Union.

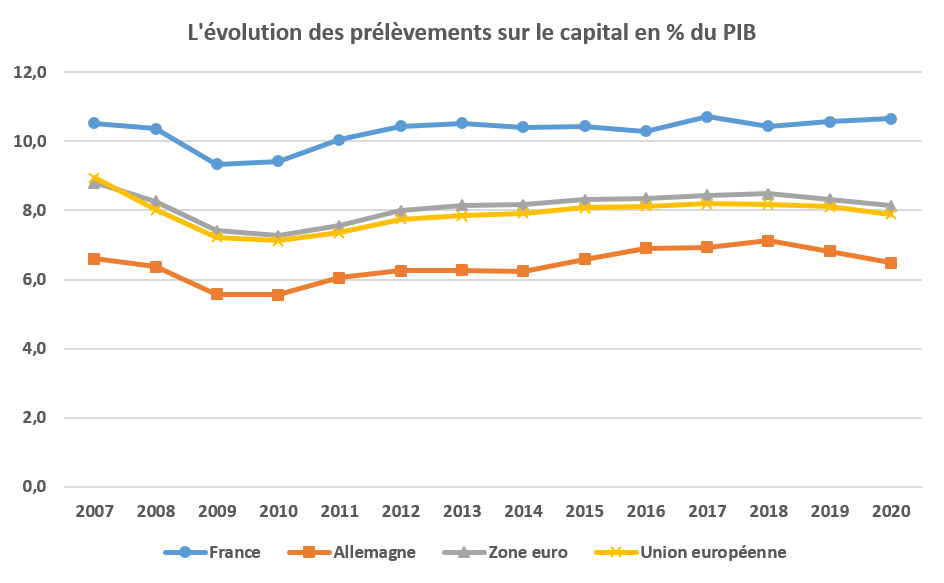

Malgré les réformes fiscales récentes, les prélèvements sur le capital, en pourcentage du PIB, ont augmenté en France de 0,4 point de 2016 à 2020 alors qu’ils ont diminué de 0,2 point dans l’Union européenne.

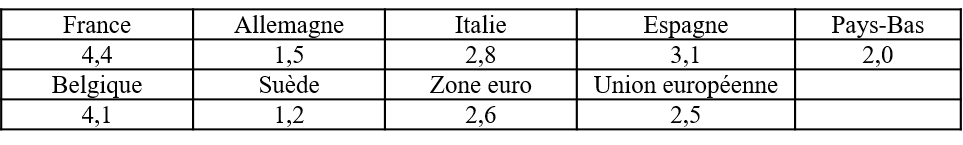

La France se distingue notamment par le poids des prélèvements sur le stock (détention et transmission) de capital (taxes foncières, droits de succession, ISF/IFI…), soit 4,4 % du PIB en 2020, pour lesquels elle se situe au premier rang de l’Union européenne en 2020 comme en 2016. Elle est notamment au premier rang pour le poids des droits sur les successions et donations.

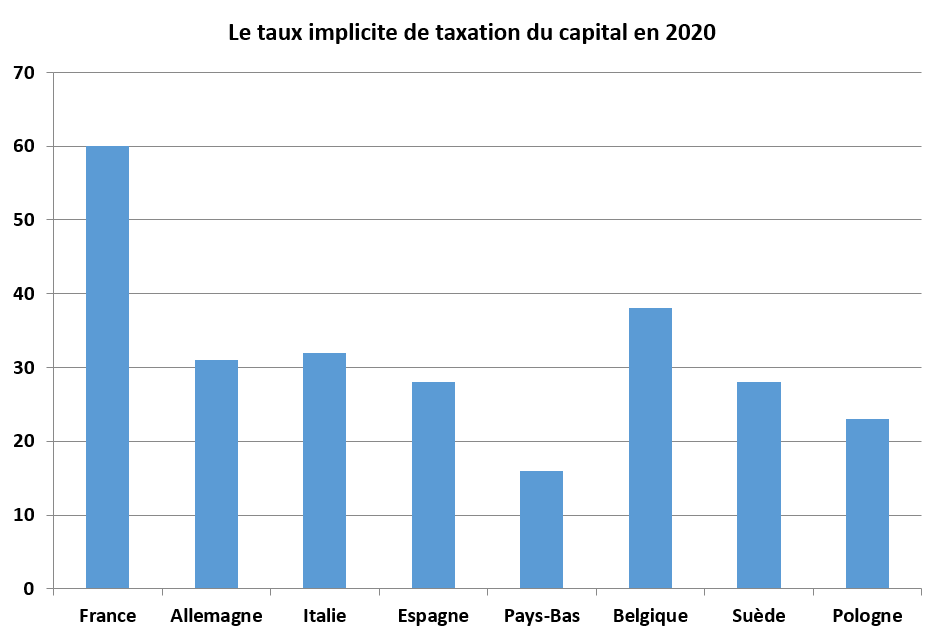

Les taux marginaux supérieurs des impôts en France sont souvent parmi les plus élevés, mais il existe, en France comme dans les autres pays, des taux minorés, voire nuls. En outre, l’assiette des prélèvements diffère d’un pays à l’autre. Le taux implicite de taxation du capital estimé par la Commission européenne permet de tenir compte de la variété des taux et des différences d’assiette. Il reste en France le plus élevé de l’Union européenne en 2020.

A) La définition et la mesure des prélèvements sur le capital

Les prélèvements obligatoires sur le capital sont constitués de prélèvements sur ses revenus et sur son stock (détention et transmission), ce qui implique, pour les mesurer, de préciser ce que sont les revenus et le stock de capital et quels prélèvements ils supportent. Plusieurs problèmes méthodologiques se posent plus particulièrement.

Les revenus des non-salariés ont un caractère mixte : ils rémunèrent leur travail, mais aussi les capitaux qu’ils ont investis dans leur entreprise individuelle. Il faut donc faire le partage entre ces deux sources de revenus et ne retenir que les prélèvements sur les revenus du capital, ce qui est très difficile en pratique.

Dans beaucoup de pays, les revenus du travail et une grande partie des revenus du capital sont soumis conjointement à un impôt sur le revenu progressif et, du fait de cette progressivité, il est délicat de séparer le produit de cet impôt en deux parts correspondant aux revenus respectifs du travail et du capital.

Les impôts sur la valeur ajoutée, comme la « contribution sur la valeur ajoutée des entreprises » en France, taxent à la fois la rémunération du travail et celle du capital et il faut pouvoir ventiler leur produit entre ces deux facteurs de production.

La taxe d’habitation est assise, en principe, sur des valeurs cadastrales qui devraient refléter la valeur du capital constitué par le logement pour son propriétaire mais, comme elle est due par l’occupant qui n’est pas toujours le propriétaire, elle a également la nature d’un impôt sur la consommation.

Les prélèvements sur le stock de capital doivent comprendre à la fois les prélèvements sur la détention, la cession à titre onéreux et la transmission à titre gratuit (successions et donations) du capital, celui-ci pouvant être physique, immatériel ou financier. Les prélèvements sur les revenus du capital doivent intégrer le produit de l’imposition des plus-values, mais les revenus prenant la forme de plus-values sont mal connus quand ils ne sont pas imposés.

Malgré ces difficultés, la Commission européenne publie chaque année une estimation des prélèvements sur le travail, le capital et la consommation dans les pays européens selon une méthodologie harmonisée. Sa base de données sur les prélèvements obligatoires constitue la principale source des chiffres cités dans cette note.

Dans ses estimations, les impôts sur les revenus des non-salariés sont considérés pour leur totalité comme des prélèvements sur les revenus du capital[1]. L’impôt sur le revenu de chaque salarié ou retraité est ventilé entre les impôts sur les revenus du travail et du capital au prorata des parts respectives des revenus du travail (pensions incluses) et du capital dans son revenu global. La contribution sur la valeur ajoutée des entreprises est répartie entre les prélèvements sur le travail et le capital au prorata de leur part dans la valeur ajoutée. La taxe d’habitation est répartie entre les impôts sur le capital et la consommation au prorata de la part des occupants propriétaires et locataires.

B) Le montant des prélèvements sur le capital en France et en Europe

Les prélèvements obligatoires sur le capital s’élèvent à 247 Md€, soit 10,7 % du PIB, en France en 2020, contre une moyenne de 8,1 % dans la zone euro et de 7,9 % dans l’Union européenne (à 27). La France est au deuxième rang de l’Union européenne, derrière le Luxembourg (11,2 % du PIB) où le poids des prélèvements sur le capital reflète l’importance des activités financières et loin devant l’Allemagne (6,5 %).

Les principaux prélèvements sont effectués en France sur les revenus des sociétés (67 Md€ avant crédits d’impôt, ceux-ci étant considérés comme des subventions en comptabilité nationale), sur le patrimoine foncier des ménages et entreprises (47 Md€) et sur les revenus des entrepreneurs individuels (41 Md€).

Source : Commission européenne ; FIPECO

Dans les pays de la zone euro ou de l’Union européenne, ces prélèvements sur le capital ont en moyenne augmenté jusqu’à la crise de 2008-2009, diminué pendant cette crise puis augmenté de nouveau pour se retrouver en 2016 un peu au-dessous du niveau de 2007 (à peu près au même niveau pour ce qui concerne la France).

Source : Commission européenne ; FIPECO

Malgré les réformes fiscales récentes (remplacement de l’ISF par l’IFI, baisse du taux de l’IS, prélèvement forfaitaire unique sur les revenus des placements financiers…), les prélèvements sur le capital ont augmenté en France de 2016 à 2020 en pourcentage du PIB (de 10,3 % du PIB en 2016 à 10,7 % en 2020) alors qu’ils ont diminué de 0,2 point de PIB dans la zone euro et l’Union européenne (notamment en Allemagne où la baisse a été de 0,4 point de PIB).

L’assiette, et donc le rendement, des impôts sur la transmission et la détention du capital (droits de mutation, taxes foncières…) a beaucoup augmenté en France du fait notamment de la hausse du prix des actifs. On observe ainsi une hausse des impôts sur l’immobilier (de 4,0 Md€ pour les droits de mutation à titre onéreux et de 3,8 Md€ pour les taxes foncières) et des droits sur les successions et donations (2,7 Md€). Des évolutions semblables de ces prix ont eu lieu dans les autres pays européens et ont sans doute des effets de même nature, mais les prélèvements sur la détention et la transmission du capital sont bien plus importants en France (cf. plus loin).

Les données d’Eurostat font aussi apparaître une augmentation des prélèvements sur les revenus du capital en pourcentage du PIB. D’une part, la création d’un prélèvement forfaitaire unique a entraîné une forte hausse des dividendes et finalement une augmentation du produit de leur imposition. D’autre part, malgré la baisse de son taux, le produit de l’impôt sur les sociétés avant crédits d’impôts a sensiblement augmenté selon Eurostat en comptabilité nationale[2].

Enfin, on ne peut pas exclure que des mesures de baisse de ces impôts, éventuellement plus importantes qu’en France, aient été mises en œuvre dans certains pays.

La France se distingue notamment par le poids des prélèvements sur le stock (détention et transmission) de capital (taxes foncières, droits de succession, ISF/IFI…), soit 4,4 % du PIB en 2020, pour lesquels elle se situe au premier rang, comme en 2016. Elle est très loin de l’Allemagne (1,5 %) et loin des moyennes de la zone euro (2,6 %) et de l’Union européenne (2,5 %).

Les prélèvements sur le stock de capital en 2020 (% du PIB)

Source : Commission européenne ; FIPECO

Comme le notait l’OCDE dans un rapport de mai 2021, les droits sur les successions et donations ont été réduits dans la plupart de ses pays membres et supprimés dans neuf d’entre eux. La France n’a pas suivi ce mouvement et le produit des droits de mutation à titre gratuit (DMTG) y reste conséquent : ils s’élevaient à 12,5 Md€ sur les successions et à 2,5 Md€ sur les donations en 2020, soit un total de 15,0 Md€. La France se trouve ainsi au premier rang de l’OCDE avec la Belgique pour le poids de ces droits en pourcentage du PIB (0,7 % en 2020). Ils ne représentent que 0,3 % du PIB en Allemagne, 0,2 % au Royaume-Uni, 0,1 % aux Etats-Unis, moins de 0,1 % en Italie et ils ont été supprimés en Suède et au Canada.

La Commission européenne a publié en janvier 2022 un document de travail qui montre que la France est le premier pays de l’Union européenne pour la fiscalité sur les revenus, la détention et la transmission de l’immobilier avec des prélèvements représentant 4,6 % du PIB en 2020 pour une moyenne de 2,3 % dans l’Union européenne et 1,3 % en Allemagne.

C) Les taux d’imposition

Le taux supérieur de l’impôt sur les sociétés en France en 2021 (28,4 % sur les bénéfices de 2020 avec la contribution sociale sur les bénéfices) est le quatrième le plus élevé de l’Union européenne à 27 (Voir « L’impôt sur les sociétés »).

Le taux marginal supérieur des impôts sur les revenus est de de 55,4 % en France (avec la majoration sur les hauts revenus, la CSG et la CRDS et en tenant compte de la déductibilité partielle de la CSG). Il n’est dépassé qu’au Japon et au Danemark au sein des pays de l’OCDE. Sur les revenus fonciers, ce taux marginal supérieur est de 62,9 % en France compte-tenu des prélèvements sociaux autres que la CSG et la CRDS (Voir « Les (vrais) barèmes des impôts sur les revenus de 2020 »).

La comparaison des taux légaux supérieurs d’imposition est toutefois insuffisante car, d’une part, il existe des taux minorés, voire nuls, sur certains revenus et pour certaines ménages ou entreprises en France comme dans les autres pays et, d’autre part, le bénéfice fiscal des sociétés et le revenu fiscal des ménages ne sont pas mesurés partout de la même manière.

Le « taux implicite de taxation du capital » estimé par la Commission européenne permet de tenir compte de la variété des taux et des différences d’assiette. C’est le rapport entre le produit des prélèvements obligatoires sur le capital (revenus, détention et transmission) et le montant des revenus du capital. Ces derniers présentent cependant d’importantes difficultés de mesure car, n’étant pas toujours imposables, ils ne sont pas toujours bien connus. La comptabilité nationale permet au moins d’avoir des données en principe harmonisées entre les pays, mais elle ne prend pas en compte les plus-values et moins-values dans les revenus.

Sous ces réserves, le taux implicite de taxation du capital estimé par la Commission européenne avec les données de la comptabilité nationale est en France en 2020 (60 %) le plus élevé de l’Union européenne, très loin devant ceux de l’Allemagne (31 %), de l’Italie (32 %) et de la Belgique (38 %).

Source : Commission européenne ; FIPECO

Le comité d’évaluation de la réforme de 2018 de la fiscalité du capital utilise également, dans son rapport de 2021, des taux marginaux effectifs d’imposition du capital, estimés par l’OCDE qui correspondent à l’écart entre les rendements des investissements avant et après prélèvements fiscaux et sociaux. Ces taux étaient en France nettement supérieurs à la moyenne de l’OCDE en 2016 et devaient être proches de cette moyenne pour les actifs non immobiliers après la réforme de 2018 selon le comité.

[1] Ce qui tend à surestimer le niveau des prélèvements sur le capital dans chaque pays mais n’affecte pas significativement la comparaison de la France avec les autres grands pays européens.

[2] L’Insee et Eurostat ne traitent pas de la même façon les crédits d’impôt pour estimer les prélèvements obligatoires.

- Les dépenses publiques en France de 1975 à 2024 - 11 septembre 2025

- Quelles différences entre les retraites en France et dans les grands pays de l’OCDE ? - 13 février 2025

- Les finances publiques et l’action pour le climat - 21 octobre 2024

Commentaires récents