Cet article est une reprise de celui publié sur le site de FIPECO le 29 septembre 2024.

Le rapport de 2023 de Selma Mahfouz et Jean Pisani-Ferry sur les « incidences économiques de l’action pour le climat » est une très bonne source d’informations et d’analyses pour examiner les conséquences de la lutte contre le changement climatique sur les finances publiques. Les principales conclusions en sont les suivantes s’agissant des comptes publics.

Si on peut espérer le retour à une croissance plus forte à long terme, au moins par rapport à un scénario sans action pour le climat, la transition se paiera pendant au moins dix ans par une croissance potentielle plus faible, donc par moins de recettes publiques. Les dépenses publiques supplémentaires nécessaires étant par ailleurs d’environ 1,5 % du PIB en 2030, la dette publique pourrait être majorée de 10 points de PIB à cet horizon.

Une augmentation des impôts sera nécessaire pour limiter l’endettement public, des économies d’un niveau suffisant sur d’autres postes étant peu réalistes compte-tenu des efforts nécessaires par ailleurs pour redresser les comptes publics. Cette hausse des impôts, si elle porte sur les plus aisés, facilitera en outre l’acceptation sociale de la transition climatique. Malgré cette hausse de la pression fiscale, il faudra accepter une augmentation de la dette publique.

Ce rapport appelle quelques réserves, notamment les suivantes.

Tout en reconnaissant son efficacité, ses auteurs ne recommandent pas une nouvelle hausse de la tarification du carbone au-delà de l’extension du marché européen de quotas de carbone qui est déjà prévue. Or le conseil national de la productivité, dans son rapport d’octobre 2023, observe que le mécanisme d’ajustement aux frontières n’empêchera pas une dégradation de la compétitivité des entreprises européennes due à ces quotas et propose une forme innovante et intéressante de taxe carbone qui, à l’instar de la TVA, aurait peu d’effet sur leur compétitivité.

Même si une grande part de son produit devrait être utilisée pour apporter une compensation aux ménages modestes, une telle taxe carbone réduirait la contrainte sur les finances publiques en remplaçant une partie des subventions recommandées par S. Mahfouz et J. Pisani-Ferry pour inciter ménages et entreprises à moins émettre de gaz carbonique.

Il serait risqué de se résigner à laisser la dette publique s’accroître, même pour réduire la « dette climatique », ou d’augmenter sensiblement les autres prélèvements obligatoires au motif qu’il est très difficile, socialement et politiquement, de faire des économies.

A) Le rapport Mahfouz Pisani

Le rapport commandé à J. Pisani-Ferry et dont S. Mahfouz était la rapporteure générale met en avant les messages suivants si on se limite à ceux qui peuvent concerner les finances publiques.

L’action pour le climat devra reposer sur la réorientation du progrès technique vers les technologies vertes, sur la sobriété énergétique (entendue comme une réduction de la consommation d’énergie qui ne découle pas de gains d’efficacité énergétique) et sur la substitution d’énergie décarbonée aux énergies fossiles. Il faudra faire en dix ans ce qu’il a été difficile de faire en 30 ans.

Si on peut espérer le retour à une croissance plus forte à long terme, au moins par rapport à un scénario sans action pour le climat, la transition se paiera pendant plus de dix ans par une réduction des gains de productivité et de la croissance potentielle, donc par moins de recettes pour les administrations publiques. En outre, la décarbonation de l’économie diminuera le rendement des taxes sur les énergies fossiles.

La transition climatique nécessitera certes un supplément d’investissements, net des désinvestissements dans les productions carbonées, de plus de deux points de PIB à l’horizon de 2030 par rapport à un scénario à politique inchangée. Mais ces investissements, qui consisteront surtout à remplacer des équipements par d’autres, n’augmenteront pas le potentiel de croissance.

L’extension prévue du marché européen de quotas de carbone incitera les entreprises à orienter leurs investissements dans ce sens, mais il faudra surtout compter sur la réglementation, sur les investissements des administrations publiques pour décarboner leur propre production et sur des subventions publiques aux entreprises et ménages. Les investissements nécessaires seront considérables pour les classes moyennes et pourront difficilement être financés sans soutien public.

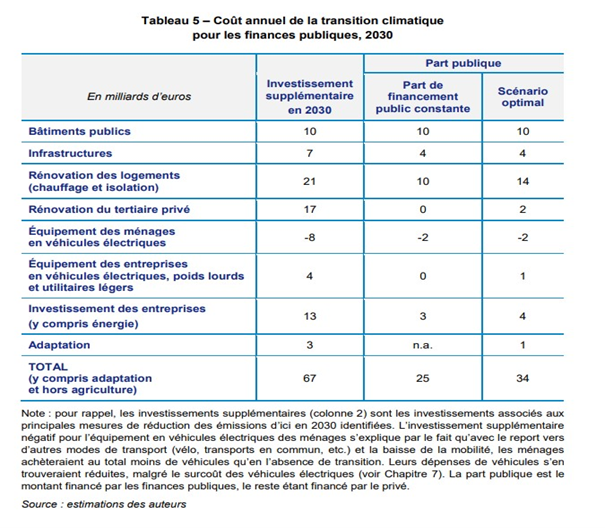

Les dépenses publiques supplémentaires pourraient être ainsi comprises entre 1,0 et 1,5 % du PIB (scénario optimal pour les auteurs) en 2030 (dont 0,4 % du PIB pour la rénovation thermique des bâtiments publics et 0,5 % pour les aides à la rénovation thermique des logements ; voir tableau plus loin).

Même en supposant que la diminution du rendement des taxes sur l’énergie sera compensée par d’autres impôts pour maintenir constant le taux des prélèvements obligatoires, la dette publique pourrait être majorée de 10 points de PIB en 2030 et de 25 points en 2040.

L’action pour le climat risque en outre d’avoir des effets inflationnistes. Si la BCE ne relève pas sa cible d’inflation, elle pourrait alors maintenir des taux d’intérêt élevés qui aggraveront la situation des finances publiques et pourraient affecter la croissance potentielle.

Ces dépenses publiques supplémentaires devraient pouvoir être financées par des économies sur les autres dépenses budgétaires et fiscales, notamment celles qui sont contraires aux objectifs environnementaux. Il est toutefois vraisemblable que ces redéploiements seront largement insuffisants.

Une hausse des prélèvements obligatoires sera donc probablement nécessaire, pour limiter l’endettement public mais aussi, et surtout, pour faciliter l’acceptation sociale d’une transition climatique dont le coût pourrait être élevé pour les classes modestes et moyennes de la population malgré les aides publiques. Un prélèvement exceptionnel et temporaire sur le patrimoine financier des ménages les plus aisés pourrait être envisagé dans cette optique.

Cet impôt sera toutefois insuffisant pour couvrir les dépenses publiques supplémentaires. En conséquence, « l’endettement public n’est pas le premier instrument de financement de la transition mais contraindre à l’excès la possibilité d’y avoir recours risque de compliquer encore la tâche des décideurs publics ».

Source : rapport de J. Pisani-Ferry et S. Mahfouz.

B) Commentaires sur ce rapport

Comme le soulignent J. Pisani et S. Mahfouz, les incertitudes sont très grandes et les chiffres souvent précis qu’ils donnent doivent être considérés comme des ordres de grandeur permettant d’illustrer des problématiques. Les commentaires suivants portent seulement sur les parties de leur rapport qui concernent les finances publiques et sur lesquelles des réserves doivent être formulées.

1) La taxe carbone

La synthèse de leur rapport se termine par le paragraphe suivant : « La bonne méthode pour piloter la transition doit reposer sur un équilibre entre subventions, réglementation et tarification du carbone. Mieux que les États-Unis ou que la Chine, l’Europe et la France combinent aujourd’hui les trois instruments. En dépit des difficultés politiques et sociales, il ne faut pas renoncer au signal-prix, qui permet d’orienter les décisions de façon décentralisée ».

Les auteurs y renoncent pourtant en raison de ces difficultés politiques et sociales illustrées par le mouvement des gilets jaunes et alors même qu’ils écrivent avec raison quelques paragraphes auparavant : « les réglementations ne sont pas plus indolores que la tarification du carbone ».

Ils soulignent certes que le marché européen des quotas de carbone sera étendu aux secteurs des transports maritimes et aériens intra-communautaires et qu’un deuxième marché couvrira le transport routier de marchandises et le chauffage des logements à partir de 2027. Or un marché de quotas de carbone avec allocation initiale payante a des propriétés économiques très proches de celles d’une taxe sur le carbone (cf. fiche de FIPECO sur les instruments de lutte contre les pollutions).

L’extension du marché européen aux transports routiers et au chauffage des logements, qui concernera les fournisseurs des énergies consommées par ces secteurs, sera toutefois techniquement complexe à mettre en œuvre et le prix de ces quotas sera plafonné. Il n’est pas sûr que ce soit préférable à une taxation de la consommation finale de carbone.

En outre, comme le rappelle une note de novembre 2023 du conseil d’analyse économique, de nombreux établissements sont exemptés de quotas ou les reçoivent gratuitement au motif qu’ils sont soumis à une forte concurrence internationale. Celle-ci devrait certes être atténuée par la mise en place progressive d’un « mécanisme d’ajustement carbone aux frontières » conduisant à taxer les importations de produits dont la production en Europe est soumise à des quotas avec une allocation initiale payante. Il est donc prévu qu’une diminution des quotas gratuits accompagne la montée en charge de cette taxe carbone aux frontières.

Le conseil national de la productivité souligne toutefois dans son rapport d’octobre 2023 que cette taxe carbone aux frontières ne compensera que partiellement (environ 40 %) le handicap de compétitivité des entreprises européennes au regard des importations venant de pays faisant moins d’efforts et qu’elle dégradera leur compétitivité à l’exportation dans la mesure où les intrants de la production européenne seront plus chers. En outre, cette taxe aux frontières ne compensera pas les pertes de compétitivité résultant des normes environnementales.

Le conseil national de la productivité formule dans ce rapport des propositions visant à tarifer le carbone sans réduire la compétitivité en partant de l’obligation que les entreprises européennes ont déjà de tenir une comptabilité carbone quand elles ont plus de 500 salariés, et bientôt seulement 200. Une généralisation de cette comptabilité carbone, et des factures faisant apparaître le contenu en carbone des produits vendus, permettrait de mettre en place une taxe sur le contenu en carbone des produits au moment de leur consommation finale. Les produits importés seraient ainsi taxés comme les produits nationaux et les exportations ne seraient pas touchées. Les simulations présentées montrent que cette mesure aurait un fort impact à la baisse sur les émissions de gaz carbonique.

En poussant le raisonnement un peu plus loin, on pourrait envisager une taxe carbone analogue à la TVA : paiement de la taxe par l’acheteur au vendeur qui la reverse à l’Etat en se faisant rembourser la taxe payée sur ses propres achats (en suivant le même circuit que la TVA) ; taxation du contenu en carbone des importations sur le modèle du mécanisme aux frontières actuel ; exonération de taxe à l’exportation. Les bilans carbone des entreprises sont certes encore souvent rudimentaires, mais ils devront de toutes façons être perfectionnés. Les petites entreprises pourraient être exonérées comme avec la franchise de TVA.

Une telle taxe carbone, comme la TVA, pourrait avoir un impact inflationniste, ce qui pourrait dégrader la compétitivité à travers les hausses de salaires qui en résulteraient. Mais les mesures alternatives (taxe carbone actuelle, quotas de carbone, normes environnementales, dépenses publiques) peuvent aussi avoir des effets inflationnistes.

Comme la TVA, une taxe carbone de ce type n’affecterait la compétitivité que par le biais éventuel d’une hausse des salaires et, si les revenus ne suivent pas, pèserait sur le pouvoir d’achat des ménages et plus particulièrement sur celui des plus modestes. Les recettes supplémentaires devraient donc être, pour une large part, affectées au financement de mesures de compensation (pour le conseil national de la productivité, cette compensation devrait même précéder la mise en place de la taxe). Dans une note de 2019, le conseil d’analyse économique a montré que des transferts aux ménages conditionnés par leurs revenus et leur lieu de résidence peuvent réduire significativement l’ampleur de ce problème de justice sociale.

Une telle mesure ne permettrait pas d’augmenter fortement les recettes publiques, après déduction de ces transferts aux ménages. Mais, en faisant payer aux ménages et entreprises le prix du carbone, elle les inciterait à décarboner leur consommation, pour les premiers, et leurs processus de production, pour les deuxièmes, ce qui permettrait de réduire les subventions envisagées par S. Mahfouz et J. Pisani-Ferry pour les y inciter.

2) L’endettement public et la dette climatique

Le rapport de S. Mahfouz et J. Pisani-Ferry suggère d’accepter une augmentation de la dette publique pour diminuer la « dette carbone ». Le fait que le surcroît d’endettement public permette de financer des mesures en faveur de la lutte contre le changement climatique ne réduit cependant pas les risques associés à cet endettement, sauf à très long terme si ces mesures permettent d’avoir un PIB potentiel supérieur à celui d’un scénario à politique constante, ce qui n’est pas sûr.

Si la dette climatique est aussi inquiétante que la dette publique et si elles ne sont pas indépendantes, les risques d’insoutenabilité de l’endettement public sont élevés et laisser filer cette dette nous ferait crucialement dépendre de la BCE en cas de forte montée de la prime de risque sur les obligations du trésor françaises. Il ne faut donc pas s’y résigner. Ce sujet est plus amplement développé dans une autre note sur ce site.

3) Le redéploiement des dépenses publiques

Le supplément de dépenses publiques nécessaire pour lutter contre le changement climatique est au plus de 1,5 % du PIB et pourrait être plus faible si une taxe carbone du type de celle présentée ci-dessus était mise en place.

Comme les dépenses publiques représentent 57 % du PIB, il est possible de les redéployer pour financer l’action pour le climat à budget constant. Il faut toutefois également accroître d’autres dépenses (budget militaire…) et, surtout, reprendre le contrôle de la dette publique, au moins en la stabilisant au niveau actuel, et plutôt en la réduisant pour respecter les règles européennes. Le solde primaire qui permet de stabiliser la dette dépend de l’écart entre son taux d’intérêt moyen et la croissance nominale du PIB. Les économistes ont des avis divergents sur le signe de cet écart dans les prochaines années. Si on suppose qu’il sera nul, il faut viser un solde primaire structurel nul et l’effort structurel de redressement des comptes publics est de l’ordre de 2,5 points de PIB.

Si on considère par ailleurs que les dépenses publiques annuelles nécessaires pour préserver notre environnement et relever notre budget militaire s’élèvent à environ 1,5 % du PIB, l’effort requis pour stabiliser la dette, par des hausses des prélèvements obligatoires ou des économies sur les autres dépenses primaires, est de l’ordre de 4,0 % du PIB, soit 120 Md€ d’aujourd’hui. Etalé sur 6 à 8 ans, l’effort annuel est compris entre 15 et 20 Md€.

On peut trouver, sur le papier, des mesures d’économies dont le total est de 120 Md€. D’autres pays ont d’ailleurs fourni un effort de cette ampleur dans le passé et leur situation économique et sociale n’est pas plus mauvaise que la nôtre aujourd’hui. Dans le contexte politique et social actuel en France, un tel programme d’économies est toutefois peu crédible.

4) La hausse des prélèvements obligatoires

Dans ces conditions, la question d’une hausse des prélèvements obligatoires est légitime. La France était toutefois au premier rang de l’Union européenne et de l’OCDE pour le taux de ces prélèvements en 2022. Elle a peut-être perdu cette place en 2023, ce taux ayant nettement baissé, mais elle est très probablement restée sur le podium ou à son pied. Les marges de hausse sont donc très faibles, sauf à risquer de dégrader encore plus la compétitivité des entreprises et l’attractivité du territoire.

Ces quelques marges pourraient toutefois être utilisées pour instaurer une taxe carbone qui ne dégrade pas trop la compétitivité telle que décrite ci-dessus. La réduction, ou la suppression, de certaines niches fiscales est également souhaitable, surtout si elles sont « brunes ».

Un impôt exceptionnel et temporaire sur la fortune des ménages les plus aisés, comme le proposent S. Mahfouz et J. Pisani-Ferry, pourrait avoir des propriétés économiques intéressantes si son caractère exceptionnel et temporaire était crédible, ce qui est peu probable en France (cf. note sur cette proposition sur ce site).

Si une hausse de la pression fiscale doit être envisagée avec précaution, il faut certainement arrêter de baisser les impôts tant que le déficit public n’est pas revenu à un niveau permettant de réduire la dette. Les impôts de production comme la CVAE ont sans doute des effets négatifs sur la compétitivité mais, s’ils sont réduits sans que les dépenses publiques ne le soient en parallèle, il est fort probable qu’ils soient un jour de nouveau majorés.

- Les dépenses publiques en France de 1975 à 2024 - 11 septembre 2025

- Quelles différences entre les retraites en France et dans les grands pays de l’OCDE ? - 13 février 2025

- Les finances publiques et l’action pour le climat - 21 octobre 2024

C’est article est très juste.

Le développement sur la taxe carbone réduit le message des deux rapports cités en le ramenant à une taxe sur « l’émission ajoutée » par l’entreprise. Ces rapports (et notamment celui du Conseil national de productivité) s’intéressent plus généralement à l’intérêt d’un « Signal émission » à côté du « Signal prix », mesuré comme le suggèrent un nombre croissant de praticiens (et tel que le défend Carbones-factures.org) : une méthode rigoureuse de mesure des émissions des produits. Ce signal peut être transformé en taxe avec les avantages signalés par l’article. Mais son premier effet est de modifier les décisions de tous les acteurs dans le sens de la transition, en créant les conditions d’une concurrence continue et croissante sur les émissions pour les biens et services (parallèlement à celle des prix) et sur les instruments financiers (parallèlement à celle sur leurs performances monétaires)