Au cours de l’année 2021, Bernard Attali, Conseiller-Maître Honoraire à la Cour des Comptes, a réuni, à la demande d’Eric Lombard, Directeur Général de la Caisse des Dépôts et Consignations, un groupe d’experts venus d’horizons divers (banque, assurance, université, industrie…) pour poser un diagnostic sur l’investissement de long terme et proposer des pistes d’actions[1]. Ce groupe, que j’ai eu le plaisir d’animer, a construit sa réflexion autour de trois questions portant sur l’identification des besoins, l’évaluation des ressources disponibles et les acteurs impliqués.

Externalités et investissement de long terme

Tous les diagnostics convergent : la France, et plus globalement l’Europe, subit un déficit d’investissements de long terme depuis de nombreuses années. Cela est particulièrement criant au regard d’autres régions du monde comme l’Asie ou les Etats-Unis. Le manque est difficile à chiffrer, notamment pour une raison de définition, j’y reviendrai ; cependant, la Commission Européenne l’évaluait, en 2018, à 180 Mds € par an pour atteindre les objectifs climatiques et énergétiques. La même année, un rapport demandé à Romano Prodi et Christian Sautter par l’Association Européenne des Investisseurs de long terme[2] évoquait 140 Mds € annuellement pour les seules infrastructures sociales, soit un montant total de 1 500 Mds € de 2018 à 2030. L’ensemble des observateurs et acteurs s’accordent à considérer que ce déficit d’investissement est non seulement notable mais qu’il a eu tendance à se creuser au cours des années 2000.

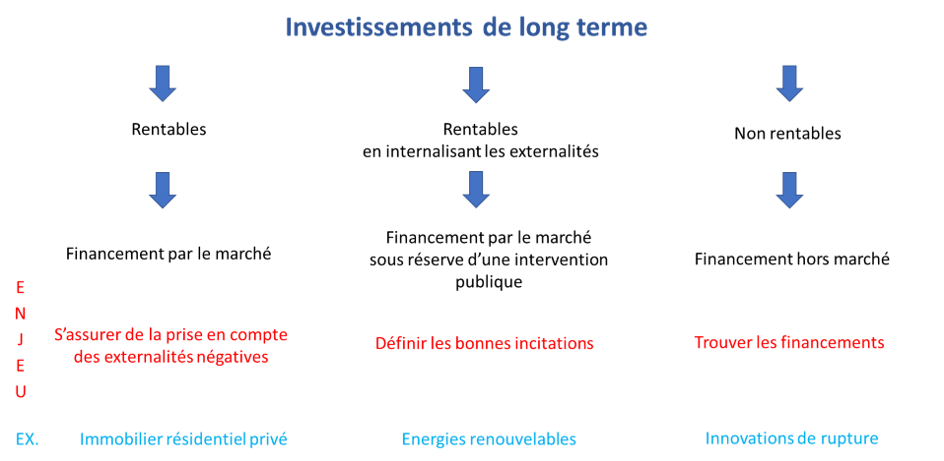

Le concept même d’investissements de long terme fait débat et il est difficile de trouver un consensus pour élaborer une définition précise. Comme le soulignait le rapport du groupe de travail animé par Gérard de la Martinière[3], il est plus facile de définir l’investissement de long terme « en creux », ce qui donne : « l’investissement de long terme n’est ni une classe d’actifs, ni un type de passif, ni un type d’acteurs, ni un mode de gestion, mais c’est un peu de tout cela… ». Le groupe présidé par Bernard Attali n’a pas souhaité éviter l’obstacle mais a recherché une autre façon de l’aborder. Reprenant le concept classique d’externalités, il s’est appuyé dessus pour définir les investissements de long terme. C’est en examinant si les externalités positives sont favorisées ou si les externalités négatives sont réduites qu’il est possible de cerner au mieux les investissements de long terme. Certes, cette approche englobante est peu discriminante puisqu’elle ne repose pas sur un critère univoque et facilement repérable (tel que la durée), mais elle présente l’intérêt de cibler simplement les investissements de long terme par ce qui en fait la spécificité, indépendamment de la forme qu’ils revêtent (fonds propres ou dette, investissement privé ou public, matériel ou immatériel…). En complément de cette approche, une typologie des différents investissements de long terme a été construite afin de mieux cerner les rôles des différents acteurs :

Financer l’investissement de long terme

Après avoir établi les besoins, le groupe s’est tourné vers les moyens. Il s’est agi de recenser les financements qui seraient potentiellement disponibles pour répondre à ces besoins d’investissements de long terme. Cette identification permet notamment de répondre à la question de savoir si le déficit d’investissement de long terme est dû à un manque de financement disponible ou si d’autres raisons peuvent être identifiées. La réponse est sans équivoque : les liquidités existent, elles sont abondantes voire même surabondantes. La crise Covid-19 a encore rehaussé le niveau de ces liquidités. Dans un environnement monétaire très accommodant, l’épargne forcée est venue s’ajouter à l’épargne de précaution ! De plus, les taux d’intérêt faibles voire négatifs persistent malgré les signaux inflationnistes. Cela produit un effet de ciseaux sur les investissements de long terme dont les rendements attendus dans le temps stagnent alors que les coûts augmentent. Dans un tel contexte, le temps n’a plus de valeur, le rendement d’un placement long est faible voire négatif : rien n’incite à prendre le risque de l’illiquidité ! La trappe à liquidité de Keynes frapperait-elle les investissements de long terme ?

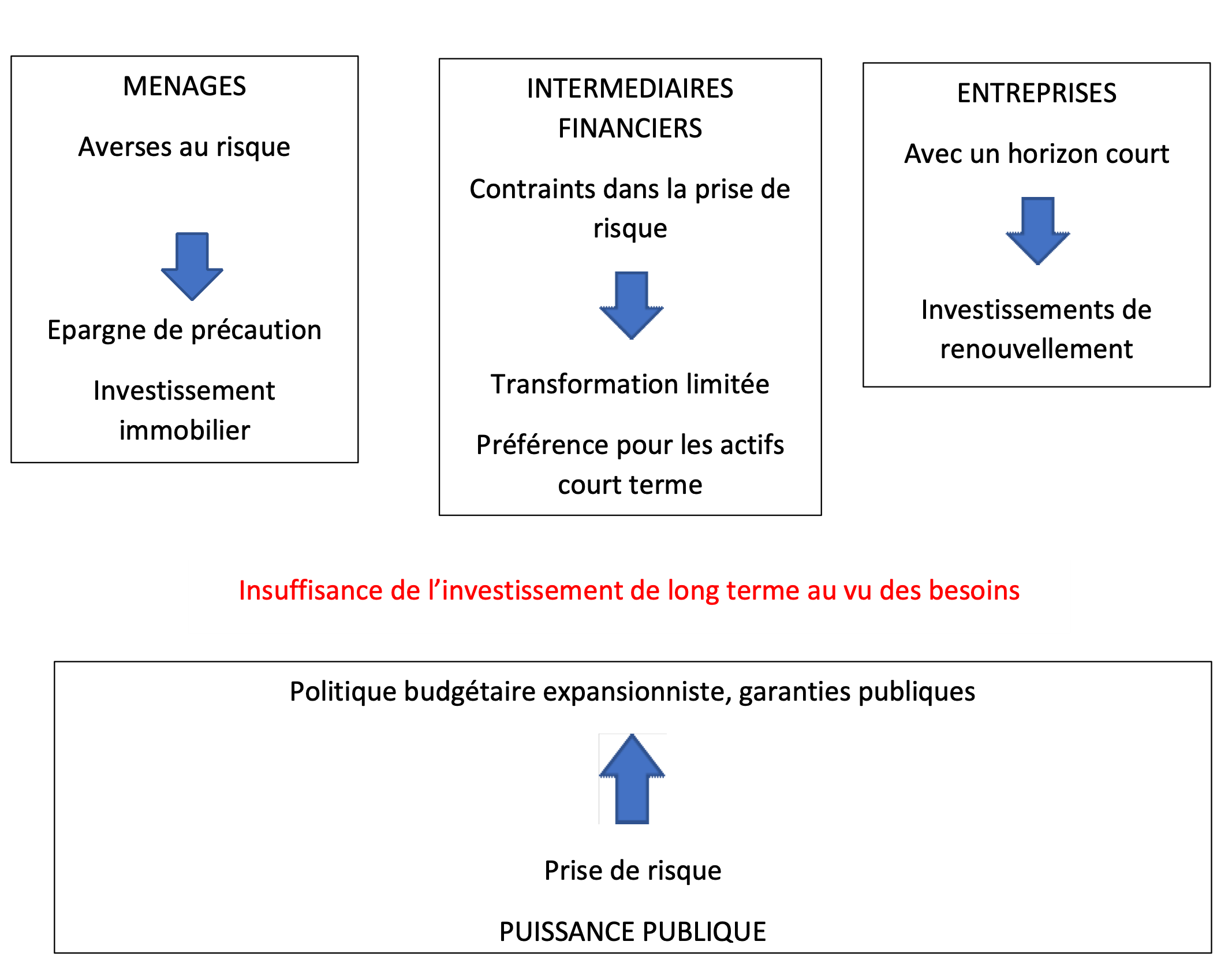

Après avoir identifié les besoins et les ressources potentielles, le rapport s’est interrogé sur les acteurs et notamment sur le fonctionnement des intermédiaires qui jouent un rôle crucial dans l’orientation des financements. Remplissent-ils pleinement leurs fonctions ? Disposent-ils des instruments adaptés pour atteindre les objectifs qui leur sont assignés ? Ne sont-ils pas soumis à des injonctions contradictoires qui les inciteraient à appuyer sur la pédale de frein et sur l’accélérateur en même temps et donc à consommer beaucoup de carburant pour ne pas avancer ? Le rapport passe en revue ces intermédiaires, il constate leur diversité et leur complémentarité. Si la méfiance est de mise à l’égard de certains, comme les SPAC[4] qui devraient être mieux encadrés pour être efficaces, la majorité de ces intermédiaires sont disposés à jouer le jeu du long terme mais sont fort timides. Cela tient, en partie, aux contraintes prudentielles. Les ratios de Bâle 3 et de Solvency 2 ont pour effet « d’aimanter » une partie non négligeable des liquidités et tendent à dissuader les investissements de long terme. L’ancien Chancelier allemand Helmut Schmidt avait théorisé que « les profits d’aujourd’hui sont les investissements de demain et les emplois d’après-demain » : il est à craindre que les profits d’hier soient devenus, pour partie, les coussins de fonds propres des ratios prudentiels d’aujourd’hui et, dès lors, ne contribuent ni aux créations d’emplois ni à financer les défis de demain ! Et pourtant ceux-ci sont aussi clairement identifiés que massifs (transition écologique et énergétique, réindustrialisation, raccourcissement des chaines d’approvisionnement …). Pour résumer, nous disposons d’intermédiaires robustes qui pourraient intervenir davantage dans l’investissement de long terme mais qui n’ont, bien souvent, pas de réelles incitations à le faire, tout en subissant de fortes contraintes lorsqu’ils s’y risquent. A cela, s’ajoute le caractère naturellement averse au risque des ménages alors qu’ils sont la principale source de l’épargne.

Le rôle des acteurs publics

Cela étant, le rapport constate aussi que la situation n’est pas figée et qu’il existe également des facteurs favorables à des évolutions positives. Le regard posé sur l’Etat, et plus généralement sur la sphère publique, a évolué de manière considérable ces dernières années. Considérés comme des corps étrangers à l’action économique, voire, par certains, comme des intervenants nocifs et incapables au cours des décennies 1980 à 2000, les acteurs publics sont revenus en grâce. Après avoir traversé sans trop d’encombres, grâce à leur modèle spécifique, la crise économique des années 2008-2009, puis avoir répondu présent lors de la crise Covid, les acteurs financiers publics ont retrouvé leur légitimité. Dans le contexte de forte incertitude que nous connaissons aujourd’hui (cf. schéma ci-dessous), le secteur public joue un rôle moteur pour les investissements de long terme. Ses capacités à faire effet de levier et à rassurer les autres investisseurs sont autant d’atouts pour les dynamiser. Cette disposition à cristalliser les financements autour de projets porteurs d’externalités positives doit pouvoir être mieux utilisée encore face à l’ampleur des défis. Il y a là une réelle opportunité à saisir pour peu que des contraintes d’ordre divers, légitimes par ailleurs, soient adaptées aux acteurs et aux investissements. C’est dans ce cadre que le groupe a commencé à explorer des pistes de réflexion permettant de trouver un nouvel équilibre entre l’ensemble des acteurs.

Que faire ? Quelques pistes.

Le rapport a mis en évidence trois grandes catégories de pistes de réflexion : en premier lieu, des mesures d’ordre normatif concernant les acteurs financiers et non financiers, ensuite, des incitations politiques fortes portées par les acteurs publics et enfin, de possibles innovations institutionnelles permettant d’inscrire ces orientations dans la durée.

La vingtaine de pistes retenues permettrait de répondre à plusieurs enjeux. Tout d’abord, une prise en compte plus importante de la spécificité du long terme dans la manière d’évaluer les outils financiers. Cela passe par la reconnaissance que la valeur des actifs n’a de sens que si elle est rapprochée de leur finalité. Dans la même logique, il est regrettable que les évaluations financières des portefeuilles d’actifs soient faites par unité et non de manière plus globale. Cette vision restrictive a notamment comme effet pervers de concentrer les investissements et de pénaliser les acteurs contracycliques. Le cadre de reporting gagnerait à être élargi pour rendre compte de l’ensemble.

Ensuite, il convient de favoriser la prise de risque en apportant plus de sens à l’épargne et en diversifiant ses usages. Si les ménages n’ont pas vocation à devenir les acteurs portant le plus de risques, il est cependant possible d’agir pour qu’ils soient plus impliqués dans les investissements de long terme. En effet, l’épargne des ménages pourrait être mieux mobilisée dans ce secteur à deux conditions. En premier lieu, il convient d’apporter plus de sens aux investissements des particuliers qui seraient, sous cette condition, plus enclins à prendre des risques. Une autre piste serait d’assouplir les conditions de l’emploi de l’épargne soit à de nouveaux secteurs soit à de nouvelles conditions.

Enfin, il faut veiller à réduire les injonctions contradictoires dans le déploiement des investissements de long terme en appui des politiques publiques. Les différentes limites ou ratios appliqués aux acteurs financiers sont souvent très généralistes et ne tiennent compte ni des spécificités des acteurs publics ni des secteurs prioritaires. Il est certes possible de s’interroger sur la pertinence d’utiliser des outils portant sur les risques pour appuyer telle ou telle politique publique, mais il est illusoire de penser que ces ratios n’ont pas d’impact par exemple sur le financement de la transition écologique et énergétique.

Parce que les champs balayés dans le rapport sont vastes, l’approfondissement de ces pistes de réflexion devra à la fois s’inscrire dans le temps et nécessitera un élargissement au niveau européen. Comme le chantaient les Rolling Stones, « Time waits for no one ».

Mots-clés : investisseur – long terme – Europe – Bâle 3 – Epargne

[1] Le rapport est téléchargeable à partir de ce lien https://www.caissedesdepots.fr/sites/default/files/2022-01/CDC%20RAPPORT%20SUR%20L%27INVESTISSEMENT%20DE%20LONG%20TERME%2018012022.pdf

[2] https://www.eltia.eu/images/Boosting_investment_in_Social_Infrastructure_in_Europe.pdf

[3] Task Force Investissement de long terme de la place de Paris présidée par G. de La Martinière (2018), Oser le long terme. Refonder l’investissement pour l’Europe de demain.

[4] SPAC (Special Purpose Acquisition Companies), sociétés créées spécifiquement pour financer différentes opérations non encore identifiées à leur création.

- « Un monde de violences. Et après ? »

Critique du livre de

Jean-Hervé Lorenzi et Mickaël Berrebi

Juin 2025 - 31 juillet 2025 - Les acteurs financiers publics, facteur X de l’investissement - 22 avril 2024

- L’urgence, c’est le long terme ! - 3 mars 2022

Commentaires récents