La relation négative entre le taux de chômage et la croissance des salaires a été mise en évidence il y a 60 ans par Phillips (1958). Depuis, cette relation porte le nom « courbe de Phillips » (CP) et constitue un élément majeur de la macroéconomie moderne. Dans sa version la plus récente, la courbe de Phillips des nouveaux keynésiens (New Keynesian Phillips Curve – NKPC) est une relation entre l’inflation, l’inflation anticipée et l’écart de production.

Dans le contexte actuel de reprise économique robuste et d’un niveau d’inflation relativement faible, beaucoup s’interrogent sur la disparition de la CP. Les estimations réalisées à la Banque de France montrent toutefois que la pente de la courbe de Phillips dans la zone euro est restée faible mais stable et significativement différente de zéro depuis la crise. La persistance d’un écart de production négatif (écart entre le PIB effectif et le PIB potentiel qui mesure de la position de l’économie dans le cycle) et la chute du prix du pétrole expliquent largement la faiblesse de l’inflation en zone euro depuis 2014.

Estimations récentes de la courbe de Phillips à la Banque de France

Dans une première série de régressions nous estimons une CP pour le panel des pays du G7. Il s’agit d’une régression sur des données trimestrielles depuis le milieu des années 1980 jusqu’à 2016. Le modèle explique l’inflation par (i) l’écart du taux de chômage (écart entre le taux de chômage observé et le taux de chômage structurel) et (ii) l’inflation passée (mesurée par une moyenne mobile de l’inflation sur les 4 derniers trimestres).

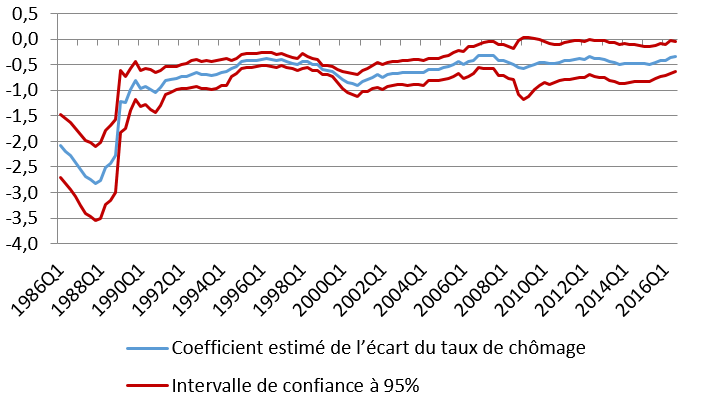

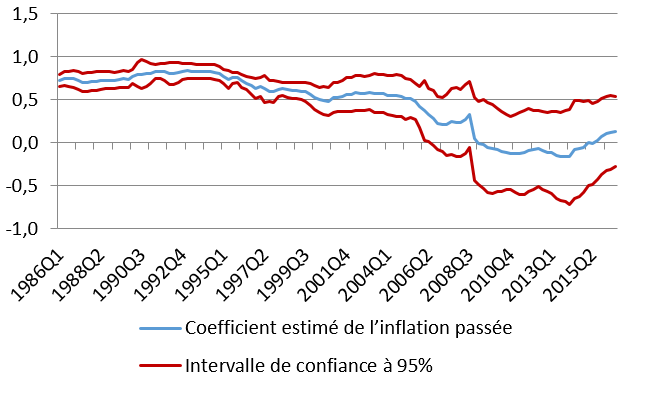

Nous observons que la pente de la courbe de Phillips a significativement baissé depuis les années 1980 jusqu’au milieu des années 1990 (cf. graphique 1), mais elle est restée relativement stable depuis, autour de 0,5 en valeur absolue. S’agissant du coefficient de l’inflation passée, on note qu’il est resté inférieur à mais proche de 1 jusqu’au milieu des années 1990, puis a commencé à baisser jusqu’à n’être plus statistiquement différent de zéro sur la période récente (cf. graphique 2).

Graphique 1 : Coefficient estimé de l’écart du taux de chômage dans les pays du G7

Graphique 2 : Coefficient estimé de l’inflation passée dans les pays du G7

Le dernier résultat montre que l’inflation est devenue plus inerte. Ce changement reflète principalement une modification dans la formation des anticipations d’inflation par les agents. Deux facteurs explicatifs potentiels sont mis en avant, notamment par Blanchard (2018), qui obtient empiriquement un résultat similaire sur les données américaines. D’une part, une meilleure crédibilité de la politique monétaire, notamment via l’adoption du ciblage d’inflation, a pu rendre le processus de formation des anticipations d’inflation davantage prospectif que rétrospectif. D’autre part, l’inflation étant faible et stable, elle n’est peut-être plus prise en compte dans le processus de fixation des prix et des salaires. Pour citer Alan Greenspan (2001): « La stabilité des prix est un environnement dans lequel l’inflation est si faible et stable au fil du temps qu’elle n’intervient pas dans les décisions des ménages et des entreprises. » (traduction de l’anglais par l’auteur).

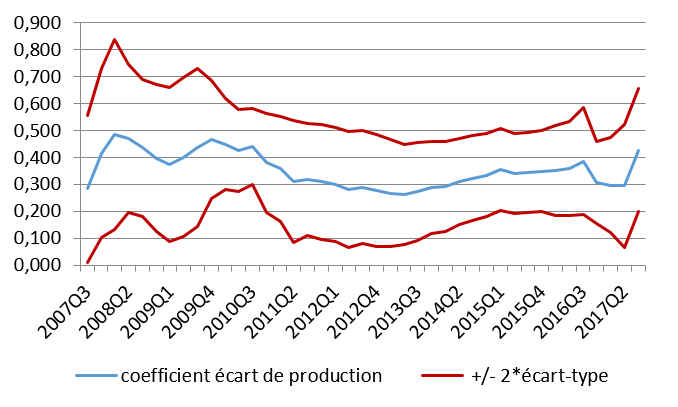

Pour la zone euro, nous avons testé un certain nombre de spécifications utilisant diverses variables de sous-emploi (chômage et différentes mesures d’écart de production) et de prix importés (prix d’importation, prix du Brent etc.) Si les résultats sont largement comparables entre eux, notre spécification préférée régresse l’inflation sur l’écart de production, les prix relatifs des importations (prix d’importations hors zone euro, divisés par le déflateur du PIB) et une variable indicatrice de changement du taux principal de TVA. L’estimation récursive de cette équation sur une fenêtre glissante de 36 trimestres permet d’apprécier l’évolution de la pente de la courbe de Phillips depuis la crise en zone euro. Les résultats (cf. graphique 3) indiquent une pente stable, au voisinage de 0,4 en rythme annuel. Elle est également significativement non nulle sur l’ensemble des échantillons considérés.

Graphique 3 : Pente de la courbe de Phillips en zone euro

Auer, Borio et Filardo (2017) soulignent l’importance croissante du rôle de l’écart de production mondial et la diminution du rôle de l’écart de production national dans la dynamique des prix domestiques, dans un contexte d’intégration mondiale des chaînes de production. Toutefois, ces conclusions ne font pas l’objet d’un consensus. Mikolajun et Lodge (2016) concluent notamment que l’écart de production mondial n’a pas d’effet direct sur l’inflation des économies de l’OCDE. Les auteurs estiment qu’une fois pris en compte le prix des matières premières, il n’est pas nécessaire d’inclure d’autres facteurs mondiaux dans la courbe de Phillips. Les courbes de Phillips estimées pour la zone euro montrent que les conditions de demande mondiale ont certes un effet sur l’inflation domestique, mais que celui-ci est capté par les prix importés, au premier rang desquels figure le prix du pétrole.

Pourquoi l’inflation est restée faible

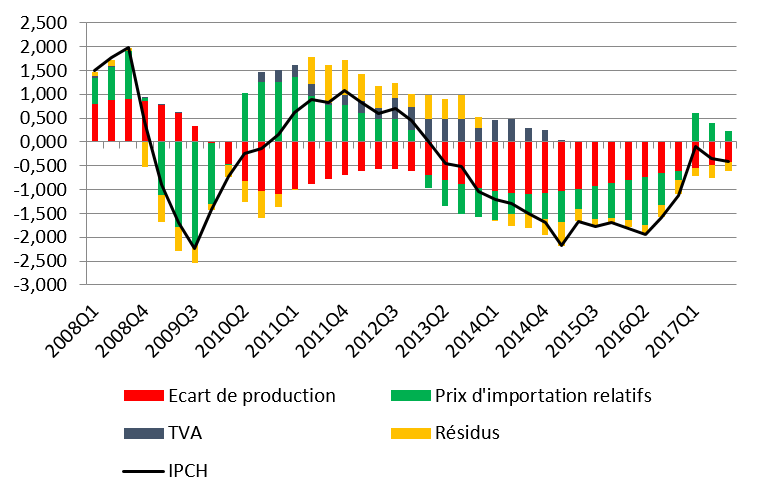

Entre 2014 et 2017, l’inflation en zone euro s’est établie en moyenne à 0,5 %, très en dessous de sa moyenne de long terme de 1,9%. Notre spécification préférée de la CP décrite ci-dessus permet de quantifier le rôle du cycle économique et des prix internationaux dans la baisse récente de l’inflation en zone euro (cf. graphique 4). Cette décomposition montre que la baisse des prix d’importation liée à la baisse du prix du pétrole et l’écart de production négatif ont contribué à la faiblesse de l’inflation sur la période 2014-2016, dans des proportions similaires.

Graphique 4 : Contributions à l’inflation en zone euro (écart à la moyenne de l’échantillon, en points de pourcentage) – Note : Moyenne de l’échantillon de l’inflation IPCH (Indice des prix à la consommation harmonisé) : 1,9 %.

Toutefois, la présence de résidus négatifs à partir de 2014 suggère que d’autres facteurs ont pu jouer un rôle. D’abord, la faiblesse de la dynamique des salaires depuis la reprise. Plusieurs facteurs peuvent être avancés, parmi lesquels : (i) des effets de composition de la population employée en phase de reprise où des salariés moins qualifiés et moins expérimentés sont réintégrés dans la masse salariale, faisant baisser le salaire moyen ; (ii) une compensation pour la rigidité nominale des salaires à la baisse, les entreprises limitant les augmentions de salaires en phase de reprise en anticipant la difficulté de baisses futures en cas de choc négatif ; (iii) l’augmentation de la participation des séniors au marché du travail qui constitue un choc positif sur l’offre de travail, susceptible d’exercer une pression à la baisse sur les salaires (Mojon et Ragot, 2018).

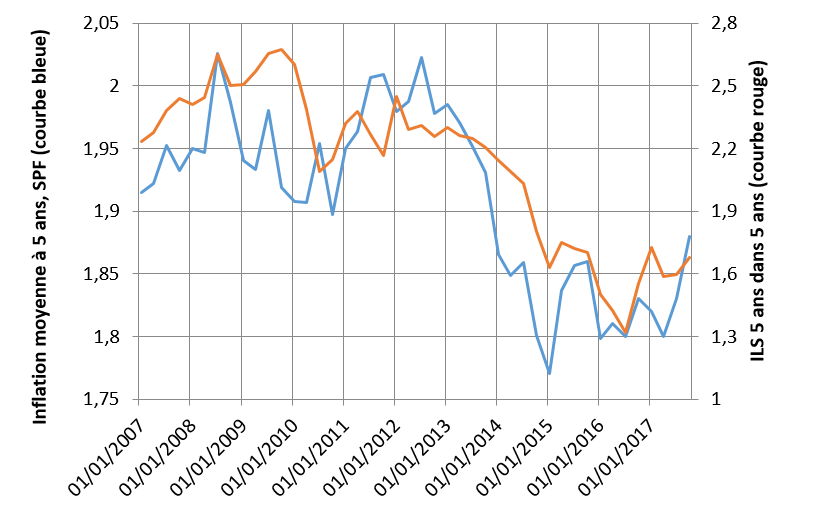

Autre facteur, à la mi-2014, on a pu constater un fort décrochage des anticipations d’inflation à long terme par rapport à la cible « en dessous, mais proche de 2 % » (cf. graphique 5), qu’elles soient mesurées à partir d’une enquête auprès de prévisionnistes professionnels (Survey of Professional Forecasters, SPF) ou à partir de données de marchés (inflation-linked swaps, ILS). C’est la raison pour laquelle l’Eurosystème a alors mis en œuvre une série de mesures destinées à soutenir la demande et le crédit afin d’enrayer ce décrochage.

Graphique 5 : Anticipations d’inflation en zone euro (moyenne annuelle en %)

Conclusion

Les résultats de nos estimations montrent que la relation prix-activité s’est aplatie dans les années 1980 mais est restée significative depuis. Les implications pour la politique monétaire sont doubles : (i) d’abord, il y aurait moins de risques qu’une politique monétaire accommodante se traduise par une spirale inflationniste ; (ii) en revanche, le levier de l’économie réelle pour enrayer un décrochage des anticipations d’inflation serait moins puissant qu’il ne l’était avant 1990. Ceci plaide pour une politique monétaire accommodante tant que la trajectoire de l’inflation ne se rapproche durablement de la cible d’inflation. En même temps, nos résultats confortent notre confiance que la fermeture de l’écart de production en zone euro et la remontée des prix du pétrole depuis mi-2017 vont faire remonter l’inflation dans les années à venir. Nous devons cependant rester attentifs à l’ensemble des déterminants de l’inflation et en particulier aux changements structurels de l’économie liés notamment à la mondialisation et aux nouvelles technologies, tant sur le marché des biens et services que sur le marché du travail.

- La courbe de Phillips existe-t-elle encore ? - 18 avril 2018

Commentaires récents