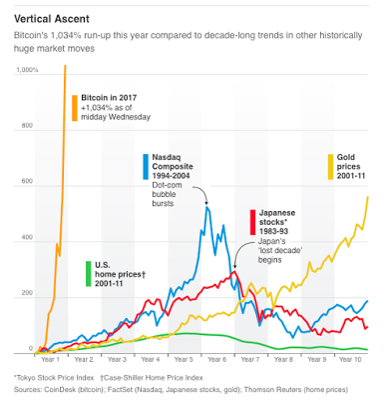

À tout le moins, il faut remercier les initiateurs de Bitcoin de donner à l’économiste les moyens d’observer une « bulle » chimiquement pure, dans sa variante « bulle rationnelle ». Le graphique qui suit, tiré du Wall Street Journal – mais avant la retombée récente du prix du Bitcoin – montre quelques exemples de « bulles » récentes, dont la bien connue bulle dotcom du début des années 2000, et la bulle de l’or dont on dira un mot. S’agissant du bitcoin, le graphique est bien en peine de dessiner une courbe : c’est d’un tir de fusée qu’il s’agit. Au regard de ces évolutions, la dite bulle immobilière aux États-Unis dans les années 2000 apparaît (en vert) comme une bien molle colline.

Or, beaucoup, au sortir de la crise financière de 2008, voyaient des bulles partout : un prix monte, une bulle ! Les taux d’intérêt chutent, autre bulle ! Comme si les marchés financiers étaient une sorte de soupe aux pois cassés, faisant continûment blop blop dans la casserole. Les phénomènes de bulle, il faut le dire, sont rares. Soyons heureux, avec le Bitcoin, d’en voir une, comme on peut se réjouir d’avoir vu une éclipse de soleil. C’est ce qu’il faut commenter.

On sait certains actifs financiers ou physiques propices à des hausses de prix malcommodes à expliquer. Si on reprend à la base, la valeur financière de tout actif, c’est la somme présente des services qu’il va rendre dans le futur. La valeur de l’immobilier, c’est la somme présente des services de logement qu’il va rendre dans le futur, égaux, si le marché de la location fonctionne bien, aux loyers qu’il peut rapporter. On parle ici de « valeur de service ». Un actif financier, qui ne rend aucun service matériel en général, a pour valeur la somme présente des coupons ou dividendes en cash qu’il va rapporter. C’est une valeur de service indirecte, puisque le cash est échangeable sans risque contre d’autres services. Un billet de 100€ a pour valeur… 100€ sans rapporter nul intérêt, et l’on soupçonne que l’intérêt qu’on abandonne correspond plus ou moins au service de liquidité et de sécurité qu’apporte sa détention.

On est plus mal à l’aise pour des actifs qui n’ont aucun ou un très faible ancrage en cash et qui rendent un service matériel difficile à apprécier. Les œuvres d’art sont un tel candidat, si ce n’est l’estime personnelle qu’on retire à posséder un Picasso remisé soigneusement dans un coffre en Suisse. L’or également, son usage industriel ou d’agrément étant infime par rapport à sa valeur financière. Une bouteille de Clos-Vougeot également. On note dans tous ces cas une première caractéristique : l’offre est limitée, de sorte que l’afflux soudain d’une demande provoque une hausse de prix qui ne déclenchera pas pour autant l’apport d’une offre nouvelle sur le marché.

Cela dépasse le champ limité d’actifs ne rapportant aucun service matériel : l’immobilier est aussi sujet à ce genre de phénomène, car les loyers peuvent être bas ou non indexés sur les prix et l’offre très peu élastique dans certaines zones (le cœur de Londres ou de Paris) ; les actions d’une startup ou d’une entreprise de croissance également : ce sont des promesses, parfois très éloignées, de dividendes futurs. Le service est là, mais l’ancrage cash évanescent.

Pour tous ces actifs, il peut advenir, sans qu’on sache bien expliquer le moment du déclenchement, ce qu’on appelle des « bulles rationnelles ». Il faut insister sur le mot rationnel car il est raisonnable pour un investisseur d’acheter l’actif si la hausse de prix anticipé dépasse son coût d’opportunité de l’argent. Le phénomène se renforce : la partie « cash » ou « service matériel » de l’actif diminue en proportion de l’actif, au fur et à mesure de la hausse du prix, et à la limite (c’est moins intuitif !) la croissance du prix de l’actif devient égale au coût du capital de l’investisseur[1]. L’achat n’est plus que le souhait de revendre demain plus cher. Et le prix tend vers l’infini. C’est Olivier Blanchard, avec Mark Watson, qui en a donné la définition la plus précise dans un article de 1984 : « Bulles, anticipations rationnelles et marchés financiers ». Ceci dans une revue, Annales d’économie et statistiques, anciennement Annales de l’INSEE (n°54, avril-juin 1984), chère aux lecteurs de Variances, mais qui a la petite paresse de ne pas faire remonter ses archives jusqu’à l’année 1984.

C’est une bulle, dont, toujours rationnellement, on sait qu’elle ne peut durer, mais qu’on continue à « chevaucher » si la probabilité qu’elle éclate demain reste encore faible à ses yeux. Le couillon sera celui d’après-demain et non celui de demain. On renvoie ici à un article formidable sur la bulle de la Mer du Sud en 1720 : même un acteur initié, une banque d’affaires, qui savait pertinemment que le cours devait chuter et qui avait la sophistication financière à la fois pour « shorter » le titre et pour disposer d’une pleine liquidité, s’est trouvé pris dans une sorte d’obligation de continuer à « chevaucher » la bulle. Voir : Temin, Peter and Hans-Joachim Voth, 2004, « Riding the South Sea Bubble ».

Il y a des bulles qui durent, mentionne justement Jean Tirole dans un article récent du Financial Times : l’or, qui garde sa puissance focale par la magie que des siècles d’histoire lui ont conférée. Mais cela se paie d’une forte volatilité. Ceci pour dire à quel point il serait stupide de revenir à l’étalon-or, comme le suggèrent encore certains esprits décalés. On ne peut pas donner à un actif le rôle d’étalon de valeur s’il n’est pas assuré d’une certaine stabilité. C’était possible autrefois pour l’or ; ce ne l’est plus dans un siècle de marchés financiers immensément ouverts. Ceci ferme aussi le ban sur la possibilité dans un avenir proche de voir une crypto-monnaie retenue comme instrument monétaire généralisé.

C’est l’occasion aussi de répondre à la question : s’il y a des bulles, pourquoi n’y a-t-il pas des « anti-bulles », des prix qui convergent à toute allure vers zéro, alors qu’ils gardent une vraie valeur intrinsèque ? Réponse : il y a bien des « anti-bulles ». Par exemple, en période d’hyperinflation, comme en Allemagne en 1922. On peut alternativement dire que la valeur du mark fondait comme neige au soleil, ou que la valeur des biens physiques (ou du dollar ou du franc suisse de l’époque) connaissait un phénomène de bulle. À toute bulle correspond une anti-bulle, comme pour la matière selon la physique quantique.

***

Le Bitcoin à présent. Il nous conduit à la deuxième caractéristique d’une bulle. Quand elle est « rationnelle », elle s’adresse à des gens rationnels, qui veulent donc du rationnel pour les pousser à acheter, en tout cas au début. Il faut une « story », comme on dit aujourd’hui. Par exemple, la célèbre bulle des bulbes de tulipes au 17ème siècle nous paraît aujourd’hui totalement stupide. Pourtant, comme le montre un remarquable papier dont je n’arrive pas à retrouver la référence (merci au lecteur de Variances qui pourrait nous la rappeler), il était extrêmement fondé économiquement d’investir en bulbes à l’époque.

Pour le Bitcoin, il y a en gros deux « stories » que reportent les marchés, deux stories haussières qui font de lui un « bitbull ». La première consiste à dire que sa valeur de service n’est pas négligeable pour les margoulins et autres malfrats. Ceci grâce à son anonymat. Curieux d’ailleurs : voici un actif monétaire dont on peut retracer, à la différence du billet de 100€, l’intégralité des transactions auxquelles il a donné lieu depuis l’origine, mais, ne pouvant identifier la personne derrière l’adresse internet, dont on ne connaît rien des détenteurs. Cette valeur de service a pu croître récemment, en raison des progrès faits par les mesures anti-blanchiment prises de par le monde, ainsi que par la proscription en cours des billets avec un nominal trop important. Le billet de 500€ par exemple va disparaître. Supprimer la monnaie-papier, à l’exception peut-être des petites coupures, et passer à la monnaie électronique, c’est une cause à laquelle Kenneth Rogoff attache son nom, en particulier pour faciliter la chasse aux truands. Ironie du projet : c’est bien par l’électronique que arsouilles et malandrins reviennent frauder. Et les chiffres sont stupéfiants : une étude très récente, conduite par Foley, Karlsen et Putniņš, Tālis (« Sex, Drugs, and Bitcoin: How Much Illegal Activity is Financed Through Cryptocurrencies? ») indique que l’activité illégale du seul Bitcoin concerne 25% des utilisateurs, et près de la moitié (44%) du volume des transactions.

La seconde « story » est un peu sophistiquée, mais semble mordre dans les milieux de la gestion d’actifs. Le Bitcoin, un peu comme l’or, est le type même de l’actif décorrélé des autres actifs financiers, actions, obligations et immobilier. En détenir dans un portefeuille permet de réduire la volatilité de celui-ci. D’où des calculs savants pour deviner la part raisonnable que peuvent prendre les crypto-monnaies dans des portefeuilles financiers internationalement équilibrés.

Un point financier intéressant, qui complète le tableau, est désormais le développement de marchés dérivés (futures, options…) à partir du sous-jacent Bitcoin. Certains attribuent le déclenchement de la bulle à la mise en place progressive de tels instruments, les desks de trading s’ouvrant à Wall Street. Est-ce une raison recevable ? Il faut rappeler qu’on ne peut créer de marché dérivé sur un actif sans possibilité de « shorter », c’est-à-dire de vendre à découvert, cet actif. Et le « short » le plus commode vient de la capacité d’emprunter l’actif, c’est-à-dire de rentrer dans un contrat avec un propriétaire par lequel ce dernier cède la jouissance de cet actif, avec promesse de lui rendre cette jouissance à terme, moyennant rémunération. Cette jouissance permet de vendre l’actif alors qu’on ne le possède pas. Est-il possible que des « mineurs » du système Bitcoin, dont on dit qu’ils en possèdent des wagons, soient rentrés dans de tels contrats, avec une juteuse rémunération ? Ce serait le signe que la détention d’un Bitcoin peut rapporter du cash, ce qui apporterait un supplément de carburant pour la hausse du prix.

Mais l’argument semble faible. Certes, la venue de marchés dérivés valorise l’intérêt du Bitcoin pour leurs détenteurs, les dissuadant de vendre ; elle ouvre aussi l’attrait spéculatif à une population bien plus vaste. On cite ici la femme de ménage d’un des membres de la banque centrale d’Autriche lui demandant s’il lui recommandait d’acheter du Bitcoin. Mais, dans l’autre sens, on démultiplie, de façon « synthétique », l’offre du produit, ce qui en fait baisser le prix.

***

Quoi qu’il en soit, le sort est jeté. Le Bitcoin atteignait à son sommet de la mi-décembre le prix de 19.400 $ ; il est brutalement retombé à la mi-janvier à 10.000 €, ce qui représente encore une capitalisation boursière de 170 Md$. La chute du Bitcoin se poursuivra-t-elle ? Reviendra-t-il à sa valeur de service, ou bien, déconsidéré, cèdera-t-il sa place à une autre monnaie blockchain ? On n’en sait rien. Mais l’épisode laissera des traces.

Tant Jean Tirole dans l’article cité que Kenneth Rogoff dans Project Syndicate font le pronostic que les États et les banques centrales vont à terme prendre le contrôle de ces systèmes de monnaie privée. Ils disent même qu’il est contradictoire, au grand dam des libertariens, de penser même un système généralisé de monnaie privée. La monnaie reste pour des temps longs encore l’apanage d’un pouvoir politique, la forme la plus mauvaise, à l’exception de toutes les autres, y compris technologiques, de fabriquer de la stabilité.

[1] Pour les férus d’économie, cette convergence de la hausse du prix avec le taux d’intérêt ou le taux de rendement de l’actif se retrouve de façon analogue en matière de ressources rares, avec le célèbre théorème de Hotelling. En voir ici un merveilleux résumé fait par Robert Solow (1974).

- Le protectionnisme colonial et le développement économique de l’Inde - 9 janvier 2025

- Gérer le risque ou gérer la résilience ? - 5 décembre 2024

- La trappe malthusienne et son actualité (I) - 14 octobre 2024

Merci pour cette analyse particulièrement claire sur les bulles et sur le cas si spécifique du Bitcoin. C’est un actif tellement spécifique et autonome. A se demander s’il ne se rapproche pas plutôt des objets d’art pour lesquels il n’y a pas fréquemment de bulles qui éclatent.