Dans son livre « La richesse cachée des nations », Gabriel Zucman réalise une étude chiffrée des paradis fiscaux. Il estime ainsi que 5800 milliards d’euros de patrimoine financier mondial est détenu dans les paradis fiscaux dont 80 % n’est pas déclaré. Cela représente donc une perte annuelle de recettes fiscales pour les Etats de 130 milliards d’euros, due au secret bancaire. Pour lutter contre cette évasion fiscale, des mesures internationales ont été prises. Par exemple, en 2009, l’OCDE, mandaté par le G20, a jugé que la mise en place de l’échange automatique de données serait irréalisable. À la place, l’OCDE et les pays du G20 ont donc institué un système d’échange « à la demande” : un pays peut demander à un autre pays des renseignements bancaires sur un de ses résidents à la seule condition d’avoir des soupçons très fondés d’évasion fiscale de la part de cette personne. Dans le cas contraire, le secret bancaire s’applique et aucune coopération n’est exigée. Ce sommet du G20 a également permis d’instaurer une obligation pour les paradis fiscaux de signer 12 traités par an ayant pour but de simplifier encore l’échange de données et ainsi tendre vers une plus grande automatisation dans la transmission des données pour éviter de figurer sur la liste noire des pays non coopératifs. Au niveau communautaire, la directive CRD IV (Capital Requirement Regulation and Directive IV) a été transposée en 2013 par la France et adoptée dans le même temps par l’Union européenne. Elle oblige les banques à rendre publiques certaines informations relatives à leurs activités internationales. Parmi ces informations on compte leur dénomination, la nature de leurs activités et leur localisation géographique, leur chiffre d’affaires, leur nombre de salariés ou encore les résultats d’exploitation avant impôt, les impôts payés sur le résultat et les subventions publiques reçues. Tous les États membres sont tenus de l’appliquer et en 2015, les premières informations sont devenues accessibles au public. Sur la base de ces éléments, Oxfam France, association fondée en 1988 dans le but de lutter contre la pauvreté, a publié en 2016 un rapport intitulé “En quête de transparence : Sur la piste des banques françaises dans les paradis fiscaux” qui montre comment les banques utilisent les paradis fiscaux à des fins d’évitement fiscal et réglementaire. Thomas Dauphin, assistant de plaidoyer Justice Fiscale chez Oxfam France et co-auteur du rapport, a accepté de répondre à nos questions.

* Depuis 2015, la loi fait obligation aux banques de diffuser des informations détaillées sur leurs activités à l’international, y compris dans les paradis fiscaux. Qu’est-ce-que cette loi a changé ?

Les banques de l’UE (et certaines entités européennes de banques non communautaires) communiquent désormais, pour chaque pays où elles sont présentes, le chiffre d’affaires, les bénéfices, le nombre d’employés, les subventions reçues et surtout les impôts qu’elles paient dans ce pays. Auparavant, il n’existait que des données agrégées au niveau du groupe ou de larges zones géographiques. Bien que cela semble tenir du bon sens, il s’agit en réalité d’une petite révolution qui permet de faire reculer l’opacité sur l’activité des banques. Or, l’évasion fiscale se nourrit de cette opacité offerte par les paradis fiscaux, et qui permet aux entreprises, via des intermédiaires (banques, cabinets d’audit, avocats fiscalistes, etc), de mettre en place des montages uniquement destinés à éviter l’impôt ou certaines réglementations.

* Qu’en est-il de ces reportings dans les autres pays, notamment en Europe ?

Le reporting public des banques est obligatoire dans tous les pays européens. L’enjeu est désormais d’étendre cette mesure à toutes les multinationales. Une directive européenne à ce sujet est en cours de discussion et il est impératif qu’elle voie le jour afin de dévoiler puis de mettre un terme aux pratiques fiscales les plus néfastes. La France avait adopté une forme de reporting public des multinationales dans la loi Sapin 2 en novembre dernier, qui a toutefois été censurée par le Conseil constitutionnel au nom d’une entrave à la liberté d’entreprendre. Cette discussion est bien entendu hautement contestable sur le fond, en plus de freiner la dynamique de transparence et la volonté des autres Etats d’adopter cette mesure.

* Et pourtant, il y a de nombreux paradis fiscaux en Europe. Certains pays sont farouchement opposés au reporting public, ainsi qu’à toutes les mesures de transparence ou de lutte contre l’évasion fiscale en général.

L’UE compte en effet des paradis fiscaux tels que le Luxembourg, l’Irlande, les Pays-Bas, la Belgique, Malte, Chypre et, pour encore quelque temps, la City de Londres, ainsi que les satellites du Royaume-Uni que sont les territoires britanniques d’outre-mer (Jersey, Guernesey, Bermudes, îles Caïmans, etc.). Au sens large de l’Europe, on peut ajouter Monaco, Gibraltar, le Liechtenstein et bien sûr la Suisse. Ces pays ont fondé leur économie sur l’attraction de capitaux, de personnes ou d’entreprises non-résidentes via un régime fiscal et légal très favorable pour ces dernières mais qui leur permette de contourner l’impôt dans les pays où elles devraient normalement les payer. Le manque à gagner pour les États est énorme. Rien que dans l’UE, l’évasion fiscale, sous toutes ses formes, représenterait 1000 milliards de dollars par an[1]. Mais ces paradis fiscaux ont également un impact sur les pays en développement, qui subissent chaque année une perte de 170 milliards de dollars de recettes fiscales[2].

* Les banques ont publié leurs premières informations en 2015, relatives à leur activité en 2014. Qu’est-ce qui ressort de ces données ?

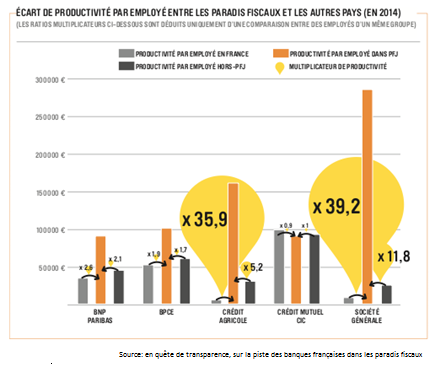

1/3 des bénéfices à l’international des banques françaises sont enregistrés dans des paradis fiscaux. Alors que ces mêmes paradis fiscaux ne représentent que 1/4 du chiffre d’affaires, 1/5 des impôts payés et 1/6 des salariés à l’international. Les activités sont en moyenne 60 % plus lucratives dans les paradis fiscaux et les salariés y sont 2,6 fois plus productifs. Autrement dit, des activités beaucoup plus lucratives réalisées avec moins de salariés. Et cette moyenne ne reflète pas certains cas extrêmes : un employé du groupe BPCE en Irlande rapporte à lui seul 1.778 million[1] de bénéfices par an, soit 31 fois plus que la moyenne de ce que rapportent les salariés de cette banque. Les résultats étonnants déclarés dans les paradis fiscaux suggèrent que les banques pourraient utiliser ces juridictions pour y transférer leurs bénéfices et ainsi être moins imposées dans les autres pays; ceci pour permettre à leurs clients d’éviter l’impôt ou encore pour prendre plus de risques dans leurs activités et contourner certaines réglementations grâce à l’opacité des paradis fiscaux.

* En fait, on voit que les reportings sont très différents d’une banque à l’autre. Que peut-on dire de la qualité de ces données ? Est-ce vraiment transparent ?

Le format des reportings est effectivement variable d’une banque à l’autre. La loi a laissé une marge d’interprétation assez large quant à la présentation de certaines données. Il est demandé par exemple de définir le type d’activité qu’exerce une filiale dans un pays. En France, des banques ont utilisé six catégories d’activité, quand d’autres en ont retenu plus de 80, ce qui rend quasiment impossible le rapprochement et les comparaisons. Mais, lorsque nous avons étudié les reportings d’autres banques européennes, d’autres aspects étaient encore plus problématiques. Des banques ont regroupé des dizaines de pays dans une catégorie «Autres», considérant que ces juridictions n’étaient pas significatives par rapport à l’ensemble des activités du groupe. Or, cela est par définition totalement à l’encontre de l’esprit du reporting pays par pays, dont l’intérêt est justement d’avoir une vision globale de l’implantation géographique de l’entreprise, y compris dans les paradis fiscaux. Le reporting public gagnerait donc grandement à être harmonisé dans sa forme. De plus, une véritable transparence impliquerait que ces données d’intérêt public soient effectivement accessibles à tous, en format de données libre et ouvert en ligne.

* Dans votre rapport, vous montrez que certaines banques réalisent des profits importants dans certaines îles (Bermudes, Chypre, Caïmans…) en n’y ayant pourtant très peu, si ce n’est aucun salarié. Y a-t-il eu des réactions particulières ?

Ces entités avec très peu ou aucun salarié interrogent. Les réponses les plus courantes sont que ces structures sont contrôlées depuis l’étranger. Mais cela n’en est pas moins révélateur. Pourquoi une banque devrait à tout prix opérer à travers ces îles exotiques, si ce n’est pas pour servir la clientèle locale ? Le fait qu’une banque établisse une entité dans une juridiction, sans avoir de réelle activité sur place, sans bureaux, sans main d’œuvre, mais en y réalisant un chiffre d’affaires et des bénéfices montre bien la déconnexion avec une activité réelle que permettent les paradis fiscaux.

* Finalement, quelles recommandations formuleriez-vous ?

L’objectif premier est d’étendre la mesure à toutes les multinationales car il est tout à fait légitime pour l’ensemble des citoyens de savoir si les multinationales paient leur juste part d’impôt et contribuent comme les citoyens et les PME au financement des services publics, infrastructures, etc. Le Parlement européen et les États doivent s’accorder sur un véritable reporting public des multinationales, pays par pays

Propos recueillis par CHOQUER Aurélien, M’BENE Idriss, OKABE Shu (promotion ENSAE 2019)

Remerciement en particulier à Thomas Dauphin pour sa collaboration et à Gunther Capelle-Blancard pour son encadrement de notre travail.

[1] Rapport Oxfam France “En quête de transparence : Sur la piste des banques françaises dans les paradis fiscaux”, mars 2016

[2] Rapport Oxfam France “En quête de transparence : Sur la piste des banques françaises dans les paradis fiscaux”, mars 2016

- Directive CRD IV : vers une fiscalité plus juste ? - 10 février 2017

Commentaires récents