Ce billet est une reprise du Blog de l’Insee. Variances remercie l’Insee et Bruno Bjaï pour leur accord pour cette republication.

Utilisées pour analyser la conjoncture et effectuer des prévisions économiques, les enquêtes de conjoncture auprès des entreprises sont harmonisées par la Commission européenne pour assurer la comparabilité entre pays. Pour la France, ce sont les enquêtes réalisées par l’Insee qui sont mobilisées et qui permettent de mesurer le climat des affaires. Elles fournissent des enseignements habituellement proches de ceux d’enquêtes similaires réalisées par la Banque de France ou par S&P Global, qui produit les indices des directeurs d’achat (PMI). Toutefois, des divergences peuvent occasionnellement apparaître et c’est notamment le cas sur la période récente, pour laquelle les PMI sont beaucoup plus dégradés que les autres indicateurs, dont ceux produits par l’Insee. Cette divergence affecte également les comparaisons internationales : la situation allemande apparaît significativement plus dégradée que celle de la France sur la base des enquêtes de la Commission, alors qu’elle est plutôt comparable d’après les PMI.

Ces écarts semblent pour l’essentiel liés aux différences de taille d’échantillon, dans un contexte où de fortes hétérogénéités sectorielles rendent complexe l’identification d’un mouvement macroéconomique commun. En particulier, S&P interroge 8 à 15 fois moins d’entreprises que la Banque de France ou l’Insee. Or, il est indispensable de pouvoir s’appuyer sur un échantillon d’entreprises de taille importante, comme c’est le cas des enquêtes de l’Insee, dans la situation conjoncturelle actuelle qui se caractérise par une dispersion très marquée des situations conjoncturelles des différents secteurs d’activité, en particulier dans l’industrie.

Pour analyser la conjoncture et effectuer les prévisions de ses Notes de conjoncture, l’Insee se fonde sur de nombreuses sources de données, et en particulier sur les réponses des entreprises aux enquêtes mensuelles de conjoncture. Très rapidement disponibles, ces enquêtes sont bien corrélées à l’évolution de l’activité, de l’emploi ou des prix. Au niveau européen, les enquêtes de conjoncture sont harmonisées par la Direction générale des affaires économiques et financières (DG Ecfin[1]) de la Commission européenne pour être comparables entre pays. Pour la France, ce sont les enquêtes Insee qui sont mobilisées ; ce sont celles de l’Ifo (un institut de recherche économique) en Allemagne et celles d’Istat (l’institut national de statistiques) en Italie, par exemple.

Des enquêtes similaires sont aussi menées en France par d’autres institutions, notamment par la Banque de France et par S&P Global, qui produit les indices des directeurs d’achat (PMI). Le signal conjoncturel renvoyé par ces différents indicateurs est souvent proche.

Les enquêtes de conjoncture de l’Insee et de la Banque de France donnent un signal bien moins dégradé que les PMI

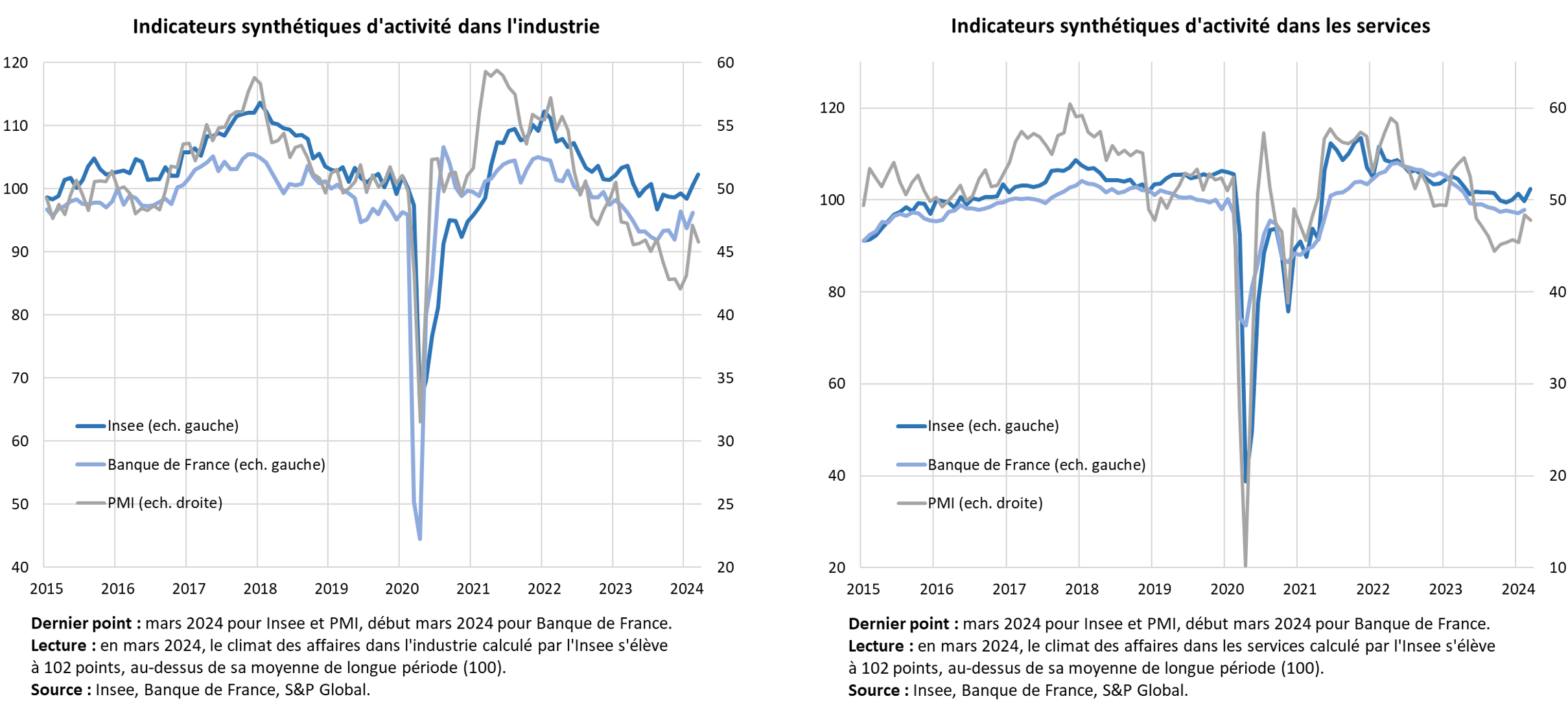

Depuis fin 2023, les signaux conjoncturels renvoyés par les différents instituts producteurs de données s’avèrent néanmoins difficiles à mettre en cohérence. En effet, si les enquêtes de conjoncture auprès des entreprises de l’Insee et de la Banque de France témoignent d’une situation assez hésitante, les indices des directeurs d’achat (PMI) produits par S&P Global, bien qu’en léger redressement depuis février, renvoient en revanche un signal très dégradé sur la situation économique en France (Figure 1).

Figure 1 – Comparaison des indices conjoncturels synthétiques dans l’industrie et les services

Ces différences sont notables, dans le sens où elles impliquent un diagnostic conjoncturel nettement différent. Selon l’Insee et la Banque de France, la conjoncture serait certes peu dynamique, mais la croissance de l’activité serait proche ou un peu inférieure à son rythme moyen depuis 6 mois. À l’inverse, les PMI renvoient un signal cohérent avec un recul de l’activité économique. En effet, ces derniers étaient fin 2023 nettement inférieurs au seuil de contraction, c’est-à-dire au niveau en dessous duquel l’activité recule. Cela est le cas que l’on considère le seuil de 50, tel que défini par S&P, ou bien celui issu de récents calculs de la Direction générale du Trésor (DG Trésor, octobre 2023), qui l’évaluent plutôt autour de 45 pour l’indicateur composite.

Une conjoncture meilleure en Allemagne selon les PMI ?

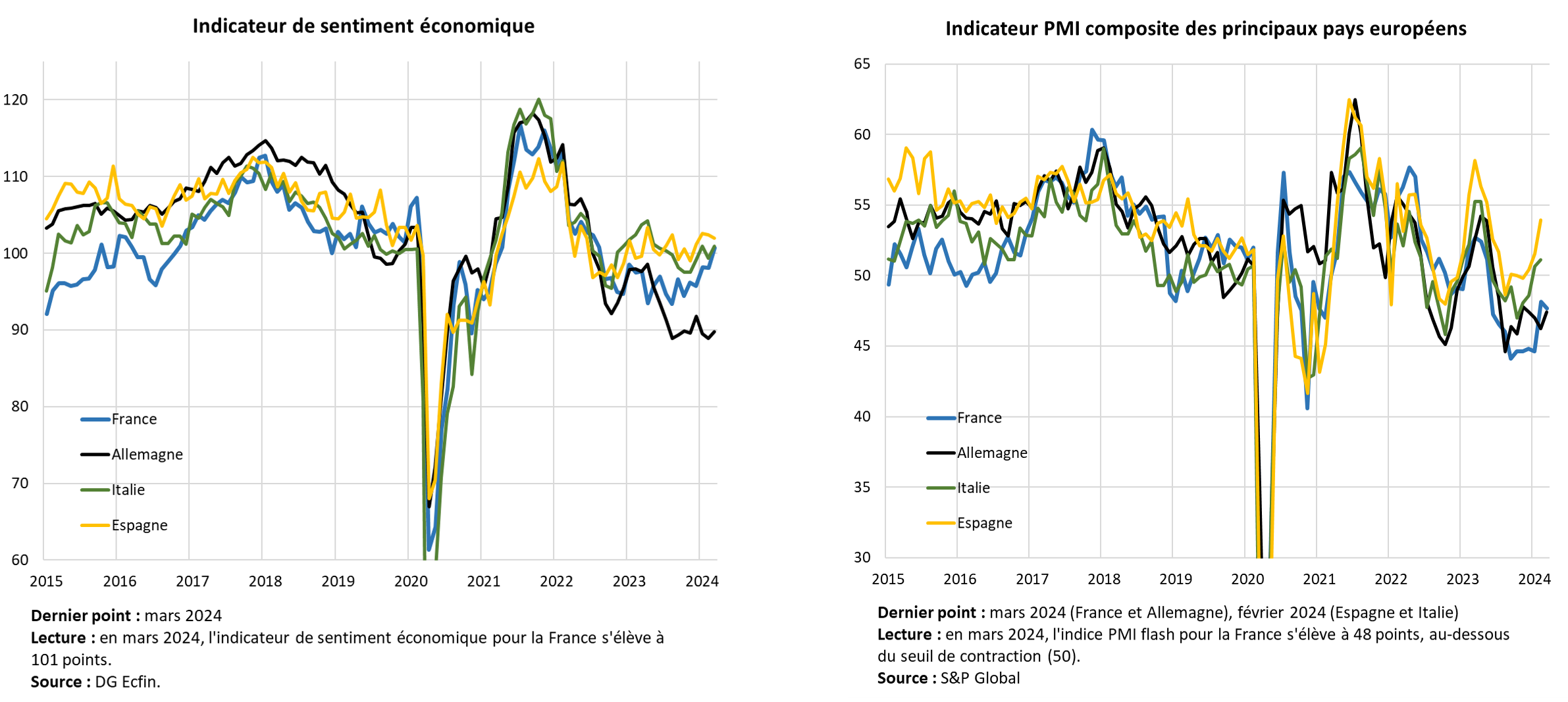

Cette divergence de diagnostic se vérifie également en comparaison internationale. D’après les enquêtes de conjoncture européennes harmonisées de la DG Ecfin, dont l’Insee assure la collecte pour la France, la France est en effet dans une situation un peu moins favorable qu’en Italie ou en Espagne mais bien meilleure qu’en Allemagne. À l’inverse, les PMI indiquent que la France semble décrocher et se trouverait dans une situation aussi dégradée qu’en Allemagne (Figure 2).

Pour l’année 2023, la confrontation des données d’enquêtes avec les estimations des comptes nationaux semblent confirmer le diagnostic issu des enquêtes de l’Insee et de la Commission européenne. Elles invalident donc plutôt le message des PMI. La France a ainsi connu une croissance modeste mais positive en 2023, plus favorable qu’en Allemagne (où le PIB s’est replié) et comparable à l’Italie.

Il importe de comprendre l’origine de cette divergence entre enquêtes car certains prévisionnistes, notamment ceux de la Banque Centrale Européenne, mobilisent fortement les PMI pour asseoir leur diagnostic conjoncturel (cf. BCE, 2024 et Commission européenne, 2017). Pour mieux comprendre, il convient de s’intéresser à la construction de ces différents indicateurs, qui partagent de prime abord de nombreuses similarités.

Figure 2 – Comparaison européenne des indicateurs de sentiment économique et du PMI composite

Des enquêtes d’opinion pour prendre le pouls de l’économie

Les indicateurs de climat des affaires et l’indice des directeurs d’achat sont issus d’enquêtes auprès de chefs d’entreprise. Ces dernières sont menées tous les mois et recueillent l’opinion des entrepreneurs sur différentes facettes de leur activité. Ces réponses permettent de dégager une vue d’ensemble de la situation économique du pays et de ses perspectives. Les entreprises sont notamment interrogées sur les évolutions récentes et à venir de leurs ventes ou de leur production, de leurs effectifs ou bien encore de leurs prix.

Ces enquêtes s’intéressent à différents secteurs d’activité : l’industrie, le bâtiment, les services ou bien encore le commerce. Si chacun de ces secteurs possède ses caractéristiques propres (la production industrielle n’obéit pas aux mêmes impératifs que la vente au détail), elles sont construites de la même façon, ce qui permet de comparer ou d’agréger les résultats de différents secteurs.

L’information collectée y est principalement qualitative. En effet, ces enquêtes ne recueillent pas directement une information quantitative précise, en particulier concernant les questions prospectives, mais plutôt une opinion. Ainsi, pour la plupart des questions, pour les enquêtes PMI comme pour les enquêtes Insee, seules trois modalités de réponses sont proposées : « en hausse », « stable » ou « en baisse » (Figure 3). Les enquêtes de la Banque de France autorisent sept niveaux de réponse (stabilité et trois degrés d’intensité à la hausse ou à la baisse). Cette approche permet de dégager rapidement une information sur l’évolution de l’activité tout en limitant la charge de réponse des chefs d’entreprise.

Figure 3 – Exemple de question posée dans une enquête de conjoncture

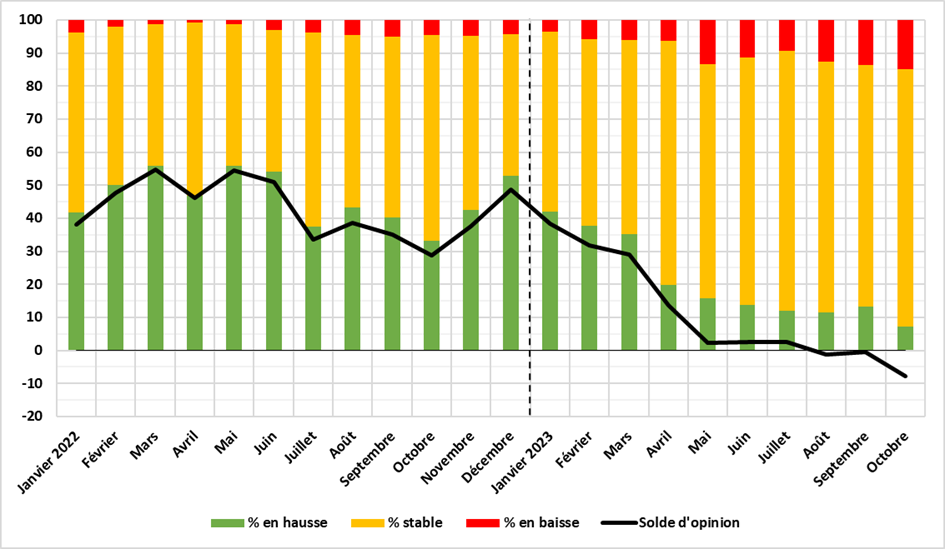

Les réponses aux questions posées sont agrégées et présentées sous la forme de soldes d’opinion. Pour l’Insee, ces soldes correspondent, pour chaque question, à la différence entre la proportion d’entreprises ayant répondu « en hausse » et celles ayant répondu « en baisse » (Figure 4), ce qui en facilite l’interprétation. Les soldes de l’Insee sont ainsi, par construction, compris entre -100 et +100, mais leur niveau n’est pas directement interprétable. S&P construit quant à lui ses soldes comme la somme de la part d’entreprises ayant répondu « en hausse » et de la moitié de la part d’entreprise ayant répondu « stable », ce qui donne des soldes compris entre 0 et 100. Pour la Banque de France, le solde est construit en pondérant les réponses pour tenir compte de l’intensité de la hausse (ou de la baisse) déclarée. Cette différence est cependant secondaire, dans la mesure où c’est bien la même information qui est synthétisée[2], avec seulement une gradation un peu plus fine pour la Banque de France.

En pratique, c’est surtout l’évolution des soldes dans le temps qui informe sur les dynamiques économiques en cours. Ces derniers peuvent aussi être mis en perspective avec leur niveau moyen de longue période, pour juger de l’opinion des chefs d’entreprises par rapport à un niveau de référence correspondant à la situation moyenne historique.

Figure 4 – Solde d’opinion brut sur les prix prévus dans l’industrie manufacturière de janvier 2022 à octobre 2023 et parts de réponses pour chaque modalité (%)

Les informations contenues dans les différents soldes d’opinion principaux de chaque enquête sont ensuite résumées tous les mois sous forme d’un indicateur synthétique : le climat des affaires pour l’Insee ou l’indice PMI des directeurs d’achat pour S&P. Ces indicateurs apparaissent bien corrélés avec la croissance de l’activité. De plus, pour évaluer la santé du marché du travail, l’Insee construit également un climat de l’emploi à partir des soldes d’opinion relatifs à l’évolution récente et à venir des effectifs salariés dans les différents secteurs enquêtés.

L’Insee interroge 15 fois plus d’entreprises que S&P

Malgré de nombreuses similitudes, des différences existent dans la construction de ces enquêtes et des indicateurs, avec de potentiels impacts sur les résultats.

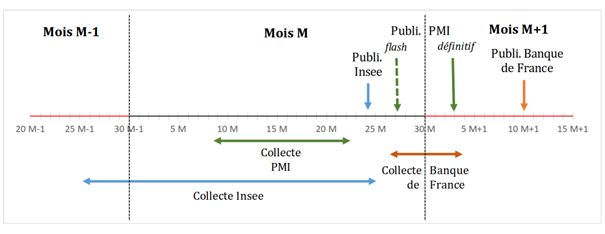

En premier lieu, la méthode et le calendrier de collecte varient entre les institutions (Figure 5). Si l’Insee et S&P ont principalement recours à des questionnaires en ligne (moins de 4 % de questionnaires papier à l’Insee), la Banque de France collecte ses réponses par entretiens téléphoniques. Les questions posées sont en outre légèrement différentes : les PMI et la Banque de France interrogent les entreprises sur l’évolution de l’activité au cours du dernier ou du prochain mois, alors que l’Insee les interroge sur l’évolution sur trois mois (passés et à venir).

Figure 5 – Comparaison des calendriers de collecte

En outre, la méthodologie de calcul des indicateurs peut aussi entrer en jeu. En particulier, les indices des directeurs d’achat sont calculés de façon déterministe comme des moyennes pondérées de différents soldes d’opinion[3]. Les indices de l’Insee et de la Banque de France reposent sur des méthodes statistiques plus sophistiquées, respectivement une analyse factorielle et une analyse en composantes principales, qui permettent d’extraire la « tendance commune » des réponses aux différentes questions posées.

Mais c’est surtout la taille des échantillons qui distingue les enquêtes PMI d’une part et les enquêtes Insee et Banque de France d’autre part. L’Insee interroge entre 15 000 et 20 000 entreprises par mois, tandis que S&P en interroge moins de 1 000 (autour de 400 dans les services et l’industrie et 150 dans le bâtiment, d’après les publications mensuelles de S&P). De son côté, la Banque de France en interroge environ 8 500 tous les mois. L’adhésion au panel PMI est volontaire et permet d’accéder à des résultats détaillés de l’enquête ; la Banque de France s’appuie sur son réseau pour collecter auprès des entreprises les réponses à ses enquêtes. Les enquêtes de l’Insee sont les seules à être reconnues d’intérêt général par le Conseil national de l’information statistique et à être obligatoires.

Un échantillon plus important permet notamment de suivre de façon plus fine les différents secteurs d’activité. En général les différents segments de l’activité évoluent de concert : d’une part, tous les secteurs sont exposés à des facteurs communs (taux d’intérêt, consommation des ménages, situation des partenaires commerciaux, cycle d’investissement) ; d’autre part, ils sont interdépendants entre eux, une grande partie des échanges se faisant entre entreprises dans le cadre de relations clients-fournisseurs.

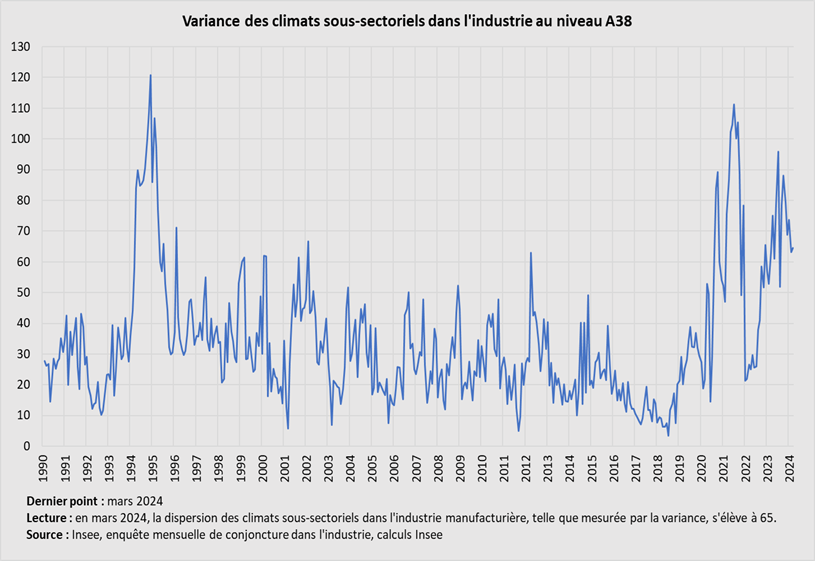

Toutefois, comme le montre un récent éclairage de la Note de Conjoncture (Insee, mars 2024), la période récente se caractérise par une dispersion très marquée des situations conjoncturelles des différents secteurs d’activité, en particulier dans l’industrie (Figure 6). Une telle dispersion n’avait pas été observée depuis 1995. Certains secteurs sont très déprimés et d’autres très optimistes. Il est donc nécessaire de suivre suffisamment de secteurs pour obtenir une image d’ensemble cohérente de la situation conjoncturelle de l’industrie. À ce titre, la taille de l’échantillon devient cruciale : plus la granularité est fine et plus l’échantillon doit être important. Grâce à leur couverture large, les enquêtes Insee et Banque de France captent cette hétérogénéité et rendent compte d’une situation moyenne hésitante, mais pas catastrophique, alors que l’indice PMI est tombé fin 2023 à des niveaux comparables à celui de fin 2012 en pleine crise des dettes souveraines.

Figure 6 – Dispersion des indicateurs de climat des affaires dans l’industrie

Mots-clés : Enquêtes – Statistique – Conjoncture

Bibliographie :

- Banque de France, Méthodologie de l’enquête mensuelle de conjoncture (2018)

- Banque centrale européenne, 2024, Is the PMI a reliable indicator for nowcasting euro area real GDP?, ECB Economic Bulletin, Issue 1/2024.

- Commission européenne, Guide utilisateur du Programme commun harmonisé des enquêtes de conjoncture, janvier 2023 (en anglais)

- Commision européenne, 2017, ESI and other BCS indicators vs PMI—Properties and empirical performance, special topic. In: European business cycle indicators 2nd quarter 2017, European Economy Technical Paper 017, July, 18–26.

- IHS Markit, An introduction to the PMI surveys (2017)

- Insee, publications mensuelles de la collection Informations rapides: https://www.insee.fr/fr/recherche/recherche-statistiques?q=enqu%C3%AAtes&debut=0&theme=30&collection=5&conjoncture=4+10+14+16+15

- Insee, rubrique Sources :

- Enquête mensuelle de conjoncture dans l’industrie

- Enquête mensuelle de conjoncture dans l’industrie du bâtiment

- Enquête mensuelle de conjoncture dans la promotion immobilière

- Enquête mensuelle de conjoncture dans les travaux publics

- Enquête mensuelle de conjoncture dans les services

- Enquête mensuelle de conjoncture dans le commerce de détail et le commerce et la réparation automobiles

- Enquête bimestrielle de conjoncture dans le commerce de gros

- Insee, Enquêtes de conjoncture auprès des entreprises – Tous secteurs. La méthode en bref (2021)

- Roucher & T. Rioust de Largentaye, Comment traduire les climats des affaires en termes de croissance ?, Trésor-Éco n°151 (août 2015)

- Phung, Guide pratique des enquêtes de conjoncture & protocole de prévision en temps réel, Document de travail de la Direction Générale du Trésor 2023/02, octobre 2023

- Insee, Le redécollage de l’aéronautique et la déprime des industries énergo-intensives expliquent la divergence exceptionnelle des situations conjoncturelles au sein de l’industrie, Note de Conjoncture, mars 2024

[1]https://op.europa.eu/fr/web/who-is-who/organization/-/organization/ECFIN

[2] En particulier, le solde S&P correspond à 50 + (solde Insee)/2.

[3] Les pondérations suivantes sont appliquées : nouvelles commandes (30 %), production (25 %), emploi (20 %), délais de livraison des fournisseurs (15 %), stocks des achats (10 %).

- Les enquêtes de conjoncture se valent-elles toutes ? - 3 octobre 2024

Commentaires récents