La démocratisation de l’accès au numérique a permis l’essor de nouveaux acteurs dans de nombreux secteurs de l’économie : les plateformes d’intermédiation. Ces dernières sont aujourd’hui au cœur de nombreux débats.

Le plus médiatisé d’entre eux est sans doute le récent mouvement d’ubérisation de la société par lequel un acteur, le plus souvent une plateforme, remet en cause le modèle économique d’une activité en proposant le même service à des prix moindres, réalisé par des indépendants plutôt que des salariés[1]. Au-delà du cas emblématique de la start-up Uber bousculant les chauffeurs de taxi, de nombreuses activités sont aujourd’hui concernées, allant des hôteliers (Airbnb), aux métiers juridiques (Weclaim, Legalstart) en passant par les restaurateurs (VizEat), les métiers du bâtiment (Hellocasa) ou encore les libraires avec l’arrivée des plateformes d’autoédition numérique (Amazon ou Kindle entre autres).

La popularisation de ce débat permet une prise de conscience collective sur la nécessité de s’interroger quant à la place des technologies dans notre société ainsi que ses nombreuses conséquences en termes de croissance, d’emploi mais aussi de précarité. D’autre part, avec le développement des plateformes sont également apparues de nouvelles pratiques commerciales affectant les relations entre la plateforme et ses utilisateurs, comme les vendeurs. Ces pratiques peuvent avoir des effets anticoncurrentiels qui ont fait l’objet d’enquêtes des autorités de concurrence (nationales essentiellement, même si la Commission européenne s’y intéresse également).

Dans le cas du secteur de l’hôtellerie, beaucoup de craintes se sont formées à l’égard d’Airbnb, proposant sur sa plateforme 1,5 millions[2] de lits chez des particuliers. Il ne faut pas néanmoins occulter l’impact d’autres types de plateformes présentes sur ce marché, comme les agences de voyage en ligne et parmi elles, Booking.com, premier site de voyage en ligne visité[3] en France en 2019.

Les agences de voyage en ligne représentent aujourd’hui un canal de vente incontournable, si bien qu’en Europe, les réservations en ligne représentent en moyenne un tiers du chiffre d’affaires des hôteliers et 70 % d’entre elles sont effectuées via une agence de voyage en ligne[4]. À la différence d’une vente sur son site internet propre, ce canal est coûteux pour l’hôtelier : chaque transaction réalisée par l’intermédiaire de la plateforme fait l’objet d’une commission de l’ordre de 15 à 20 % selon la plateforme considérée.[5]

Durant 2015, Booking.com et Expedia, deux agences de voyage en ligne ont été au cœur de plusieurs cas de concurrence, principalement en Europe[6] (France[7], Allemagne[8], Italie[9] et Suède[10]), dans lesquels il leur était reproché des clauses contractuelles trop exigeantes à l’égard des hôteliers proposant leurs chambres sur leur plateforme. Plus précisément, ces agences contraignaient les hôteliers à fixer sur la plateforme le prix le plus compétitif du marché en ligne. Les hôteliers se sont plaints de ce type de clauses, qui les empêchaient de différencier les tarifs de leurs canaux de vente en ligne proportionnellement au coût de chacun. Une crainte supplémentaire des instances de régulation était la dérive inflationniste des commissions fixées par les plateformes et, in fine, celle des prix payés par les consommateurs.

Si depuis l’été 2015, en France, la loi pour la croissance, l’activité et l’égalité des chances économiques (dite « loi Macron[11] ») interdit les clauses de parité entre tous les canaux de vente en ligne des hôteliers, des clauses de parités partielles entre une plateforme et le site de vente direct d’un hôtelier restent autorisées et font toujours l’objet de débats dans d’autres pays. Pour preuve, il y a quelques semaines encore la Cour d’appel de Düsseldorf a annulé la décision de l’Office fédéral allemand de lutte contre les cartels les interdisant.

La diversité des jugements est représentative de l’absence d’un consensus clair parmi les économistes quant à la nocivité des différents types de clauses, qui relève à la fois de la définition du marché retenu – les différents canaux de vente d’un hôtelier sont-ils concurrents ? – mais pose également la question du rapport de force entre les hôteliers et les plateformes de vente en ligne : en raison de la visibilité qu’elles octroient, les plateformes sont-elles trop puissantes ?

Dans un article[12] récent, des chercheurs du Centre de Recherche en Economie et Statistique (CREST) et des professeurs de l’ENSAE Paris et de l’université de Bergen (UiB) apportent des éléments de réponses à partir de données de vente d’hôtels d’une chaîne scandinave. À partir d’une situation initiale où l’hôtelier vend en ligne sur trois canaux – son site internet propre et deux agences de vente en ligne (Booking.com et Expedia) -, la question est de savoir ce que perd l’hôtelier en terme de parts de marchés en se privant volontairement d’une plateforme.

Intuitivement deux cas polaires sont susceptibles de se produire. D’abord, dans la meilleure des situations pour l’hôtelier, ce dernier n’y perd rien : les clients sont si fidèles à l’hôtel que s’ils ne le trouvent plus sur une plateforme ils changent simplement de canal de réservation et en choisissent un autre sur lequel l’hôtel est présent pour réserver, par exemple son site internet propre. Il s’agit d’une situation de force pour l’hôtelier qui, face à des clauses tarifaires ou des commissions trop exigeantes de la part des plateformes, pourrait menacer de manière crédible de s’en dé-lister.

Par opposition, la situation la plus critique pour l’hôtelier serait le cas où, en arrêtant de se référencer sur une plateforme il perdrait la totalité de la demande associée. Cela se produit notamment lorsque les consommateurs sont plutôt fidèles à une agence de vente en ligne : ils commencent par chercher un hôtel sur celle-ci et s’ils ne voient pas cet hôtel, qui aurait arrêté de s’y lister, en concluent qu’il n’existe pas. Dans ce cas la totalité des consommateurs se reporte sur des hôtels concurrents. Le poids de l’hôtelier face à l’agence de voyage en ligne est alors réduit. Ce dernier est contraint d’accepter les exigences contractuelles de la plateforme s’il souhaite conserver la demande qui s’adresse à lui sur ce canal.

La réalité se situe bien sûr entre ces deux cas polaires. La question de l’article est de savoir à quel niveau précisément. Sa détermination repose sur l’estimation de ratios de diversion définis comme la part de la demande d’un canal de vente (a) qui se reporte sur un canal de vente (b) lorsque l’hôtel se prive du canal de vente (a).

Formellement, en notant ![]() la part de marché estimée du canal (b) après privation de (a) et

la part de marché estimée du canal (b) après privation de (a) et ![]() la part de marché d’un canal durant la situation initiale, le ratio de diversion de (a) vers (b) noté

la part de marché d’un canal durant la situation initiale, le ratio de diversion de (a) vers (b) noté ![]() est :

est :

La difficulté de l’exercice tient au fait qu’il n’est pas possible d’observer simultanément la part de marché du canal (b) avec et sans la présence du canal (a). Il convient donc de modéliser le comportement des consommateurs et des entreprises dans ces deux configurations. Tout d’abord, la demande des consommateurs est estimée à partir des caractéristiques de leurs réservations et des parts de marché associées à chaque hôtel sur chaque canal de vente en ligne. Ensuite, la structure de coûts des hôteliers sur chacun des canaux est déterminée[13]. Finalement la prise de décision de l’hôtelier de se dé-lister d’une plateforme est simulée, de nouvelles parts de marché sont estimées à coûts des hôteliers constants et préférences des consommateurs inchangées, tout en permettant aux hôteliers d’adapter leur prix à la situation. Les ratios de diversion de la plateforme dé-listée vers la plateforme concurrente, vers le site propre de l’hôtelier et vers les hôtels concurrents sont alors estimés.

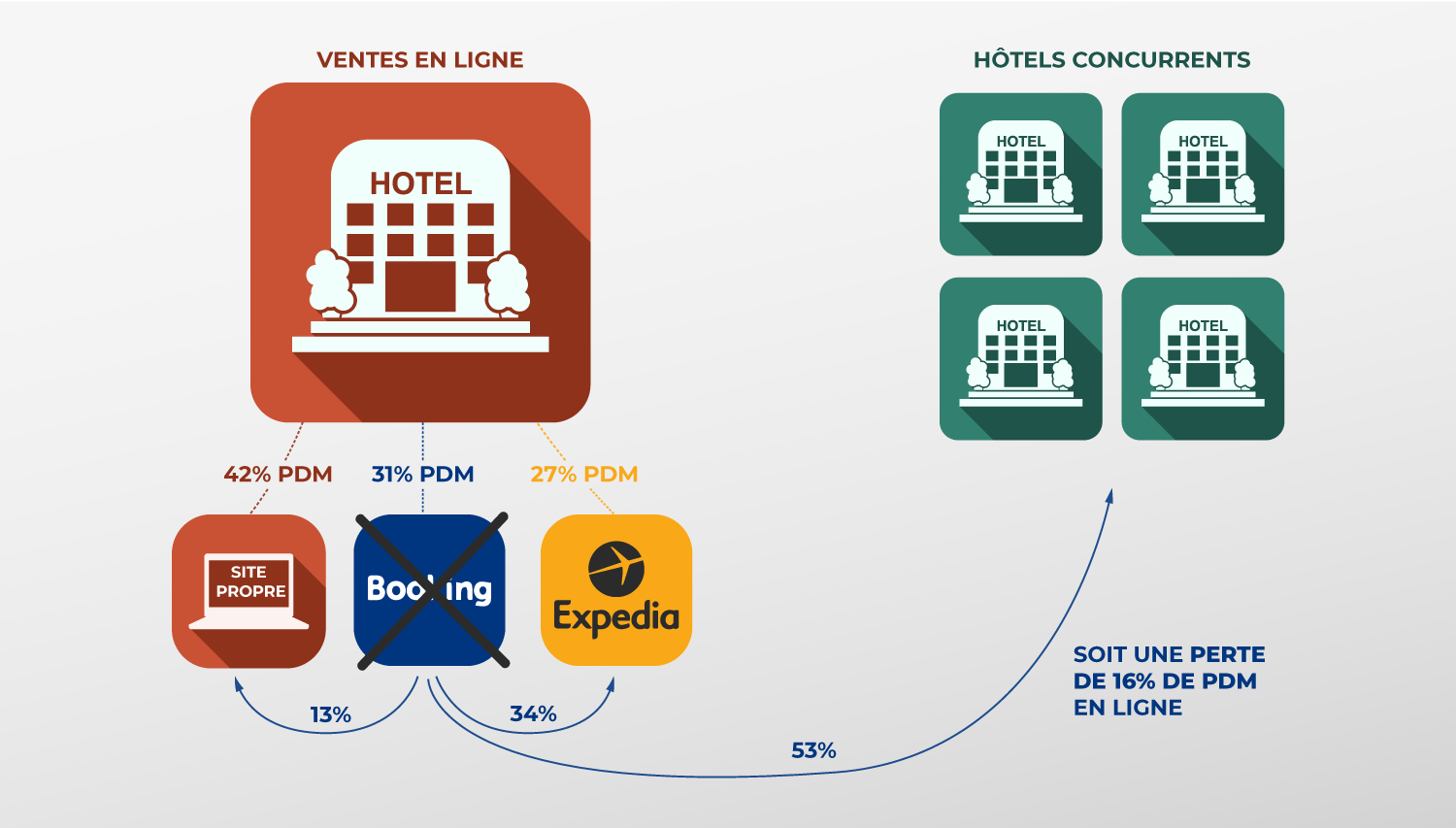

Les résultats montrent que lorsqu’un hôtelier décide de se retirer de Booking.com, 53% des consommateurs qui réservaient dans cet hôtel via cette plateforme se tournent vers un hôtel concurrent présent sur Booking.com. Cela génère une perte totale pour l’hôtelier de 16% de ses parts de marché. La proportion restante des consommateurs de Booking.com (47%) reste fidèle à l’hôtel. Parmi ces derniers, une majorité (34%) se reporte sur Expedia tandis que 13% se tournent vers le site propre de l’hôtel.

Un exercice identique simulant le retrait d’Expedia plutôt que de Booking.com donne des résultats similaires, à ceci près que les pertes globales pour l’hôtelier sont légèrement plus faibles, de l’ordre de 11 %. Cela s’explique potentiellement par le fait que pour ce dernier, se priver d’un canal est plus coûteux lorsqu’il représente initialement une plus grande part de marché. En l’occurrence, sur les données utilisées, Booking.com représentait 31 % des parts de marché en ligne contre 27 % pour Expedia.

Ces résultats soulignent que se priver d’un canal peut se révéler coûteux pour un hôtelier et donc ne pas représenter une menace crédible face à des clauses contractuelles trop exigeantes. Les auteurs soulignent l’importance de réguler le secteur tant du côté des indépendants (Airbnb) que du côté des agences de voyages en ligne (Booking.com, Expedia, etc.).

Néanmoins, au-delà des estimations, la réalité montre que les plateformes ne sont pas pour autant toutes puissantes. En plus de l’évaluation du rapport de force entre acteurs du secteur hôtelier, l’article statue sur la qualité des estimations économétriques réalisées en comparant les prédictions des simulations à une situation qui s’est réellement produite en Norvège pour les hôtels étudiés. Au cours de l’année 2012, plusieurs grandes chaînes hôtelières actives en Norvège ont décidé de ne pas renouveler leurs accords avec Expedia à la suite de différends sur les questions de la parité des taux et des frais de commission. Fin 2013, certaines de ces chaînes ont signé de nouveaux contrats avec Expedia et ont de nouveau référencé leurs hôtels sur les différentes plateformes de la marque. Nordic Choice (la plus grande chaîne de Scandinavie avec plus de 160 hôtels) a indiqué qu’Expedia avait accepté de réduire son taux de commission et ses exigences en termes de parité[14].

La diversité des décisions prises par les autorités de concurrence reflète donc autant les difficultés à modéliser et estimer les pouvoirs de marché des plateformes dans ce secteur que les différences de structure économique des industries hôtelières selon les pays. En France, par exemple, ce secteur compte un acteur principal et une multitude d’indépendants avec un pouvoir de négociation bien moindre vis-à-vis des plateformes.

Mots-clés : vente en ligne – plateforme – concurrence – hôtellerie

[1] Définition – Larousse

[2] uberisation.org – cartographie des secteurs ubérisés

[3] Statista.com

[4] Cabinet Phocuswright – Estimations pour l’année 2015

[5] Amenitiz.io – Guide sur les commissions prélevées par les OTA

[6] Report on the monitoring exercise carried out in the online hotel booking sector by EU competition authorities in 2016 – DG Competition

[7] Décision 15-D-06 du 21 avril 2015 sur les pratiques mises en œuvre par les sociétés Booking.com B.V., Booking.com France SAS et Booking.com Customer Service France SAS

[8] Bundeskartellamt – Décision n° B9-121-13 du 22 décembre 2015

[9] Autorità Garante della Concorrenza e del Mercato – Décision du 21 avril 2015

[10] Konkurrensverket – Décision n°596/2013 du 26 avril 2015

[11] Loi n° 2015-990 du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques.

[12] Substitution Between Online Distribution Channels: Evidence from the Oslo Hotel Market, A. Cazaubiel, M. Cure, B.O. Johansen & T. Vergé – mimeo, 2019.

[13] Compte tenu des parts de marché et prix observés, la maximisation du profit permet de déterminer le coût marginal supporté par l’hôtel sur chacun de ses canaux de vente.

[14] Newsinenglish.no – Hotel chains cut new deals with online giant

Hotelsnewsnow.no – Scandinavian operators pull rooms from Expedia

Surtout ne pas considerer les benefices pour les consommateurs, pardon, les usagers.