Cet article compare l’évolution des inégalités avant et après impôts en France et aux États-Unis depuis 1990, à partir d’estimations issues de Bozio, Garbinti, Goupille-Lebert, Guillot et Piketty (2018). En France, les inégalités sont moins élevées qu’aux Etats-Unis, que ce soit avant ou après impôts. Ce travail souligne et quantifie l’importance des impôts et des transferts comme instrument de réduction des inégalités. En particulier, il met en lumière que le plus faible niveau d’inégalités après impôts observé en France relativement aux États-Unis s’explique principalement par le fait que les inégalités avant impôts y sont déjà relativement plus faibles. Nous soulignons ainsi à quel point les politiques affectant les inégalités avant impôts (accès et financement du système de santé, d’éducation, négociation salariale, …) jouent un rôle primordial dans la lutte contre les inégalités.

Avec l’augmentation des inégalités de revenu au sein d’un très grand nombre de pays, les systèmes fiscaux et sociaux nationaux jouent un rôle majeur dans les évolutions des inégalités. Dans ce contexte, il est fondamental de se donner les moyens de quantifier l’ampleur de la redistribution opérée par les prélèvements obligatoires et la dépense publique. En combinant les données fiscales, les comptes nationaux et les données d’enquêtes, nous analysons de façon systématique l’évolution des inégalités de revenus avant et après redistribution au cours de la période 1990-2018, en prenant en compte pour la première fois l’ensemble des impôts, cotisations et transferts.

Nous comparons nos résultats avec ceux d’une étude réalisée avec une méthodologie similaire pour les États-Unis (Piketty, Saez et Zucman, 2018) avant de proposer pour la France une analyse plus détaillée de la manière dont les prélèvements obligatoires et les transferts sociaux ont contribué à réduire les inégalités depuis les années 1990.

L’évolution des inégalités avant et après redistribution

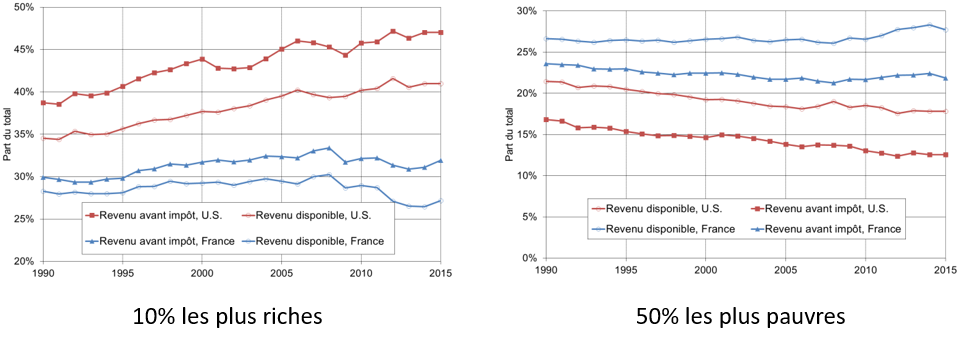

La figure 1 met en perspective l’évolution des inégalités de revenus avant et après impôts aux États-Unis et en France sur la période 1990-2018[1]. Deux indicateurs d’inégalités y sont reportés : la part du revenu total (avant ou après impôt) possédée par les 10 % des individus les plus riches (panel de gauche) et celle possédée par les 50 % les plus pauvres (panel de droite). Plusieurs faits émergent des graphiques.

FIGURE 1

En premier lieu, les inégalités de revenu avant impôts et transferts ont augmenté depuis les années 1990 dans les deux pays, même si l’augmentation est beaucoup plus forte aux États-Unis. La part des revenus des 10 % des Français les plus riches a ainsi augmenté de 7 % environ (de 30 % à 32 %), alors que celle des 50% les plus modestes a diminué de 8% (de 24 % à 22 %). Aux États-Unis, l’augmentation des inégalités avant impôts et transferts a été bien plus prononcée : la part des 50 % les plus pauvres a décru de 26 % (de 17 % à 12,5 %) alors que celle des 10 % les plus riches a augmenté de 20,5 %. Deuxièmement, les inégalités de revenu après impôt sont plus faibles que celles des revenus avant impôt, témoignant de l’impact qu’a le système social et fiscal sur la distribution des revenus. Dans les deux pays, la part de revenus disponibles[2] possédée par les 50 % les plus pauvres est supérieure à celle avant impôts et transferts alors qu’elle y est inférieure pour les 10 % les plus riches. Enfin, les prélèvements et les transferts ont totalement absorbé l’augmentation des inégalités avant impôts et transferts en France, conduisant à la stabilité des inégalités de revenu disponible. Ce n’est pas le cas aux États-Unis où les inégalités de revenu disponible ont été fortement croissantes. Ceci ne signifie pas pour autant que le système socio-fiscal aux États-Unis redistribue moins que le système français car les inégalités y sont initialement bien plus élevées. Pour comparer les deux pays, il est nécessaire de quantifier la baisse des inégalités opérée par chacun des deux systèmes.

Quantifier l’ampleur de la redistribution

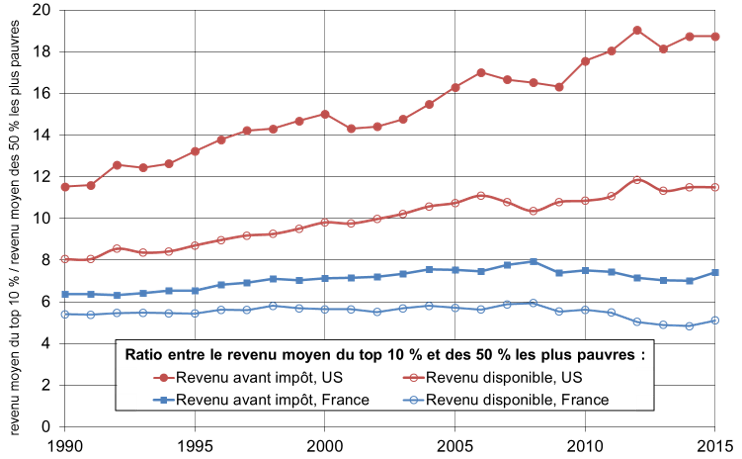

Pour mesurer la réduction des inégalités induite par la redistribution secondaire[3], nous utilisons un indicateur permettant de comparer le rôle des systèmes fiscaux entre pays et d’étudier leur évolution dans le temps. En divisant le revenu moyen des 10 % les plus riches par celui des 50% les plus pauvres, nous obtenons une mesure transparente et aisément compréhensible. Par exemple, un ratio égal à 10 signifie qu’en moyenne les 10 % les plus riches gagnent 10 fois plus que les 50 % les plus pauvres. Comme le montre la figure 2, ce ratio calculé à partir des revenus avant taxation et avant transferts a augmenté aux États-Unis comme en France sur la période 1990-2018.

FIGURE 2

En moyenne sur l’ensemble de la période 1990-2018, le revenu avant impôts et transferts des 10% les plus riches équivaut à 7,1 fois celui des 50 % des plus pauvres en France. Pour le revenu disponible, ce rapport est de 5,5 et diminue donc de 23 %. Selon cet indicateur, la redistribution secondaire a donc contribué à diminuer les inégalités de 23 % en moyenne sur la période 1990-2018. Cet effet vient en grande partie d’une réduction des inégalités opérée sur le bas de la distribution des revenus. En outre, le rôle redistributif du système socio-fiscal français a été croissant depuis 1990 : la baisse des inégalités est ainsi passée de 17 % durant la décennie 1990-99 à 30 % en 2010-18, soit une hausse de plus 75 %.

Le même calcul effectué pour les États-Unis permet de conclure que la redistribution secondaire y a diminué les inégalités de 34 % en moyenne sur la période. Cet indicateur de redistribution a augmenté, comme en France, passant de 33 % en 1990-99 à 38 % en 2010-18. Le système fiscal et social a donc opéré une baisse des inégalités plus importante aux États- Unis qu’en France, même si le système fiscal français s’est renforcé plus fortement qu’aux États-Unis. De façon frappante la plus faible inégalité des revenus disponibles en France par rapport aux États-Unis ne s’explique donc pas par une plus forte redistribution secondaire, mais par une plus faible inégalité avant impôts et transferts. Ce résultat souligne ainsi, qu’outre la politique fiscale et les transferts monétaires directs, de nombreux leviers d’action sont susceptibles de contribuer à réduire les inégalités : accès et financement des systèmes de santé et d’éducation, pouvoir de négociation des syndicats par exemple, mais aussi fiscalité dissuasive sur les très hauts revenus ou imposition des successions et patrimoines.

Nos résultats montrent que la redistribution primaire peut jouer en pratique un rôle plus important que la redistribution secondaire, dans le sens où c’est la première (et non la seconde) qui explique l’essentiel de l’écart entre la France et les États-Unis.

L’évolution de la redistribution en France de 1990 à 2018

Le système social et fiscal français opère une redistribution des revenus avant impôts selon deux grands types de politiques. La première est constituée de l’ensemble des prélèvements obligatoires que sont les cotisations sociales, les impôts directs et indirects. Les prestations familiales et logement et les minima sociaux (principalement RSA et allocation de solidarité aux personnes âgées) forment le second pilier du système. Afin de décrire le profil redistributif du système fiscal français, nous classons les individus en fonction de leur revenu individuel avant impôt et calculons le taux global d’imposition au sein de différents groupes de revenus, allant des 10% des personnes avec les revenus les plus faibles aux 0,01% des individus les plus aisés.

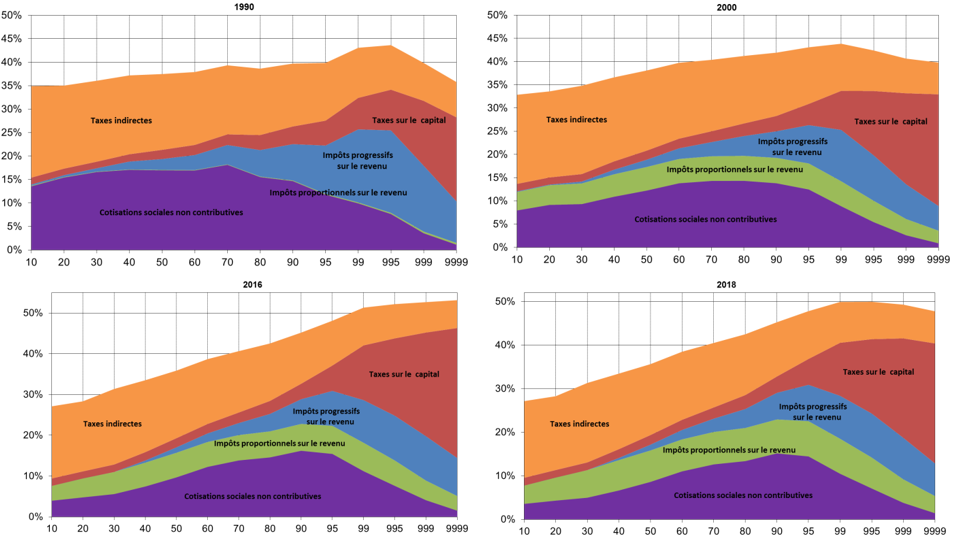

L’augmentation de la progressivité jusqu’en 2016

La figure 3 présente les taux globaux de taxation en fonction du groupe de revenus avant impôt pour la France en 1990, 2010, 2016 et 2018. Le taux de taxation est faiblement croissant avec le revenu jusqu’au 0,5 % les plus riches pour lesquels il atteint son maximum, avant de décroître. Derrière cette observation générale se cachent de fortes évolutions. Le taux effectif de taxation des 50 % des Français les plus modestes a tout d’abord diminué en prenant un profil de plus en plus progressif. Cette augmentation de la progressivité des prélèvements obligatoires pour ces individus aux plus bas revenus est principalement due aux différentes politiques de réduction de cotisations sociales sur les bas salaires mises en place à partir de 1993. L’autre évolution majeure concerne le taux d’imposition des 10 % les plus riches qui, après avoir crû de 1990 à 2013, est resté relativement constant jusqu’en 2017, et a décrû en 2018. L’augmentation a été particulièrement forte en 2012 et 2013 sous l’effet des politiques mises en place sous François Hollande. En particulier, l’intégration de certains revenus du capital au barème de l’impôt sur le revenu à partir de 2012 (impôt 2013) ainsi que la création d’une nouvelle tranche d’impôt sur le revenu à 45% ont contribué à faire passer le taux d’imposition des 10 % les plus riches à un niveau proche de 50% et à supprimer la régressivité du taux d’imposition pour les 1 % les plus riches. Les politiques développées sous Emmanuel Macron depuis 2017, en particulier les réformes de l’impôt sur la fortune et celles de la taxation du capital, ont au contraire réintroduit cette régressivité au sommet de la distribution.

FIGURE 3

Les taxes indirectes et les cotisations sociales constituent les grandes forces régressives

La décomposition du taux global de taxation en différentes catégories d’impôts permet de décrire plus précisément la structure des prélèvements obligatoires par niveau de revenu ainsi que les évolutions de cette dernière. Le système fiscal français se caractérise d’abord par l’importance du poids des taxes indirectes et des cotisations sociales non contributives (dont les taux généralement uniformes et donc non progressifs) dans les prélèvements obligatoires. Ces dispositifs fiscaux sont fortement régressifs. En effet, les ménages les plus modestes paient un taux effectif de taxes indirectes supérieur aux plus riches car ils consomment une plus grande part de leur revenu. La régressivité des cotisations sociales non contributives tient principalement au fait que les revenus du capital, par définition principalement présents chez les plus riches, y sont soumis à un taux plus faible que ceux du travail.

Les taxes sur le capital et l’impôt sur le revenu sont les principaux vecteurs de la progressivité des prélèvements obligatoires. Néanmoins, l’impôt sur le revenu devient régressif à partir d’un certain niveau de revenu[4], qui est bien plus élevé en 2018 qu’en 1990. De plus, l’introduction de la Contribution Sociale Généralisée (CSG) en 1991 ouvre la voie vers un impôt sur le revenu proportionnel en France. La montée en puissance de la CSG depuis 1991, jusqu’à la récente augmentation dans le cadre du Projet de loi de finances 2018, vient contrecarrer la baisse des recettes fiscales de l’impôt sur le revenu tout en faisant porter l’effort sur l’ensemble des revenus et des individus de manière quasi-uniforme.

Faible poids des prestations monétaires relativement aux transferts en nature

En plus des prélèvements obligatoires, la redistribution fiscale s’appuie sur un ensemble de transferts sociaux. Ces transferts représentent environ 4 % du revenu national et donc une très faible part des prélèvements obligatoires (de l’ordre de 40 % du revenu national pour les taxes hors cotisations sociales contributives). Ils se décomposent en trois grandes catégories : les prestations sociales (dont les minima sociaux), les prestations dédiées au soutien des familles avec enfants (telles que les allocations familiales) ainsi que les allocations logement. Les prestations sociales ont contribué à la réduction des inégalités de manière relativement stable depuis les années 1990. Elles sont avant tout perçues par les 50 % des individus les plus pauvres, dont elles représentent environ 7 % du revenu national moyen. Les 40 % suivants dans la pyramide des revenus disposent de 3,5 % du revenu national moyen sous forme de prestations, un chiffre qui tombe à 2,5 % pour les 10 % les plus riches. Le principal vecteur de la progressivité des transferts vient des allocations logements et des prestations sociales, dont l’attribution se fait sous condition de revenu. Les prestations familiales sont réparties de manière plus uniforme selon le revenu.

Vers une mesure de la redistribution primaire ?

Comme le montre la comparaison entre la France et les États-Unis, le niveau d’inégalités avant impôts et transferts explique en grande partie les différences d’inégalité de revenu disponible. La question fondamentale est alors de comprendre les facteurs et les politiques publiques qui conduisent à de plus faibles inégalités avant redistribution.

La part des prélèvements obligatoires qui ne sert pas à financer les prestations contribue au fonctionnement général de l’État, mais également au financement d’un ensemble de services publics. Ces dépenses, telles que celles d’éducation et de santé, influencent également la distribution des revenus (avant impôts et transferts). Elles participent d’un autre type de redistribution des revenus, opéré par un ensemble de politiques et d’institutions. Il est néanmoins beaucoup plus complexe de mesurer l’ampleur de la redistribution induite par ces services publics, car ils affectent de façon plus indirecte les revenus des individus. Cette dimension primaire de la redistribution reste néanmoins un élément crucial à prendre en compte pour mieux comprendre la formation et la dynamique des inégalités des revenus.

Cet article reprend largement les éléments développés dans la note thématique 2018/2 (Septembre 2018, WID.world Issue Brief). Les idées exposées dans ce document reflètent l’opinion personnelle de leurs auteurs et n’expriment pas nécessairement la position de la Banque de France. Les éventuelles erreurs ou omissions sont de la responsabilité des auteurs.

Mots-clés : Revenus primaires, Inégalités, Redistribution

Bibliographie

Bozio Antoine, Garbinti Bertrand, Goupille-Lebret Jonathan, Guillot Malka et Piketty Thomas (2018), “Inequality and Redistribution in France 1990-2018: Evidence from Post-Tax Distributional National Accounts (DINA)”, Wid Working Paper

Garbinti Bertrand, Goupille-Lebret Jonathan et Piketty Thomas (2018), “Income Inequality Dynamics in France 1900-2014: Evidence from Distributional National Accounts (DINA)”, Journal of Public Economics,

Piketty Thomas, Saez Emmanuel et Zucman Gabriel (2018), “Distributional National Accounts: Methods and Estimates for the United States”, Quarterly Journal of Economics, 133 (2): 553-609

[1] Le revenu (national) avant impôt est le concept le plus large. Il est composé de l’ensemble des revenus du travail, du capital et de remplacement (pensions de retraites et allocations chômage). Le revenu disponible correspond au revenu avant impôt auquel on soustrait tous les impôts (directs et indirects) et les contributions de sécurité sociale et auquel on ajoute les transferts sociaux monétaires. Les revenus sont considérés au niveau individuel sous l’hypothèse que les revenus des couples sont partagés équitablement entre les deux membres du couple.

[2] Le revenu disponible est défini ici comme le revenu après impôts (sur le revenu, sur les sociétés, etc) et après transferts monétaires (allocations logement, familiales et minimum sociaux).

[3] La redistribution secondaire désigne la différence entre les inégalités avant impôts et transferts et les inégalités après prise en compte des impôts et transferts. La redistribution primaire, elle, désigne l’ensemble des politiques publiques qui réduisent les inégalités de revenus avant impôts et transferts.

[4] en raison de pratiques d’optimisation et d’une fiscalité du capital souvent plus avantageuse.

- Trois décennies d’inégalités et de redistribution en France (1990-2018) - 30 septembre 2019

Commentaires récents