Le sujet des taux bas et de son impact sur les banques a fait l’objet de nombreuses études, analyses et positions. Selon le comptage de Google, il y 179M d’entrées sur ce sujet en anglais (soit 10 % des entrées recensées sur le sujet général des taux) et 30M en français (soit 20 % du total des entrées sur les taux). Cette masse de référence compte bien sûr une contribution non négligeable des entrées sur le sujet spécifique des taux négatifs.

Un consensus sur des effets volumes positifs et des effets prix négatifs

Les taux bas ont fait l’objet de communications et d’analyses éminentes, surtout depuis 4 ou 5 ans, et la Revue d’Economie Financière y a consacré un numéro complet en 2016 [1]. Les intermédiaires financiers ont une relation spéciale avec les taux de l’argent car il s’agit des prix de la matière première qu’est la monnaie, ou l’épargne ou l’investissement selon le type de flux ou de stocks dans lesquels elle s’incarne. Sur les 30 dernières années les taux longs ont globalement entamé une marche vers le niveau zéro en Europe, ce qui a constitué une source apparente de profit pour les intermédiaires financiers, mais aussi d’angoisse car les flux nouveaux étaient réinvestis chaque fois à des taux plus bas. A plus court terme, cette inexorable tendance subit certes les fluctuations dues aux cycles économiques et à leur gestion par les Banques Centrales. Enfin des taux durablement bas conduisent à déformer les mécanismes d’allocation des capitaux, en ce que la recherche de rendement plus élevés induit les investisseurs à accroître leur appétit pour le risque.

Cela pose les éléments du débat : les banques comme intermédiaires financiers souffrent de taux bas car cela amoindrit leur marge, mais elles bénéficient de la vigueur de l’économie, de l’abondance d’épargne et d’investissement – les volumes – donc d’une demande de crédits plus soutenue [2]. A l’intérieur des activités bancaires, c’est la banque commerciale (de détail ou de réseau) qui est l’intermédiaire financier classique par excellence. Les autres activités bancaires sont moins dépendantes des taux pour la fabrication de leurs revenus, le crédit est à priori une « commodité » (donc il a un prix bas) et les revenus des BFI (Banques de Financement et d’Investissement) évoluent en fonction des volumes (commissions de services) et de la volatilité des marchés (trading, activité des clients).

En revanche, la banque commerciale collecte des dépôts courts et liquides et octroie des crédits à plus long terme. L’intermédiation bancaire est rémunérée par des commissions de services (entre 20 % et 30 % des revenus) mais surtout par une marge sur les crédits et par une marge sur les dépôts. Cette dernière disparait quand les taux sont bas ou trop bas, proche de zéro. Et quand on passe en dessous de zéro, il est possible de trouver des taux négatifs pour les dépôts de grands clients (entreprises, institutions, banques).

Un impact différencié selon le régime de taux (fixes ou variables)

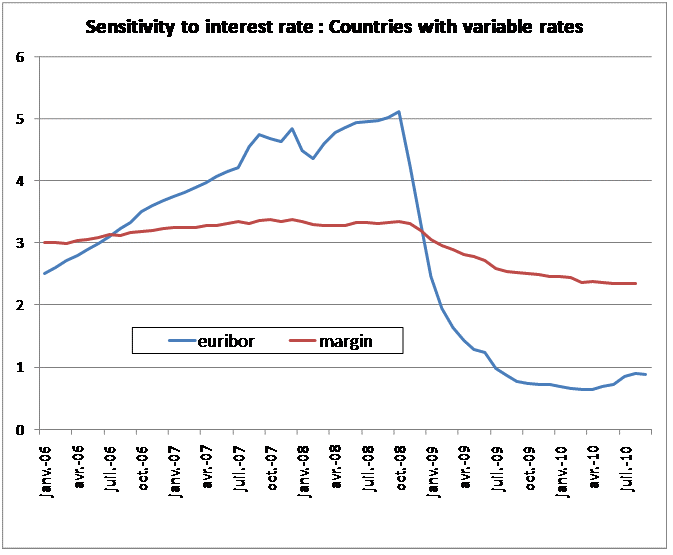

Cependant les effets des taux vont aussi dépendre du type de taux avec lequel les systèmes bancaires travaillent. Il y a deux types stylisés d’environnement bancaire en Europe. D’une part des systèmes qui opèrent avec des crédits à taux variables, tant pour les particuliers que pour les entreprises. C’est le cas de l’Espagne, du Royaume-Uni ou de l’Italie D’autre part, ceux pour lesquels les crédits à taux fixes (notamment en matière de crédits immobiliers) représentent près de 50 % du total. C’est le cas de la France ou de l’Allemagne. Les différences sont aujourd’hui moins fortes sur la structure des dépôts, car on trouve dans tous les pays des dépôts peu ou non rémunérés (à priori des dépôts à vue) et des dépôts mieux rémunérés (épargne). Une étude fondée sur les données de la BCE qui se focalisait sur l’évolution de la marge d’intérêt des secteurs bancaires lors du violent épisode de baisse des taux directeurs de 2008 (taux courts) fournit une illustration pertinente des écarts de sensibilité.

Le premier graphique qui concerne les systèmes bancaires de taux variables met bien en évidence l’effet négatif de la baisse des taux courts (ici l’Euribor 3 mois) sur une marge bancaire qui s’était améliorée légèrement en 2017 lors de la remontée de ces derniers. La baisse de marge enregistrée en 18 mois à compter d’octobre 2008 est de près de 100 pb, soit une baisse de quasiment de 30%.

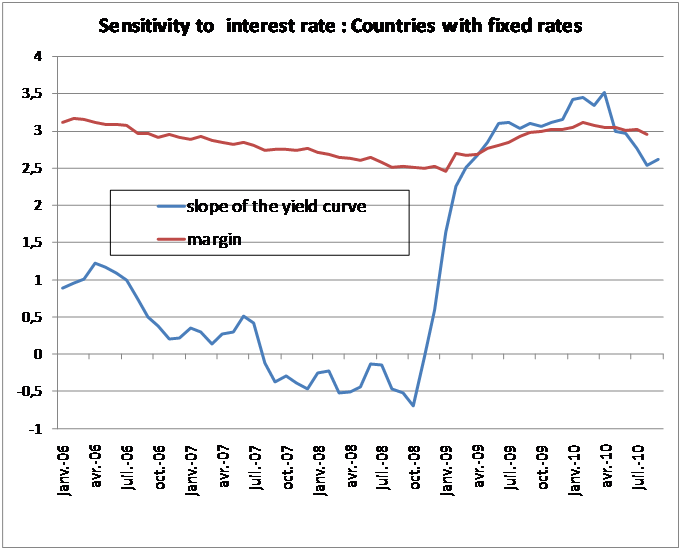

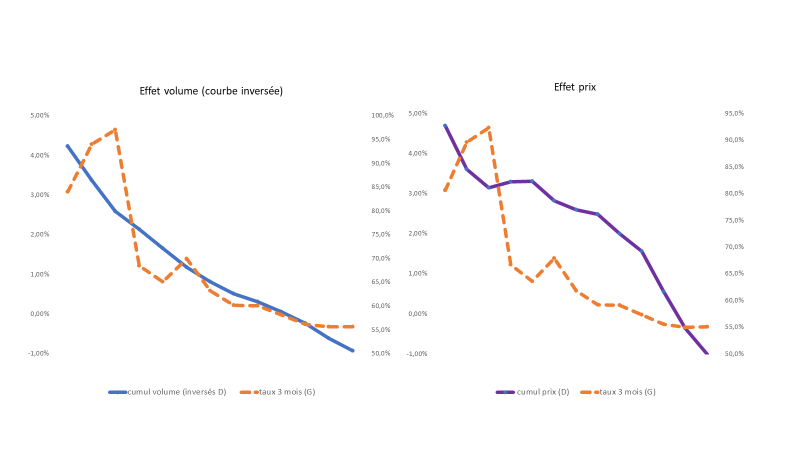

Graphiques 1 et 2 : Sensibilité de la marge bancaire aux évolutions de taux d’intérêt

Source : calcul Trapeza à partir de la base de données BCE

Source : calcul Trapeza à partir de la base de données BCE

A l’inverse, les systèmes bancaires marqués par des crédits à taux fixes significatifs sont influencés par la pente de la courbe. Ici l’écart entre les 10 ans et les taux 3 mois se réduit sur la période de janvier 2006 à octobre 2008 (et devient même négatif à partir de la mi 2007) ce qui s’accompagne d’une baisse visible de la marge bancaire, qui perd 60 pb, soit un recul de près de 20 %. A partir de la baisse des taux directeurs d’octobre 2008, la reconstitution de la pente de la courbe des taux a un effet positif puisque la marge revient au niveau du début de période.

Banque de détail en France : un effet prix très négatif

Le marché bancaire français présente des caractéristiques spécifiques de par l’importance des taux fixes pour les crédits à l’habitat (à plus de 90 %) et par la présence (surtout au début de la période) d’un excédent de ressources à taux fixes ou assimilés (les dépôts à vue et certains dépôts d’épargne) sur les emplois à taux fixes. Les banques françaises ont de ce fait déployé des dispositifs de gestion de leur bilan (Gestion Actif Passif, GAP ou ALM) pour investir cet excédent dans des emplois longs. Cet excédent vient du fait que les dépôts les plus courts (les dépôts à vue dont la durée contractuelle est la journée) sont en réalité les ressources les plus longues, avec des durées économiques (basées sur les comportements observés) comprises entre 10 et 15 ans.

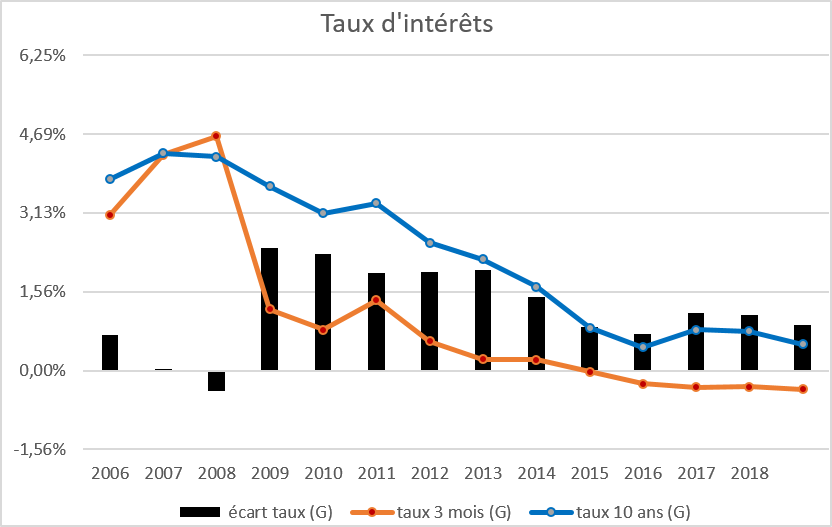

Pour analyser de manière plus précise l’impact de la baisse des taux, nous nous sommes fondés sur l’analyse d’un échantillon de banques de détail françaises (6 réseaux [3] qui représentent plus de 60 % du marché et fournissent des chiffres détaillés sur l’évolution de leurs revenus) sur la période 2006-2018. Sur cette période de baisse des taux, on peut distinguer 3 sous-périodes : une période de courbe quasi-plate avec des taux élevés en 2006-2008, puis une baisse avec une pente largement positive entre 2009 et 2014, enfin une période de taux courts négatifs et de pente limitée entre 2015 et 2018.

Source : Banque de France

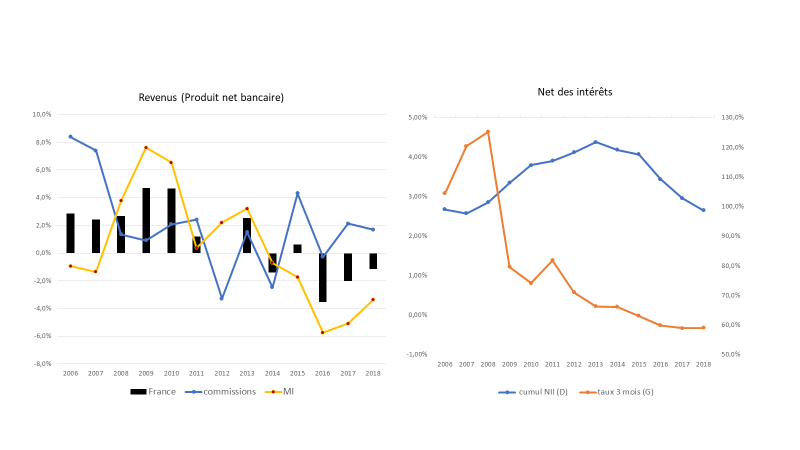

Sur cet échantillon représentatif, les revenus [4] de la banque de réseau sont en progression sensible entre 2006 et 2010, puis enregistrent une évolution beaucoup moins favorable entre 2011 et 2013, pour entrer à compter de 2014 dans une zone négative qui devrait cependant se terminer en 2019 selon les commentaires apportés par les dirigeants de ces banques lors des présentations des résultats de 2018. L’évolution heurtée des revenus sur la période 2011-2015 est assez largement due à la variabilité des commissions financières (-6 % en 2012 par exemple) alors qu’elles comprennent les commissions liées à l’assurance qui est pourtant un élément stabilisant. Mais l’on peut souligner que la baisse constatée en 2014 des commissions, provient des changements réglementaires sur les tarifications des commissions de paiements (l’ensemble des commissions de services recule de 4,1 %).

Source : Données des sociétés et calculs Trapeza Conseil.

L’évolution de la marge d’intérêt (MI) est mieux corrélée aux trois sous-périodes de taux et notamment à la pente de la courbe des taux, avec une entrée en territoire négatif à compter de 2014. On voit bien sur le graphique de droite que la marge d’intérêt exprimée en indice 100 en 2005 (courbe bleue, échelle de droite) progresse dans un premier temps, jusqu’en 2014, l’effet est ensuite négatif et, en 2018, l’indice repasse en-dessous du niveau 100.

Cette évolution est due à un effet volume très positif : la baisse des taux stimule l’économie, la courbe bleue du graphique gauche est bien en phase avec celle des taux (courbe orange).Il faut cependant souligner que la France fait figure d’exception en Europe pour la poursuite de l’expansion du crédit (y compris mesuré en points de PIB, ce qui a incité le HCSF (Haut Comité de Stabilité Financière) à mettre en application le mécanisme de coussin contracyclique [5]). Par contre l’effet prix (courbe mauve du graphique de droite) est négatif, et les revenus d’intérêts à volume constant auraient reculé de 50 % sur la période.

Source : Données des sociétés et calculs Trapeza Conseil

A contrario la hausse des taux a des effets positifs, comme le montre le cas des banques américaines

Les analyses réalisées sur des périodes longues et des échantillons larges montrent à priori un effet négatif sur les revenus et les profits des banques. Une étude de 2017 de la Réserve Fédérale américaine [6] conduite sur 47 pays et 3 385 banques de 2005 à 2013, indique qu’une baisse de taux de 100 points de base réduit la marge d’intérêt de 8 points de base mais que cet effet atteint 20 pb quand le niveau des taux est bas et que cet effet est cumulatif, chaque année de taux bas qui passe réduisant les profits de 6 pb.

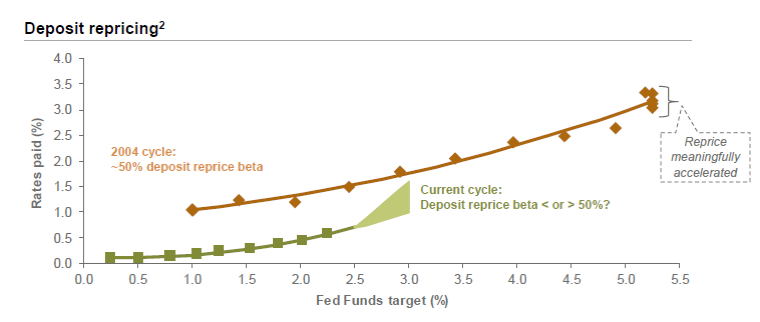

A l’opposé, les évolutions constatées chez les banques commerciales américaines dans la période récente de remontée des taux montrent bien les effets positifs de ces hausses. Les taux de crédits et des actifs sont refixés à la hausse, ce qui se constate rapidement pour des banques qui ont des actifs en moyenne moins longs que leurs homologues européennes (au moins en termes de période de refixation des taux d’intérêt) alors que les taux des dépôts ne remontent qu’avec retard sur les hausses de taux directeurs. Les banques affichent des sensibilités (appelées « deposit betas ») relativement modérées (de l’ordre de 30 % à 40 % des hausses sont répercutés sur les taux servis aux déposants, essentiellement aux entreprises et un peu aux particuliers) et plus faibles que lors de l’épisode précédent (qui débutait en 2004). Il est possible que l’augmentation de la concentration du secteur bancaire américain sur cette période joue un rôle dans cette transmission modérée des hausses de taux.

Source : JP Morgan Chase, journée pour les investisseurs du 26 février 2019

Mots clés: taux d’intérêt – banque de détail – taux zéro – pente de la courbe – marge bancaire – intermédiation

[1] – Revue d’Economie Financière : les défis d’une économie à taux zéro, n°121 2016/1

[2] – Voir par exemple l’étude de la Banque de Suède : « How do low and negative interest rate affect banks’ profitability ? » Monetary Policy Report April 2016

[3] – Banques Populaires, BNP Paribas, Caisses d’Epargne, Crédit Agricole (Caisses Régionales), LCL, Société Générale.

[4] – Ils sont ajustés des éléments non économiques (comme la variation des provisions PEL-CEL) et des éventuels éléments exceptionnels qui seraient inclus (PV et MV, amendes, …).

[5] – Les banques doivent constituer un coussin de capital supplémentaire de 0,25 % des actifs pondérés sur leurs expositions aux crédits privés de contreparties françaises au 1er juillet 2019, qui sera porté à 0,5 % au 1er juillet 2020).

[6] – S Claessens, N Coleman and M Donnelly: Low for long interest rates and bank interest margin and profitability: cross country evidence. Federal Reserve International Finance, DP n°1197 February 2017.

- L’impact sur les banques de taux durablement bas - 7 juin 2019

Commentaires récents