En France, l’énergie nucléaire représente aujourd’hui environ 75 % de l’électricité produite et devrait encore en représenter 50 % en 2035, conformément aux objectifs de la PPE (Programmation Pluriannuelle de l’Energie). La production d’électricité d’origine nucléaire est et restera donc majeure dans le mix énergétique français. L’intérêt principal de cette énergie est d’être l’une des moins carbonées. Le rapport du GIEC d’octobre 2018 souligne donc logiquement que devant l’urgence climatique, le nucléaire restera incontournable. Le GIEC va même plus loin, puisque selon ses scénarios, il sera nécessaire de multiplier la puissance installée de l’énergie nucléaire par un facteur compris entre 2 et 5…

Forte de ses avantages, l’énergie nucléaire est donc absolument nécessaire dans la lutte contre le changement climatique même si ses inconvénients sont également connus. L’un des principaux défis est le coût de démantèlement des centrales et du traitement des déchets. A ce jour, 9 centrales sont déjà en cours de démantèlement en France, EDF y consacrant d’ores et déjà près de 400 millions d’euros par an. Il s’agit principalement d’anciens modèles déployés dans les années 60 reposant sur la technologie graphite-gaz mais aussi d’un modèle plus « moderne », situé à Chooz dans les Ardennes qui repose sur la technologie à eau pressurisée, identique à celle des 58 réacteurs aujourd’hui en activité en France. Son démantèlement est effectué à plus de 90 % et il devrait être achevé totalement en 2022. Les produits irradiés à basse activité et/ou à durée courte ou moyenne sont stockés en surface, les déchets à haute activité et durée longue devant faire l’objet d’un stockage géologique à Bure à partir des années 2030.

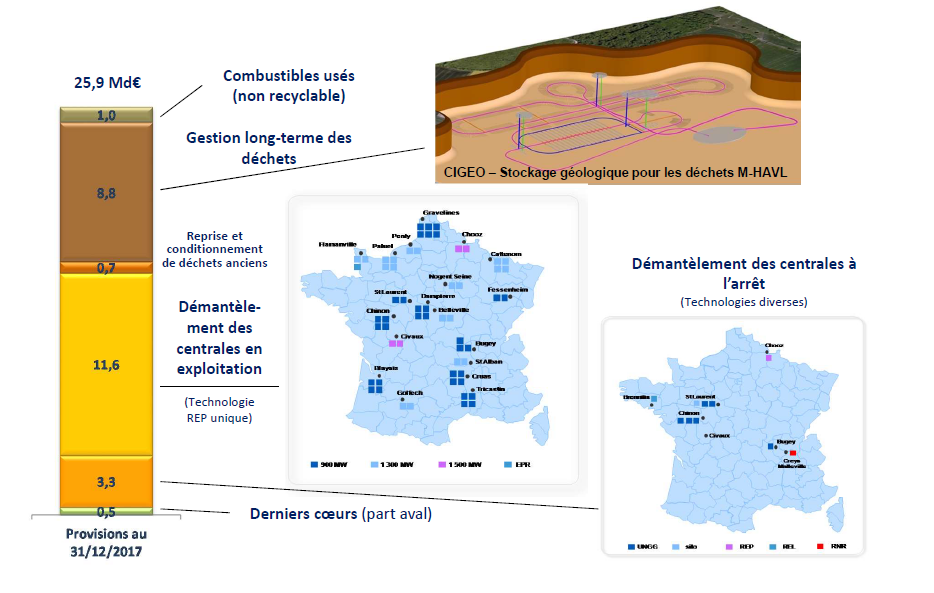

L’ensemble de ces opérations sont financées par l’entreprise selon le principe du pollueur-payeur appliqué dans l’ensemble des pays européens. Les 58 autres réacteurs subiront le même traitement après leur arrêt, prévu dès 2020 pour les deux tranches de Fessenheim. Le principe du pollueur-payeur est explicité par la loi de programme du 28 juin 2006 complétée par la loi NOME du 7 décembre 2010 et par la loi de transition énergétique du 17 août 2015, elles-mêmes complétées par plusieurs décrets et arrêtés. Cette loi prévoit que les opérateurs nucléaires doivent démanteler les sites en fin de vie et traiter les combustibles usés et qu’ils sont responsables financièrement du stockage de ces déchets. Cette responsabilité entraine donc des passifs nucléaires dans le bilan des entreprises. EDF ne cherche d’ailleurs pas à minorer la valeur actuelle de ses passifs en repoussant dans le temps ces opérations de démantèlement puisque la doctrine de l’entreprise, conformément à la législation, est de les réaliser le plus tôt possible après la fin d’exploitation d’un réacteur. Le législateur a par ailleurs prévu le périmètre de provisionnement, ainsi qu’un cadre réglementaire d’évaluation et d’actualisation. Au 31 décembre 2017, les montants ainsi provisionnés par EDF sont de 25,9 Mds d’euros (cf graphique 1)

Graphique 1

Ce passif est déterminé à partir de devis précis et d’estimation des coûts de démantèlement, de traitement et de stockage réévalués tous les ans et validés par les commissaires aux comptes de l’entreprise. Ces estimations sont évidemment délicates et sur un horizon aussi long, nul ne peut prétendre atteindre une précision absolue. C’est pourquoi une marge de sécurité est ajoutée. Le taux d’actualisation des flux futurs est également un paramètre clef de l’équation avec 25 ans de duration moyenne et des flux s’étalant sur plus d’un siècle. L’exercice est délicat et assez unique à l’échelle d’une entreprise. Même les actuaires qui s’occupent des retraites, habitués à des tables à l’horizon d’une vie humaine et, a fortiori, les investisseurs qui font des prévisions de cash flow ne travaillent pas sur des horizons aussi longs. EDF est bien placée pour savoir que ces difficultés couplées à l’irrationalité qui parfois entoure les sujets qui touchent au nucléaire en font un sujet sensible. C’est pourquoi ces éléments sont réévalués, tous les ans, dans un cadre réglementaire strict, et sous contrôle de la tutelle.

Face à ces passifs, la loi de programme du 28 juin 2006 (codifiée à l’article L. 594 du Code de l’environnement) et ses textes d’application prescrivent à chaque exploitant nucléaire d’affecter des actifs (les actifs dédiés) pour en sécuriser le financement. La valeur de réalisation des actifs dédiés doit être au moins égale au montant des provisions long-terme. En pratique, EDF avait anticipé l’évolution législative en amorçant dès 1999 la constitution d’actifs de démantèlement. La couverture a été poursuivie, avec une accélération dès 2004 et l’atteinte de l’objectif de 100 % de taux de couverture des provisions de long terme dès février 2013, en avance sur l’échéance légale de 2016. Des contraintes supplémentaires existent jusqu’à 110 % de couverture. Le décret du 23 février 2007 prévoit également la liste précise des actifs éligibles au portefeuille d’actifs dédiés, leurs parts maximales autorisées et exclut certaines catégories d’actifs. Enfin, Il précise la nomenclature des charges nucléaires (la liste des passifs à provisionner) qui constituent l’assiette des actifs dédiés et fixe un plafond règlementaire sur le taux d’actualisation du passif, ainsi qu’un délai de régularisation si le taux de couverture devait passer sous les 100 %, ce délai tenant compte des conditions économiques et ne pouvant excéder 3 ans.

Ce cadre règlementaire rigoureux est dans l’ensemble plus protecteur pour le contribuable français que celui de nombreux autres pays européens. En effet, si l’on compare la réglementation française à celle de nos voisins, principalement Allemagne, Royaume-Uni et Belgique, la France est le seul pays qui assure à la fois la ségrégation et l’insaisissabilité totale des actifs, et qui laisse l’entière responsabilité financière du démantèlement et du stockage à l’entreprise nucléaire.

Pour faire face à ces enjeux, EDF s’est doté d’une gouvernance précise mise en œuvre par des équipes dédiées. La gestion actif/passif (ALM) du sujet est contrôlée par un comité de suivi, émanation du Conseil d’Administration de l’entreprise, et l’entreprise est épaulée par un comité ad hoc d’experts financiers indépendants. Ces experts au nombre de six sont des professionnels expérimentés des marchés financiers avec une longue expérience dans les domaines couverts par les investissements d’EDF. Opérationnellement, cette gouvernance commence par le calcul des passifs et du taux d’actualisation par une équipe ALM dédiée. Les charges sont évaluées aux conditions économiques de fin d’année et réparties selon un échéancier prévisionnel des décaissements, définies par des équipes dédiées de la production nucléaire. Ces coûts sont déterminés en euros constants (c’est-à-dire le coût si le paiement était réalisé aujourd’hui). Ces charges sont positionnées dans le temps suivant un échéancier établi par l’entreprise. Les charges sont ensuite provisionnées en valeur actualisée de fin d’année.

Le taux d’actualisation est déterminé conformément à la norme comptable IAS 37, sur la base de séries longues d’emprunts obligataires de duration aussi proche que possible de la duration du passif. Il est pris pour référence la moyenne glissante sur 10 ans du rendement de l’OAT 2055, de duration proche de celle des engagements, à laquelle est ajouté le spread des obligations d’entreprises de notation A à AA. Cette méthodologie permet de privilégier la prise en compte des tendances longues sur les évolutions des taux en cohérence avec l’horizon lointain des décaissements. La révision du taux d’actualisation est ainsi fonction des évolutions structurelles de l’économie conduisant à des changements durables à moyen et long termes. L’hypothèse d’inflation retenue est déterminée en cohérence avec les prévisions données par le consensus et l’inflation anticipée calculée à partir du rendement des obligations indexées sur l’inflation. Au 31 décembre 2017, ce taux d’actualisation est de 4,1 %. Il est revu trimestriellement. C’est évidemment une donnée clef pour l’entreprise étant données la taille des passifs nucléaires et leur duration. A titre d’exemple, une baisse du taux d’actualisation de 10 bps (0,1 %) correspond à une augmentation des charges de près de 650 millions d’euros. Ce montant, s’il est très important, doit être cependant relativisé car étant donné son mode de calcul, son inertie est très grande.

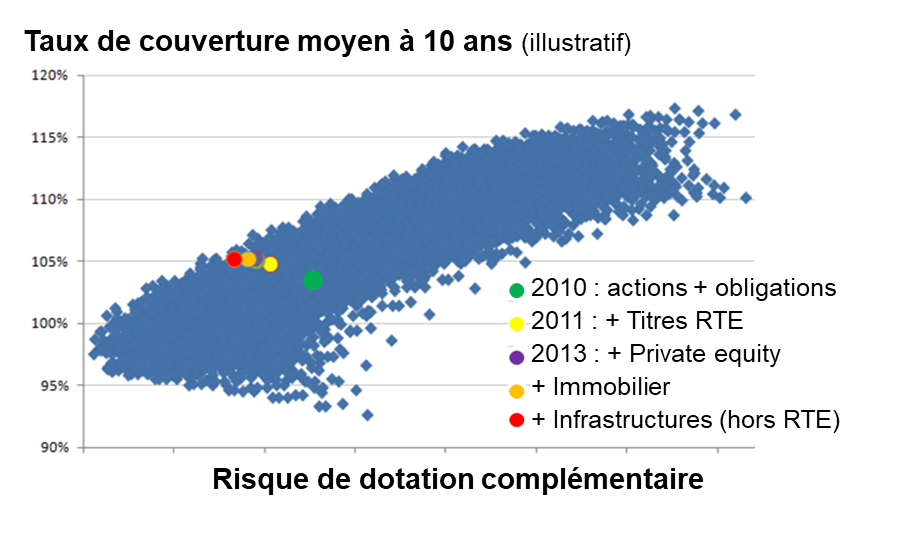

A partir de ces données, l’équipe ALM détermine une allocation stratégique qui s’appuie sur des simulations Monte Carlo (20 000 tirages) issues d’un modèle propriétaire développé par la R&D d’EDF. Si le modèle est propriétaire, les fondamentaux en sont néanmoins classiques. Les actifs qui nécessitent une modélisation sont principalement les taux réels et nominaux (différentes maturités), les taux de change, le rendement des actions et de différents actifs réels, le crédit,… Les estimations de la volatilité et des régimes de marché font également l’objet d’évaluation. Enfin, l’accent est mis sur l’inflation, qui intervient aussi dans l’estimation du passif, avec l’utilisation d’un modèle de diffusion de type Orstein Uhlenbeck. Les espérances de rendement qui servent au calibrage du modèle sont un mix d’historiques de marché et de prévisions d’experts de type « consensus forecast » et sont réévaluées tous les ans.

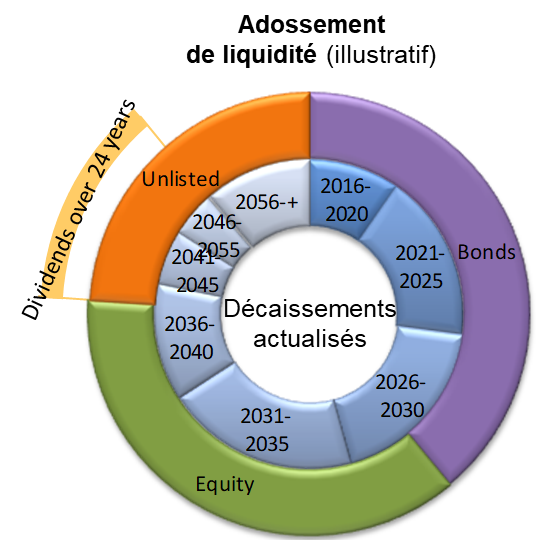

L’équipe veille ainsi à ce que les hypothèses de rendement-risque des différentes classes d’actifs soient cohérentes avec celles d’autres grandes institutions (banques, fonds de pensions,…). Ces études ont conduit, au fil du temps, à une allocation de plus en plus diversifiée tout en conservant une liquidité suffisante (cf graphique 2). Ainsi l’allocation stratégique cible, validée par le Conseil d’Administration, comporte 34 % de non coté et 66 % d’actifs cotés (actions/obligations). Les actifs cotés couvrent à ce jour 20 ans de décaissements, et plus encore en intégrant les revenus (cf graphique 3). Les actifs non cotés, composés principalement de la participation d’EDF dans RTE (Réseau de Transport d’Electricité), société gestionnaire du réseau à haute tension, d’infrastructures et d’immobilier, complètent sur le long terme l’adossement au passif.

Graphique 2

RTE : Réseau de transport de l’Electricité. Filiale à 50% d’EDF affectée aux Actifs Dédiés.

Graphique 3

Ce partage entre actifs cotés et non cotés a conduit à la création de deux équipes d’investissement distinctes.

La première, EDF Invest dédiée au non coté, est un investisseur important en immobilier, infrastructure et private equity. La taille des investissements permet à EDF d’investir en direct dans l’immobilier physique et les projets d’infrastructure.

La seconde, la Division de Gestion d’Actifs Cotés (DGAC) est en charge des investissements sur le coté. Le benchmark retenu par les études ALM comprend 51% d’actions internationales (benchmark MSCI World All Countries couvert à 50 % en euro pour les devises des pays développés), et 49 % d’obligations de la zone euro, elles-mêmes composées à 60 % d’obligations souveraines (benchmark FTSE EGBI) et à 40 % d’obligations d’entreprises (benchmark FTSE EuroBIG Corporate). La partie emprunts d’Etat est gérée directement par la salle des marchés d’EDF, les autres classes d’actifs étant confiées à des sociétés de gestion sous forme de fonds ouverts, de fonds dédiés ou de mandats. Le cadre de gestion est proche de celui d’une multigestion diversifiée classique : définitions de marges de manœuvre en collaboration avec les équipes de risque, des types de diversifications autorisées, d’une tracking error[1] limite…

La qualité de l’expertise technique conduisant aux devis estimatifs, les études actif-passif conduisant à une allocation cible et les choix de gestion sont donc des enjeux importants pour l’entreprise. Les moyens engagés sont à la hauteur de ces enjeux : sur la seule partie gestion d’actifs, près de 30 spécialistes sont employés à plein temps.

Comme on peut le voir, l’obligation de provisionnement du passif nucléaire en France a conduit EDF a poursuivre le développement d’une expertise forte en matière d’ALM et d’investissements à partir des expertises techniques ou financières déjà constituées pour son activité industrielle ou pour la couverture de ses passifs de retraite. Ce faisant, EDF est devenu un investisseur institutionnel de long terme important de la place de Paris.

[1] La tracking-error est la volatilité de l’écart entre un portefeuille et son indice de référence

Commentaires récents