Cet article a été écrit début mars, avant que l’épidémie due au coronavirus prenne l’ampleur, sanitaire, économique et financière, que nous connaissons actuellement. L’article envisage une crise financière qui trouverait son origine dans la finance elle-même ou bien dans l’évolution des prix pétroliers, et non pas dans une cause « exogène ». Les excès d’endettement évoqués par l’auteur étant appelés à s’intensifier suite à la crise sanitaire, la question de l’éclatement d’une crise financière redeviendra sans doute d’actualité dans un second temps.

***

Les crises financières (en 1990 au Japon, en 2000 et 2008 aux Etats-Unis et en Europe) sont systématiquement liées à la hausse des taux d’intérêt alors que l’endettement est élevé et qu’il y a des bulles sur les prix des actifs. D’où l’inquiétude présente aussi bien dans les pays de l’OCDE qu’en Chine et dans les pays émergents avec le niveau élevé des taux d’endettement et le retour de bulles. Cependant, pour l’instant, le niveau très bas des taux d’intérêt évite qu’une crise se déclenche. Ceci amène à la question centrale : pourquoi les taux d’intérêt sont-ils aujourd’hui aussi bas ? Il y a à la fois des raisons structurelles (hausse du taux d’épargne, excès de demande pour les dettes sans risque) et une raison liée à l’absence d’inflation qui est le maintien de politiques monétaires très expansionnistes.

L’inflation peut-elle alors revenir, ce qui ferait remonter les taux d’intérêt et déclencherait une crise financière ? Il y a deux causes essentielles aujourd’hui à l’absence d’inflation : l’austérité salariale, avec dans de nombreux pays une déformation du partage des revenus au détriment des salariés ; la faiblesse des prix de l’énergie, étonnante après beaucoup d’années de croissance. Pourrait-on alors voir revenir l’inflation avec la mise en place de politiques différentes du marché du travail ?

Enfin, il reste une question : une crise financière peut-elle se déclencher même si l’inflation ne revient pas ? Remarquons que c’est déjà le cas dans beaucoup de pays émergents avec les fortes variabilités des flux de capitaux internationaux et des taux de change. Pour les pays de l’OCDE, la question est de savoir si les déséquilibres financiers (bulles, risque de liquidité pris par les investisseurs) peuvent déclencher une crise même sans hausse des taux d’intérêt, et s’il peut y avoir une crise autoréalisatrice des dettes publiques (l’anticipation de la crise fait monter les taux d’intérêt ce qui déclenche la crise).

La structure des crises financières est toujours la même

Au Japon en 1990, dans la zone euro et aux Etats-Unis en 2000 puis en 2008, les crises financières sont toutes liées à la remontée des taux d’intérêt alors que le taux d’endettement du secteur privé est élevé et que les prix des actifs (immobiliers, financiers) ont beaucoup augmenté.

La hausse des taux d’intérêt déclenche deux mécanismes qui s’auto-entretiennent : la perte de solvabilité des emprunteurs, le recul des prix des actifs et des effets de richesse négatifs.

Il en résulte alors une forte baisse de la demande, une forte hausse des défauts des emprunteurs, d’où la récession et la crise.

Ceci explique l’inquiétude qu’on peut avoir aujourd’hui

L’inquiétude concernant le risque de retour d’une crise financière vient de ce que les taux d’endettement sont aujourd’hui très élevés, aussi bien dans les pays de l’OCDE qu’en Chine et dans les pays émergents.

Mais le maintien de taux d’intérêt courts et longs à des niveaux extrêmement bas explique qu’il n’y a pas aujourd’hui de crise financière ou de perte de solvabilité grave des emprunteurs). Avec des taux d’intérêt aussi bas, la grande majorité des emprunteurs reste solvable, même avec des taux d’endettement aussi élevés.

Mais une remontée des taux d’intérêt pourrait conduire à une perte de solvabilité de beaucoup d’emprunteurs avec la remontée des paiements d’intérêts sur les dettes.

D’où la question importante : d’où viennent aujourd’hui les taux d’intérêt bas ?

Il existe deux types d’explications des taux d’intérêt bas.

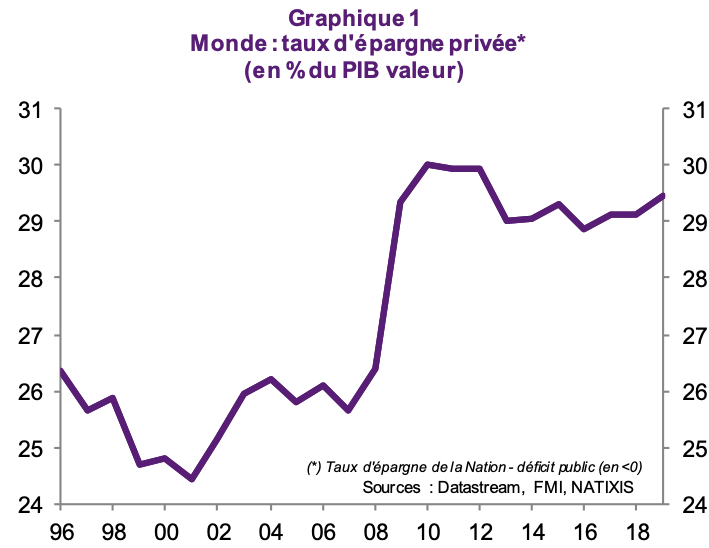

La première est qu’il existe des raisons structurelles : il s’agit en particulier de la hausse du taux d’épargne privée du Monde (graphique1, d’où des taux d’intérêt réels d’équilibre faibles) ; de l’excès de demande pour les dettes sans risque (en particulier pour les dettes publiques des pays de l’OCDE supposées sans risque[1]), avec un niveau d’aversion pour le risque des investisseurs en moyenne élevé depuis la crise de 2008.

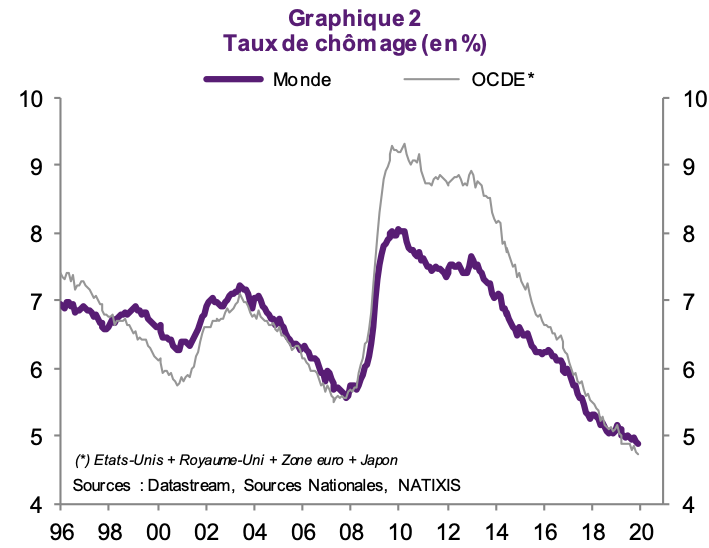

La seconde explication est liée aux politiques monétaires expansionnistes qui sont liées à la faiblesse de l’inflation sous-jacente, aussi bien dans les pays de l’OCDE que dans les pays émergents. L’inflation faible permet aux Banques Centrales de maintenir des taux d’intérêt très bas alors même que le taux de chômage est devenu très faible (graphique 2)

D’où la problématique centrale : l’inflation pourrait-elle revenir ?

On observe donc aujourd’hui un grand affaiblissement des courbes de Phillips, c’est-à-dire de la relation entre cycle économique et inflation. Quelles sont les deux causes essentielles du grand affaiblissement des effets de courbe de Phillips dans la période récente ?

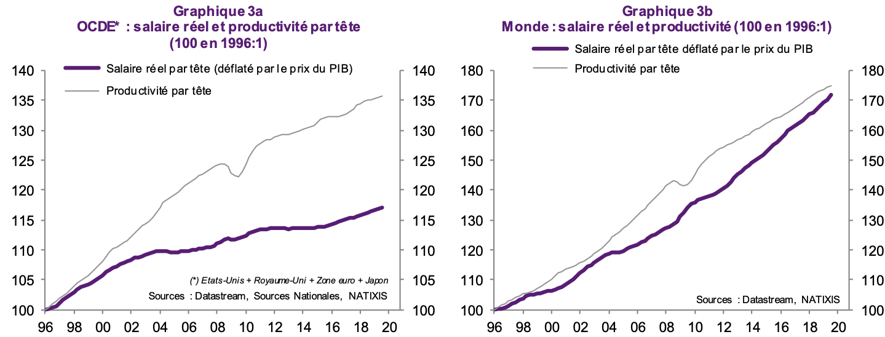

La première relève de l’austérité salariale : dans une grande majorité des pays, les salaires réels progressent moins que la productivité du travail, le partage des revenus se déforme au détriment des salariés (graphiques 3a/3b).

Cette faiblesse anormale des salaires et des coûts salariaux, qui subsiste même quand le taux de chômage devient très faible, explique l’absence d’inflation dans la période récente.

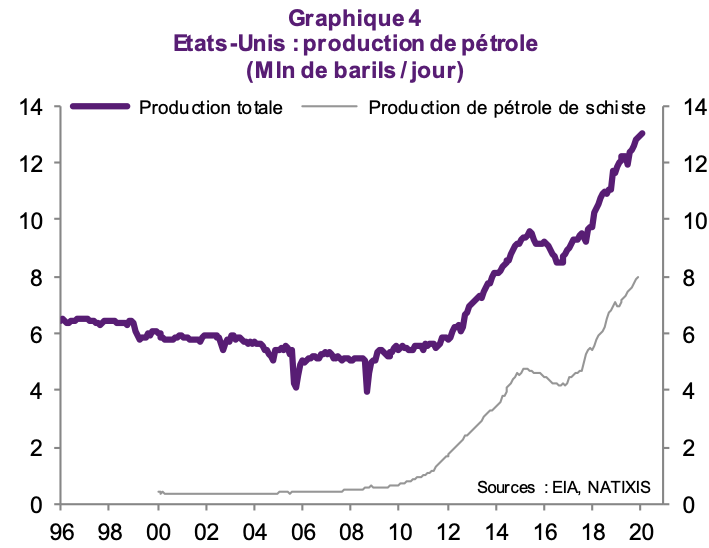

La seconde cause de l’absence d’inflation dans la période récente est que le prix du pétrole est resté bas alors que, dans le passé, il devenait plus élevé à la fin des périodes d’expansion.

Cette absence de réaction du prix du pétrole à la croissance est due essentiellement à la forte hausse de la production de pétrole aux Etats-Unis avec l’apparition du pétrole de schiste (graphique 4).

Le risque est donc essentiellement celui d’une modification du fonctionnement du marché du travail, avec le retour à des hausses plus fortes des salaires. Le facteur déclencheur serait un changement politique, avec l’arrivée au pouvoir d’un parti politique menant une politique salariale plus favorable aux salariés (hausse forte du salaire minimum par exemple). Cela pourrait être le cas aux Etats-Unis dès 2021 si un démocrate de gauche gagnait l’élection présidentielle.

Peut-il y avoir une crise financière sans retour de l’inflation ?

Le retour de l’inflation, probablement aussi par un changement important des politiques du marché du travail, déclencherait donc une crise financière avec la hausse induite des taux d’intérêt et son effet à la fois sur la solvabilité des emprunteurs et sur les prix des actifs financiers.

Mais peut-on envisager une situation moins simple où une crise financière se déclenche même en l’absence de retour de l’inflation ?

La première possibilité est que les taux d’intérêt bas génèrent des déséquilibres financiers qui aboutissent à une crise, même en l’absence de hausse des taux d’intérêt.

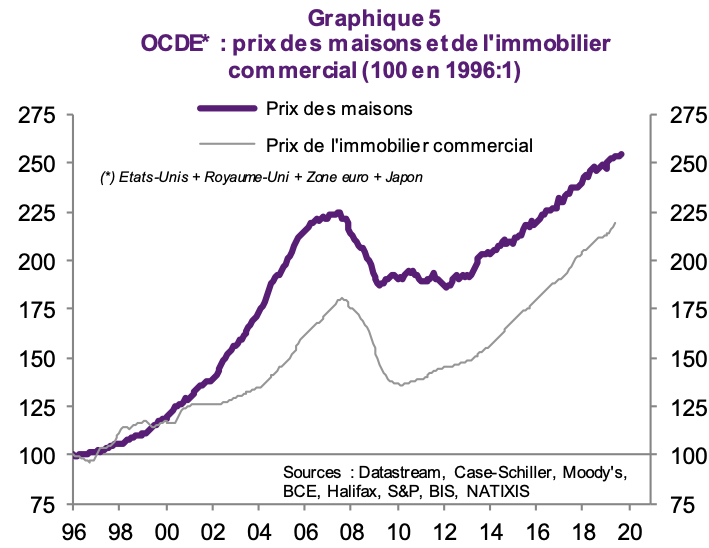

On observe aujourd’hui dans les pays de l’OCDE une forte hausse des prix de l’immobilier (graphique 5) et, avec les taux d’intérêt à long terme très bas, un report croissant des investisseurs vers les actifs illiquides (les actifs dits « réels ») comme l’immobilier, le private equity, les infrastructures, les CLO – titrisation de crédits.

En soi, ceci peut déclencher une crise sans hausse des taux d’intérêt : la bulle immobilière peut exploser, simplement parce que les prix de l’immobilier sont anormalement élevés et que les achats de logements chutent ; une hausse accidentelle de l’aversion pour le risque, due par exemple à une crise géopolitique, peut provoquer le retrait des épargnants et impliquer que les investisseurs sont confrontés à des sorties de fonds alors que leurs actifs sont illiquides, donc difficiles à vendre, d’où une crise d’illiquidité.

La seconde possibilité de déclenchement d’une crise financière sans hausse des taux d’intérêt est l’apparition d’une crise autoréalisatrice, en particulier sur les dettes publiques.

Si les investisseurs-épargnants anticipent le risque de défaut d’un Etat, cette anticipation fait monter les taux d’intérêt, et la hausse des taux d’intérêt fait apparaître le risque de défaut, qu’il était donc rationnel d’anticiper. Ce type de crise autoréalisatrice s’est observé de 2010 à 2014 pour les pays périphériques de la zone euro, avec la hausse des paiements d’intérêts sur la dette due à la hausse des taux d’intérêt qui provient de l’anticipation que ces pays vont faire défaut.

Synthèse : on pourrait défendre la thèse qu’une crise financière est inévitable

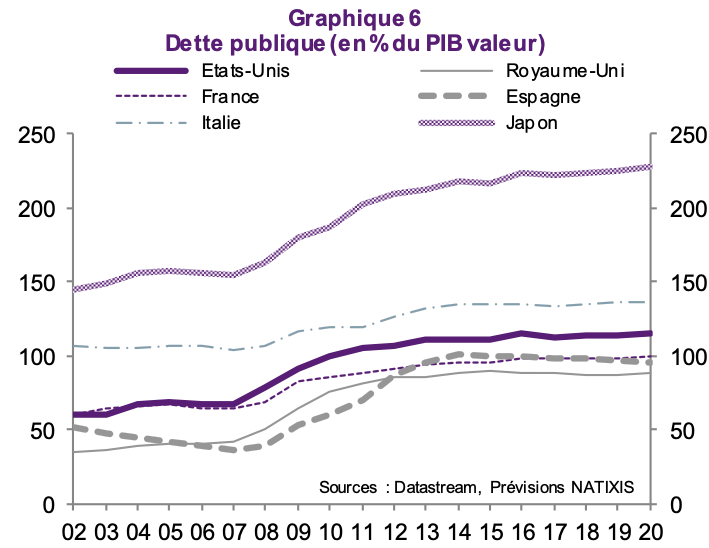

En effet, soit l’inflation revient, avec un changement des politiques du marché du travail dans les pays importants de l’OCDE, et la hausse induite des taux d’intérêt conduit à une crise avec le niveau élevé des taux d’endettement et des prix des actifs. Soit l’inflation ne revient pas, et les déséquilibres financiers induits par le maintien de taux d’intérêt bas (bulles immobilières, investissements dans des actifs illiquides, hausse de l’endettement public dans de nombreux pays, graphique 6) finissent aussi par conduire à une crise. Qu’il y ait ou non-retour de l’inflation, il y aurait donc crise financière dans le futur.

Mots-clés : crise financière – politique monétaire- salaire – pétrole

[1] Etats-Unis, Royaume-Uni, pays du cœur de la zone euro, Japon, Canada, Australie, Suède

- Peut-il y avoir à nouveau une crise financière ? - 8 avril 2020

Commentaires récents