Cet article analyse l’évolution du patrimoine en France sur longue période, de 1800 à 2014, à partir d’estimations issues de Garbinti, Goupille-Lebret et Piketty (2016). Après une grande stabilité au cours du 19è siècle, les inégalités ont fortement diminué à partir du début du 20è siècle puis se sont accrues, de manière faible mais continue, depuis le milieu des années 1980. Les actifs financiers ont pris une place de plus en plus importante au sein du patrimoine des individus les plus riches à partir des années 1970. Dans une perspective de long terme, des scénarios très contrastés sont envisageables concernant les évolutions des inégalités de patrimoine, selon les inégalités de revenus du travail, de taux d’épargne et de rendement des portefeuilles d’actifs.

Mesurer la répartition de la richesse nationale nécessite un grand nombre de sources de données et de méthodologies imparfaites et parfois contradictoires. Pour mener à bien un projet de documentation de long terme de l’évolution des inégalités de patrimoine en France, nous utilisons plusieurs sources de données. Pour la période la plus ancienne (de 1800 aux années 1970)[1], nous mobilisons les données de successions qui permettent, via une méthode simple de repondération du patrimoine des morts par un coefficient de mortalité différenciée, de calculer la richesse des vivants. Pour la période récente (1970-2014), nous utilisons à la fois les sources fiscales de l’impôt sur le revenu et les enquêtes Patrimoine et Logement de l’Insee.

Cette méthodologie nous permet non seulement de décrire l’évolution du patrimoine en France de 1800 à 2014 mais également de présenter l’évolution de la composition des portefeuilles des différents groupes de richesse depuis 1970. Enfin, nous proposons un modèle simple pour illustrer l’effet des déterminants-clés de l’accumulation de patrimoine sur les inégalités (inégalités de revenu du travail, d’épargne et de taux de rendement des portefeuilles).

1800-2014 : Stabilité au cours du 19è siècle, forte décroissance au début du 20è siècle puis remontée faible mais continue des inégalités

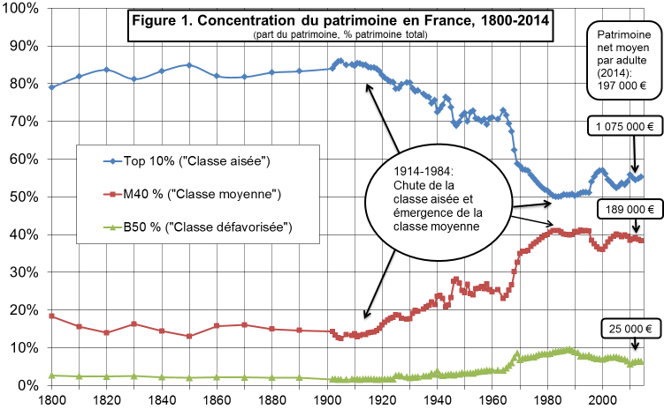

Tout au long du 19è siècle, les 10 % d’individus les plus riches (le « Top 10 % ») possédaient presque tout le patrimoine (Figure 1) et il n’existait pas réellement de classe moyenne.

Source : Calculs des auteurs.

Le début du 20è marque la fin de cette période stable et fortement inégalitaire. Avec la première guerre mondiale s’amorce une forte baisse des inégalités et l’émergence d’une classe moyenne.

Tandis qu’entre 1910 et 1985, la part du patrimoine total détenue par le Top 10 % décroît de 85 % à 50 %, celle détenue par la classe moyenne (nommée ici « M40 % » car elle représente les 40 % d’individus dont le patrimoine se situe « au milieu » entre le Top 10 % et le B50 %, c’est-à-dire les 50 % les plus pauvres, en « bas » de la distribution des patrimoines) passe de 14 à 41 %.

Ce mouvement correspond à deux périodes distinctes. Tout d’abord, de la première à la seconde guerre mondiale, le patrimoine du Top 10 % décroît car il est particulièrement frappé par les destructions de capital lors des conflits, l’inflation, la grande dépression des années 30, voire les nationalisations. Le patrimoine de la classe moyenne décroît aussi, mais plus faiblement, conduisant à une hausse relative de leur part au sein du patrimoine national. La période post-1945 suit une dynamique très différente. Le patrimoine de ces deux catégories augmente mais celui de la classe moyenne plus fortement que celui du Top 10 %. En effet, la croissance des salaires (en particulier à partir de 1968) et le tassement de la hiérarchie des rémunérations augmentent la capacité d’accumulation de la classe moyenne. Dans le même temps, les plus aisés voient leur capacité d’accumulation réduite par la mise en place de l’impôt sur le revenu (instauré dès 1915) qui contraint leur capacité d’épargne. La transmission des hauts patrimoines se retrouve également contrainte par la progressivité de la taxation des successions (instaurée en 1901).

Depuis le milieu des années 80, une hausse des inégalités est apparue : la part du Top 10 % est passée de 50 % en 1985 à 55 % en 2014. Si cette hausse semble d’une ampleur modérée, elle est toutefois continue.

Décomposition des évolutions récentes (1970-2014)

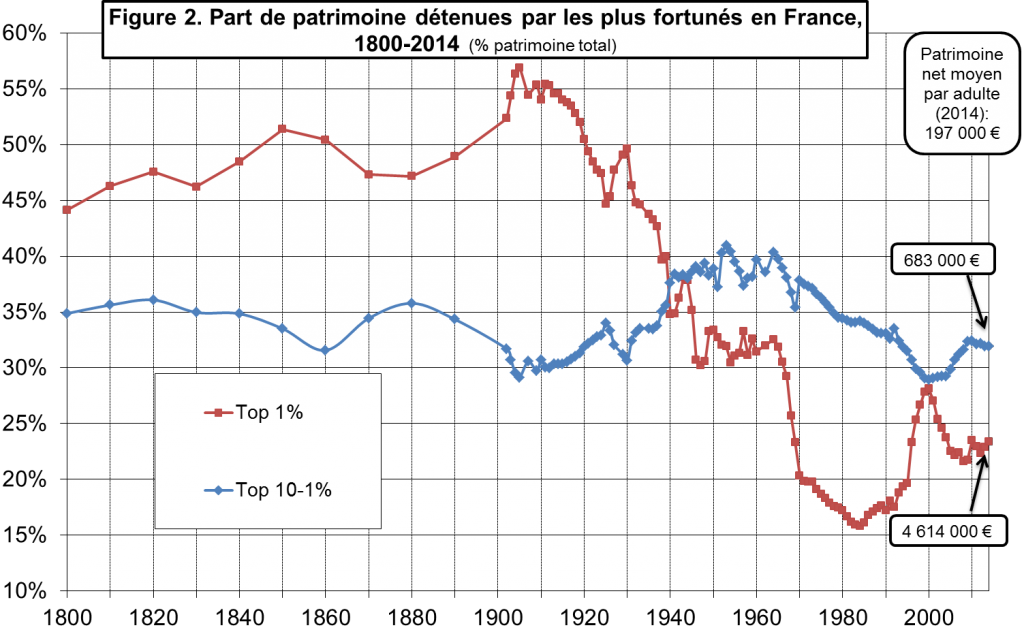

Les évolutions de la part du Top 10 % reflètent principalement celles du Top 1 %[2] (forte baisse entre 1910 et 1984 puis hausse, Figure 2) tandis que l’évolution des « moyennement riches » (ceux qui, au sein des 10 % les riches, n’appartiennent pas au Top 1 %) suit une tendance qui ne reflète pas toujours celle de l’ensemble du Top 10 %.

Source : Calculs des auteurs.

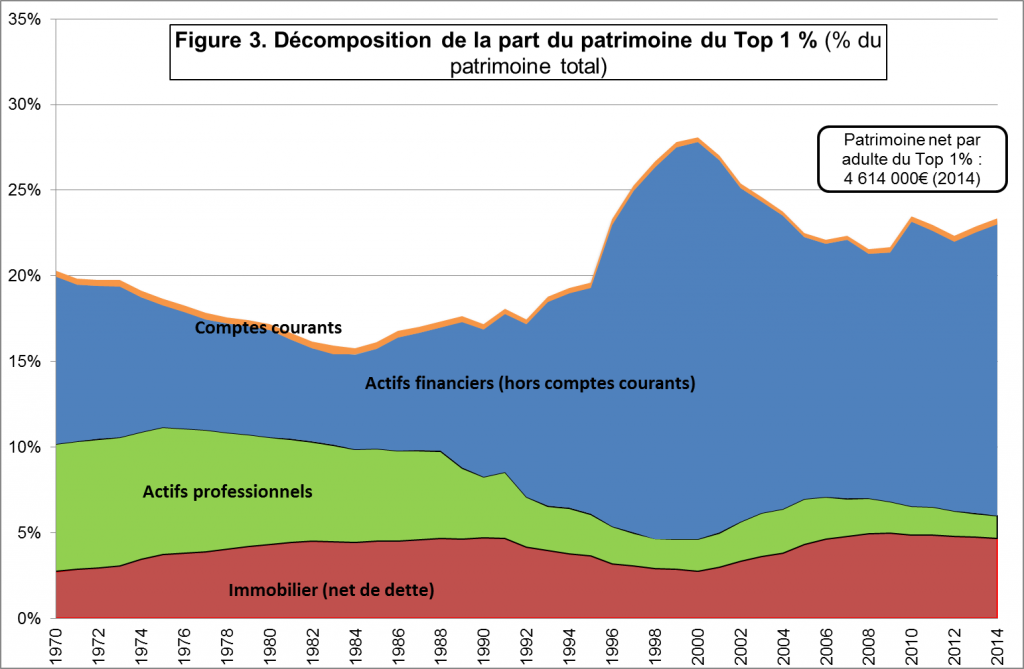

Pour comprendre les évolutions récentes des inégalités, il est donc important d’analyser la composition du patrimoine du Top 1 %, ce que nos données nous permettent de faire pour la période 1970-2014. Comme la Figure 3 permet de le constater, les actifs professionnels (commerce, …) y ont occupé une place de moins en moins importante tandis qu’avec le développement des marchés financiers à partir du milieu des années 1980[3], les actifs financiers ont pris une place croissante désormais largement prépondérante.

L’évolution de ces actifs suit l’évolution des cours boursiers, d’où la forte hausse observée à partir du milieu des années 1990, en plein boom des actifs boursiers et qui se prolonge jusqu’en 2000, année où le CAC 40 atteint son maximum historique.

Source : Calculs des auteurs.

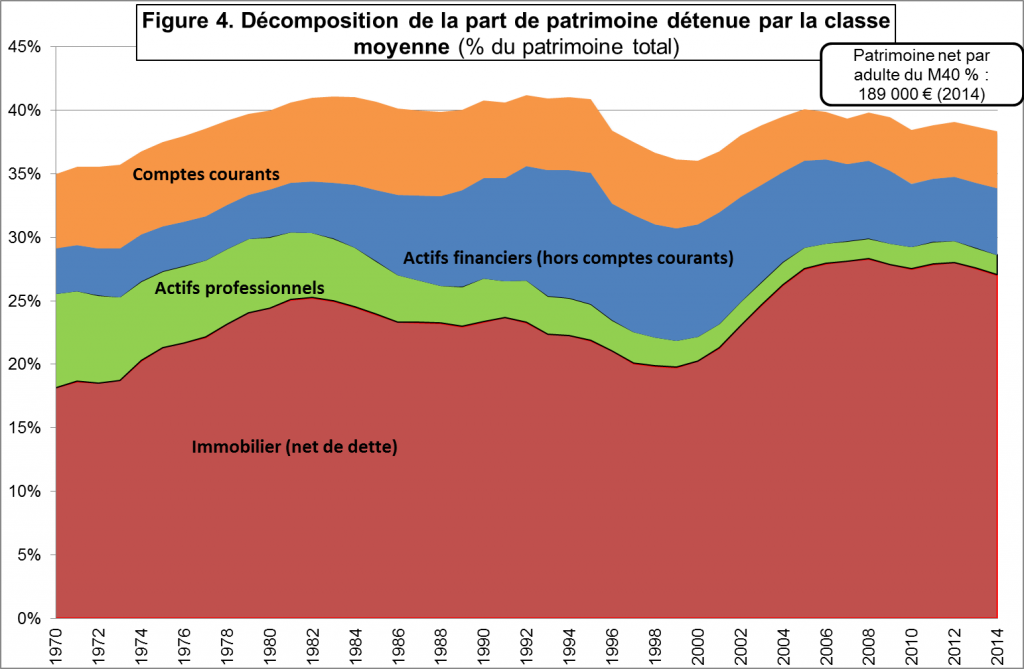

L’influence de la composante principale sur l’évolution du patrimoine s’observe aussi pour la classe moyenne dont l’actif principal est leur résidence (Figure 4). La hausse des prix de l’immobilier des années 1970 et, surtout, celle de la fin des années 1990 expliquent les hausses correspondantes de la part du patrimoine détenue par la classe moyenne.

Source : Calculs des auteurs.

Cette hausse des prix de l’immobilier a toutefois un effet ambigu. Si, via la hausse du patrimoine immobilier de la classe moyenne, elle peut apparaître comme un facteur de baisse des inégalités, elle contribue aussi à réduire les opportunités d’accès à la propriété, en particulier pour les jeunes ménages (voir par exemple Bonnet et al (2017)). De plus, les phénomènes de bulles immobilières, par leur effet mécanique sur le patrimoine de la classe moyenne, conduisent probablement à sous-estimer les inégalités pendant ces périodes (voir Carbonnier (2015)).

Un modèle pour illustrer l’effet de long terme des inégalités de taux d’épargne, de rendements du portefeuille et de revenus du travail

Pour appréhender l’évolution des inégalités, il est important de distinguer les évolutions de court terme, dues par exemple à des mouvements de prix relatifs des différents actifs (comme ceux des actifs financiers ou des prix de l’immobilier), des tendances de long terme, dans une perspective structurelle.

Afin de mieux comprendre le niveau d’inégalité que nous observons dans les données ainsi que ses variations tout au long du 20è siècle, nous avons développé une formule permettant de calculer l’inégalité qui prévaudrait dans une économie « à l’état stationnaire »[4]. À partir d’une simple égalité comptable liant le patrimoine d’un groupe de richesse (par exemple le Top 10 % ou le Top 1 %) une année donnée à celui du même groupe de richesse l’année précédente[5], nous mettons en évidence l’effet de trois facteurs clé de l’accumulation de capital : les différences de taux d’épargne, de rendement des portefeuilles d’actifs et des revenus du travail. Dans une perspective de long terme, de faibles variations de ces facteurs peuvent avoir des effets multiplicatifs importants. C’est un point d’autant plus crucial que les différences de taux d’épargne entre les plus riches et les moins riches semblent avoir considérablement divergé depuis le milieu des années 1980.

Cette relation nous permet également de mettre en évidence le rôle modérateur de la croissance économique sur la reproduction des inégalités de patrimoine : dans un monde de croissance explosive, le capital accumulé précédemment aurait une importance très faible et seuls compteraient les inégalités de revenus du travail et les taux d’épargne des différents groupes pour expliquer les évolutions des inégalités de patrimoine. De même, dans un monde où toute la population aurait les mêmes taux d’épargne et de rendement des actifs, l’inégalité de patrimoine reflèterait uniquement celle des revenus du travail.

Source : Calculs des auteurs.

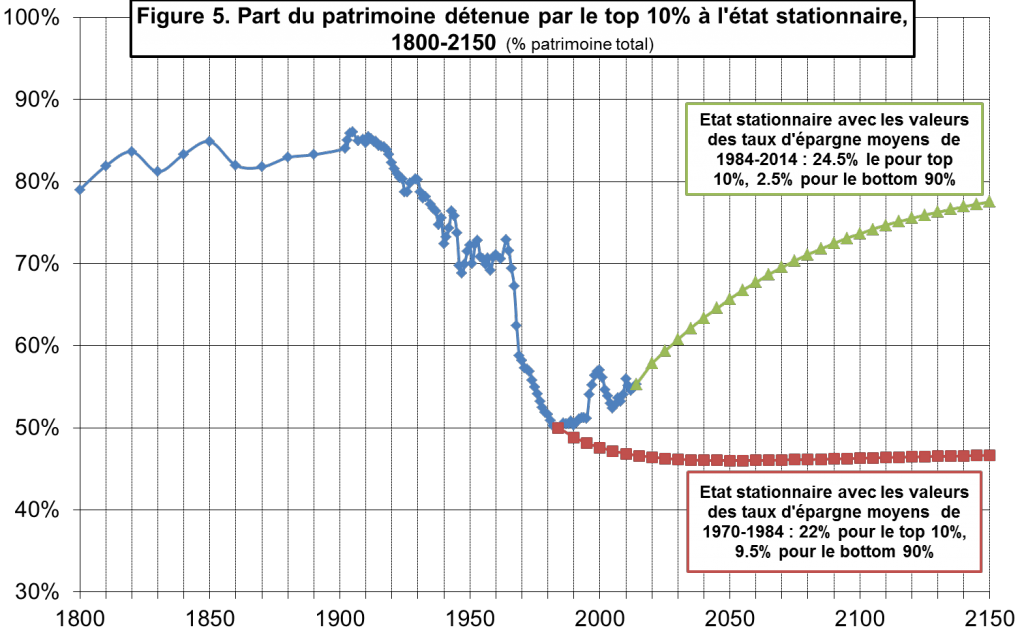

Afin de mesurer l’importance de ces effets cumulatifs, nous effectuons deux simulations simples.

D’une part, nous utilisons les valeurs moyennes observées sur la période 1970-1984 pour les taux d’épargne, de rendement, la croissance économique et l’inégalité des revenus du travail (Figure 5)[6]. Si ces valeurs avaient continué à être observées après cette période, la baisse des inégalités se serait poursuivie et aurait atteint un niveau peu élevé : le Top 10 % aurait détenu un peu moins de 50 % de la totalité du patrimoine.

D’autre part, nous procédons au même exercice mais en utilisant cette fois-ci les valeurs moyennes observées sur la période 1984-2014. Il est alors frappant de constater que la hausse modérée mais continue des inégalités observée depuis le milieu des années 1980 se poursuivrait jusqu’à un niveau d’inégalité particulièrement élevé, de l’ordre de celui qui prévalait au début du siècle dernier, avec une part du patrimoine total détenue par le Top 10 % de l’ordre de près de 80 %.

Il ne s’agit évidemment pas ici de prétendre pouvoir prédire l’évolution des inégalités de richesse mais de mettre en évidence le fort effet cumulatif de long terme des différents facteurs pouvant expliquer ces inégalités.

*Cet article est une reprise de « Rue de la Banque », n°66, juillet 2018. Il présente le résultat de travaux de recherche menés à la Banque de France. Les idées exposées dans ce document reflètent l’opinion personnelle de leurs auteurs et n’expriment pas nécessairement la position de la Banque de France. Les éventuelles erreurs ou omissions sont de la responsabilité des auteurs.

Références

- Bonnet, B. Garbinti and S. Grobon, « Inégalités d’accès à la propriété et de richesse immobilière au sein des jeunes en France, 1973-2013 », Economie et Statistique, 2018 (à paraître).

- Carbonnier, « L’impact des prix de l’immobilier sur les inégalités et leur mesure », Revue économique, vol. 66, no. 6, 2015, pp. 1029-1044.

- Garbinti, J. Goupille-Lebret and T. Piketty, “Accounting for Wealth Inequality Dynamics: Methods, Estimates and Simulations for France (1800-2014)”, WID.world Working Paper n°2016/5, 2016 et Document de travail Banque de France n°633, 2017.

- Garbinti, J. Goupille-Lebret and T. Piketty, “Income inequality in France, 1900–2014: Evidence from Distributional National Accounts (DINA)”, Journal of Public Economics, 2018.

- Goupille-Lebret and J. Infante, “Behavioral Responses to Inheritance Tax: Evidence from Notches in France”, INSEAD Working Paper n°2017/76/EPS, 2017.

- Piketty, “Income inequality in France, 1901-1998”, Journal of Political Economy, vol. 111, no 5, 2003, p. 1004-1042.

- Piketty, G. Postel‑Vinay et J-L. Rosenthal (2006), “Wealth concentration in a developing economy: Paris and France, 1807‑1994”, American Economic Review, vol. 96, n° 1, p. 236‑256.

[1] Voir Piketty, Postel-Vinay, Rosenthal (2006) pour un détail de ces données.

[2] Les 1% d’individus les plus riches.

[3] Des incitations fiscales à la détention de produits financiers ont accompagné ce mouvement. C’est le cas par exemple de l’assurance-vie (cf. Goupille-Lebret et Infante (2017)).

[4] L’état stationnaire correspond à une situation de long terme où les variables économiques (par exemple la croissance, le taux d’épargne, le taux de rendement, le ratio patrimoine/revenu, …) évoluent à une rythme constant. C’est une situation où les parts de patrimoine détenues par les différents groupes de richesses sont constantes et, plus largement, où les inégalités de revenus et de patrimoine n’évoluent pas.

[5] L’équation comptable est : Wpt+1 = (1 + qpt )[Wpt + spt (YpLt + rpt Wpt )] avec Wpt et Wpt+1 le patrimoine moyen du groupe p l’année t et t+1 (par exemple le patrimoine moyen des 10% d’individus les plus riches en patrimoine), YpLt le revenu du travail moyen pour le groupe p l’année t, rpt le taux de rendement moyen des actifs du groupe p l’année t, qpt le taux de plus-value des actifs du groupe p l’année t et spt le taux d’épargne synthétique du groupe p l’année t. Il ne s’agit pas à proprement parler de taux d’épargne individuel mais de taux d’épargne synthétiques, calculés par groupe de richesse et permettant de rendre compatible l’évolution du patrimoine observée pour un groupe de richesse une année donnée avec le patrimoine observé l’année suivante (en prenant en compte les taux de rendement, les revenus du travail et le taux de croissance de l’économie) pour le même groupe de richesse (mais pas nécessairement les mêmes individus).

[6] Plus précisément, pour la période 1970-1984, nous utilisons les valeurs (moyennes) observées suivantes : 2,8 % pour le taux de croissance économique, 17,4 % pour la part des revenus du travail détenus par le top 10%, 6,6 % pour le taux de rendement du patrimoine du Top 10%, 4,5% pour ceux du Bottom 90%, 22,2 % pour le taux d’épargne synthétique du Top 10 % et 9,4 % pour celui du Bottom 90%. Pour la période 1984-2014, 1,8 % pour le taux de croissance économique, 17,7 % pour la part des revenus du travail détenus par le top 10%, 4,2 % pour le taux de rendement du patrimoine du Top 10%, 2,7 % pour ceux du Bottom 90%, 24,4 % pour le taux d’épargne synthétique du Top 10 % et 2,7 % pour celui du Bottom 90%.

- Évolution des inégalités de patrimoine en France (1800-2014)* - 3 octobre 2018

Commentaires récents