Il existe aujourd’hui plus de 1 000 crypto-monnaies qui ont plus ou moins de succès.

La première est le Bitcoin (BTC ou XBT), créée en janvier 2009 par Satoshi Nakamoto (pseudonyme d’une personne ou d’un groupe de personnes). Il s’agit d’une monnaie électronique, accessible à tous, et gérée dans un système d’échanges décentralisé : le registre des transactions est enregistré sur une Blockchain.

Le système de Bitcoin a été inventé en 2008, les premiers bitcoins ont été créés le 3 janvier 2009. Leur nombre est limité à 21 millions d’unités et divisible jusqu’à la huitième décimale.

Les bitcoins peuvent être échangés contre d’autres monnaies, biens ou services. Ainsi, plus de 100 000 commerçants dans le monde acceptent des paiements en bitcoins (par exemple showroom-privé en France depuis 2014).

De même, plus de 100 places de marché (les « exchanges ») existent pour les échanger contre des monnaies Fiat (ou monnaie fiduciaire) telles l’Euro ou le dollar ou autres.

Partant d’une capitalisation de 20 milliards de dollars en janvier 2017, l’encours de capitalisation des crypto-monnaies a dépassé 100 milliards en juin 2017 et atteint plus de 750 milliards en janvier 2018 (la capitalisation du bitcoin seule représente environ 35% du total).

Cet encours est encore très faible comparé aux autres devises gouvernées par les banques centrales ou aux autres actifs financiers, commodités ou actions. Néanmoins 750 Md$, cela commence à compter.

Le Bitcoin est relativement rare (limité à 21 millions d’unités), et puisque le système est à la mode, le cours de cet actif a enregistré une forte croissance, sa valeur passant de 1 000 $ en janvier 2017 à un maximum de plus de 19 000 $ en décembre 2017.

Néanmoins il faut garder à l’esprit que le bitcoin n’a aucun sous-jacent et ne vaut en théorie « rien » : son cours suit l’offre et la demande. S’il a été multiplié par 19 000 en six ans (il valait 1 $ en avril 2011), rien n’empêche qu’il soit divisé (ou multiplié) par 1 000 dans les années qui viennent. Il n’est pas rare non plus de voir des variations supérieures à 10% (à la hausse ou à la baisse) de son cours : cela en fait donc un instrument très spéculatif.

1) La Blockchain Bitcoin

La Blockchain Bitcoin stocke toutes les transactions depuis la création du système. Une transaction consiste à débiter certains comptes pour créditer d’autres comptes. Une transaction Bitcoin est irrévocable et ne peut être annulée.

Un nouveau bloc est créé toutes les dix minutes, et contient un maximum de 1 Mo (méga-octets), soit environ 7 transactions par seconde. Les blocs sont liés les uns aux autres puisque chaque bloc fait référence au précédent, c’est pourquoi on parle de Blockchain ou chaine de blocs.

Le nombre de Bitcoins évolue dans le temps car les intervenants sont rémunérés en bitcoins créés à chaque création de nouveau bloc. D’ailleurs l’ensemble des bitcoins en circulation ont été créés suite à la constitution de blocs, pour lesquels les créateurs des blocs (sorte d’administrateurs du système) obtiennent une rémunération en bitcoins.

La rémunération liée à la constitution d’un bloc évolue régulièrement, et est divisée par deux tous les 3-4 ans (précisément tous les 210 000 blocs). Ainsi la rémunération qui était de 50 bitcoins par bloc à l’origine en 2009 est actuellement de 12,5 bitcoins par bloc. Sachant qu’il existe en moyenne un nouveau bloc toutes les 10 minutes, le nombre global de bitcoins suit une suite géométrique régulière dont la limite est 21 millions au total. A ce jour (janvier 2018) 16,78 millions de bitcoins ont été créés.

Toutes les transactions réalisées dans un intervalle de temps commun sont stockées dans un bloc. Ainsi l’historique de toutes les transactions depuis l’origine du système est stocké de manière sécurisée, cryptée et infalsifiable dans une chaine de blocs (Blockchain). En tant que système de paiement, Bitcoin se distingue par le fait que son fonctionnement ne requiert pas l’utilisation d’une infrastructure centralisée tenant les comptes des montants détenus afin d’assurer les transactions.

En effet le stockage de la base de données se fait de façon décentralisée dans une logique peer-to-peer : il n’y a pas de tiers centralisateur qui détienne la base de données, car celle-ci est répliquée sur l’ensemble du réseau, soit plus de 10 000 nœuds. Cela permet de ne pas de donner de rôle prépondérant à un quelconque tiers centralisateur. C’est un obstacle quasi insurmontable pour le piratage car il est impossible d’«attaquer » tous les nœuds du réseau simultanément. Cela contribue aussi à la stabilité du système puisque si un ou quelques nœuds sont déconnectés temporairement, les autres nœuds restant actifs continuent à fonctionner.

De même que le stockage de la base de données n’a pas été confié à un tiers centralisateur, la constitution des blocs, donc de la base de données, n’est pas confiée à un tiers (comme c’est le cas jusqu’à présent pour les bourses d’échange d’actions par exemple) : le rôle de garantie et de vérification existe, mais est attribué toutes les dix minutes environ à un ordinateur du réseau choisi de façon aléatoire proportionnellement à sa puissance. Ce processus s’appelle « le minage » et met en concurrence plusieurs milliers d’acteurs dans le monde (les « mineurs »), qui cherchent simultanément à résoudre un problème mathématique[1] dont la résolution est complexe et repose sur un algorithme pseudo-aléatoire mais dont la vérification de la preuve est plus facile, un peu à l’image d’un sudoku dont la résolution peut être compliquée mais dont la preuve est facilement vérifiable.

Le système de minage contribue aussi à l’inviolabilité du système : pour falsifier une transaction dans le dernier bloc en cours, il faut disposer d’une puissance de calcul équivalente à la somme de la puissance de calcul de l’ensemble du réseau. Même si théoriquement cela pourrait être possible avec un peu de chance, il est physiquement impossible de changer une transaction ayant eu lieu plusieurs blocs en arrière car cela supposerait dans un temps limité de pouvoir recalculer tous les blocs passés jusqu’à l’instant présent (la modification du bloc N-1 impliquant par construction la modification du bloc N).

La constitution d’un bloc demande une puissance de calcul importante mais sa vérification par les autres intervenants, une fois le bloc réalisé, est facile à prouver.

2) Enregistrement cryptographique des transactions

Pour pouvoir posséder et échanger des bitcoins, il faut posséder l’équivalent d’un numéro de compte. Ces numéros de compte sont régis par une logique cryptographique clé publique / clé privée.

La logique est que pour donner des bitcoins à un compte donné, il suffit de connaître la clé publique ; par contre pour mouvementer un compte il est nécessaire de détenir la clé privée qui permet de crypter les transactions (cela fonctionne un peu comme une boîte aux lettres : tout le monde peut mettre une lettre dans la boîte, mais seul le facteur peut récolter le courrier).

Un compte est identifié par un numéro fabriqué à partir d’une empreinte cryptographique sur 160 bits (soit 20 octets). Il existe ainsi un maximum de 2^160 adresses bitcoin possibles, soit environ 10^48 (à titre de comparaison il y a environ 10^47 molécules d’eau sur Terre). Une adresse bitcoin possède également un préfixe identifiant le numéro de version (0 par défaut) et une somme de contrôle de quatre octets. En tout, une adresse bitcoin occupe donc 25 octets. Voici, à titre d’exemple, la toute première adresse bitcoin ayant reçu des bitcoins : 1A1zP1eP5QGefi2DMPTfTL5SLmv7DivfNa

Les transactions stockées dans la Blockchain ne sont pas des simples « Alice donne X Bitcoins à Bob », mais des scripts qui peuvent contenir quelques lignes de code. Cela permet par exemple de faire des paiements différés, de conditionner le déblocage de fonds à une multi-signatures (par exemple deux signatures sur 3 référencées).

Cependant le langage est volontairement limité et n’est pas « Turing-complete » : il n’accepte pas les boucles pour éviter de faire « planter » le système (ce qui a été amélioré en 2015 par une nouvelle crypto-monnaie, Ethereum et ses smart-contracts).

3) Historique du Bitcoin

a) création

Satoshi Nakamoto a affirmé avoir travaillé sur bitcoin de 2007 à 2009. Dès 2008, il publie un document sur une liste de diffusion décrivant la monnaie numérique bitcoin. En février 2009, il diffuse une annonce concernant son travail sur le site P2P Foundation.

Le 3 janvier 2009, le premier bloc est créé. En février 2009, est diffusée la première version du logiciel Bitcoin sur le site P2P Foundation et, pour faire fonctionner le réseau, Satoshi Nakamoto met à contribution son ordinateur et engendre ainsi les premiers bitcoins.

L’identité de Nakamoto a donné lieu à de nombreuses spéculations. Il n’existait aucune trace de son identité avant la création de bitcoin. Sur son profil, il déclarait être un Japonais de 40 ans. Plusieurs personnes ont pu être assimilées à Satoshi Nakamoto, mais aucune n’a pu en apporter la preuve formelle.

b) utilisation

Cette crypto-monnaie a eu de plus en plus de succès au cours du temps, même si pendant un certain temps elle n’était connue que des geeks, utilisée comme monnaie d’échange pour des jeux vidéos, mais aussi impliquée dans des activités du darkweb.

Depuis sa création en 2009 et jusqu’à la fermeture par les autorités américaines de Silk Road en 2013, le bitcoin a été utilisé majoritairement comme moyen d’échange par des réseaux criminels pour des jeux d’argent, l’achat de substances illicites, ou pour des bases de données piratées. La crypto-monnaie a attiré l’attention des autorités financières, des organes législatifs de différents pays notamment américains et des médias.

Néanmoins, ces dernières années, la crypto-monnaie a mûri et il semble que ces activités illégales, bien qu’elles existent toujours comme dans tout système de paiement, ne représentent plus qu’une part minoritaire des échanges de la crypto-monnaie.

Elle a depuis bien mûri et s’est « démocratisée » puisqu’il y aurait 15 millions d’utilisateurs en septembre 2017 contre 1 million en janvier 2014.

c) incidents

La Blockchain Bitcoin n’a jamais été piratée et fonctionne de manière continue depuis le 3 janvier 2009.

Néanmoins, l’écosystème autour du Bitcoin a eu à faire face à de nombreux incidents, dont :

- fin 2013/début 2014, le cours du Bitcoin atteint 1000$ environ, et la plateforme d’échange la plus populaire, MtGox, qui rassemblait plus de 70% des transactions mondiales en bitcoins a fait faillite en février 2014, entraînant la perte de l’équivalent de plus de 450 M$ ;

- le 3 août 2016, le site Bitfinex qui était la plateforme d’échange la plus utilisée, se fait voler environ 120 000 bitcoins, soit l’équivalent d’environ 65 M$ (à noter que la plateforme n’a pas fait faillite mais a absorbé cette perte) ;

- perte de bitcoins : comme on l’a vu plus haut, la possession des bitcoins repose sur la conservation de la clé privée associée au compte. Cette clé n’est détenue que par l’utilisateur, et sa perte (par exemple en cas de formatage du disque dur où elle est stockée), revient à la perte ferme et définitive des bitcoins associés : on estime qu’à ce jour environ 3 millions de bitcoins ont été perdus.

d) Evolution du protocole

Le 14 juillet 2010, Satoshi Nakamoto a fixé une limite de 1 Mo pour chaque bloc créé. À cette époque, les transactions étaient gratuites et les développeurs avaient le souci que des attaquants ne puissent « spammer » le réseau en créant d’énormes blocs contenant de fausses transactions et gonflant de façon permanente la chaîne de blocs que tout le monde doit conserver à perpétuité. Cette limite était destinée à empêcher ce genre d’attaque jusqu’à ce qu’une meilleure solution puisse être mise en place.

Ces limites physiques du protocole ont commencé à poser problème en 2016 quand la limite de 1 Mo a été atteinte.

Il s’en est suivi une longue controverse et une discussion sur la façon d’augmenter le nombre de transactions possibles.

En effet, lorsque le nombre de transactions a fini par atteindre la limite de taille de bloc, le bassin de transactions en attente est saturé. Le seul moyen pour intégrer une transaction donnée dans la chaîne de bloc plus rapidement pour un utilisateur a été d’augmenter les frais de transactions qui atteignent près de 25 $ en janvier 2018 (contre moins de 1$ avant 2016).

Plusieurs propositions ont été faites pour augmenter le nombre de transactions possibles, une première étape appelé « segwit » a été implémentée en août 2017.

Une étape suivante, Segwit2x, soit le doublement de la taille des blocs, devait être mise en place en novembre 2017, mais a été abandonnée par manque de consensus.

4) Données statistiques sur le Bitcoin

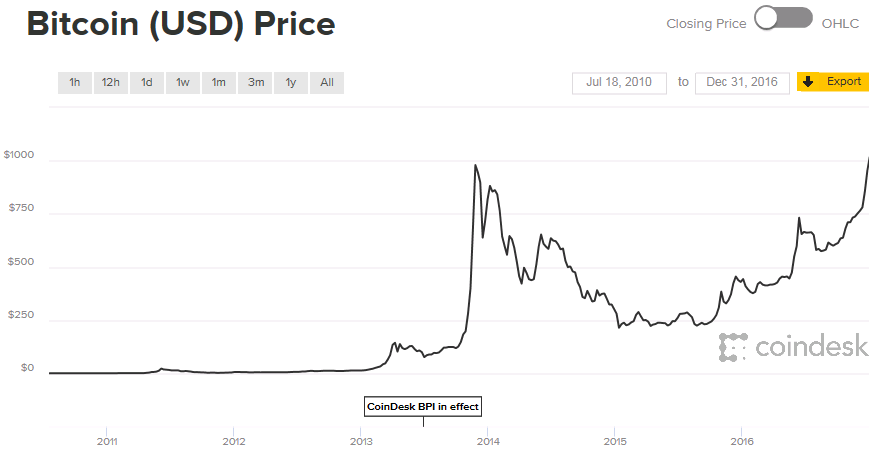

Le Bitcoin, qui valait quelques centimes entre 2009 et 2010, atteint 1 $ en avril 2011.

Il monte jusqu’à 1 000 $ fin 2013, puis baisse fortement en 2014/2015 comme le montre le graphique suivant (source Coindesk) :

En 2016 il reprend des couleurs, pour atteindre 1000$ en janvier 2017.

Une hausse exponentielle se produit en 2017 ; le cours dépasse 19 000$ en décembre 2017, avant de refluer en dessous de 13 000 $ fin décembre 2017, comme le montre le graphique ci-dessous(source Coindesk) :

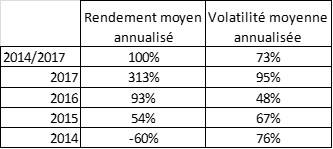

Le Bitcoin est très volatil comme le montre le tableau suivant :

A titre de comparaison, la volatilité annualisée du taux de change dollar-euro est d’environ 10%, celle du CAC40 environ 20%.

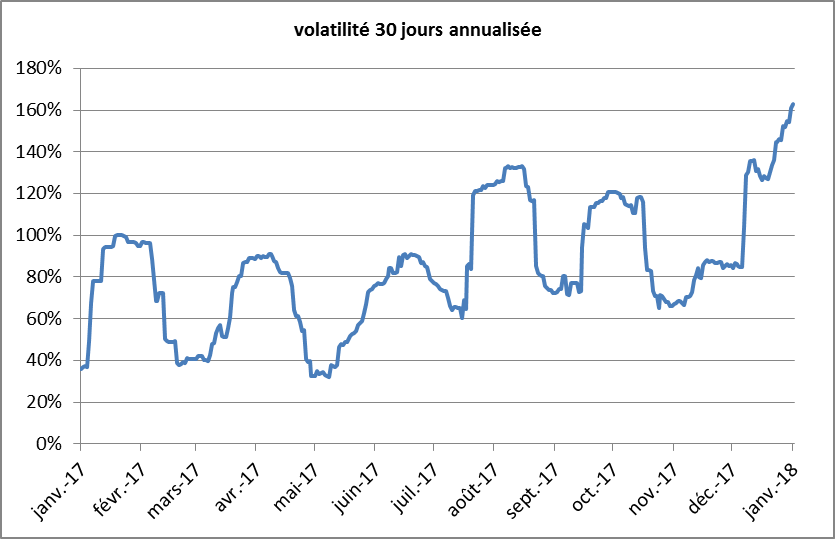

La volatilité n’a cessé d’augmenter en 2017 (volatilité sur 30 jours annualisée), comme le montre le graphique ci-dessous :

La volatilité a été particulièrement forte en décembre 2017, avec un cours qui passe de 10 000 à plus de 19 500 la première quinzaine de décembre, avant de rebaisser à 13 000 en moins d’une semaine.

Cette volatilité particulièrement élevée a donné de l’eau au moulin des détracteurs du bitcoin qui prédisent l’explosion à la baisse du cours du bitcoin, qu’ils considèrent comme une bulle spéculative.

[1] Voir https://www.ethereum-france.com/comprendre-la-blockchain-ethereum-article-1-bitcoin-premiere-implementation-de-la-blockchain-22/

- Le Bitcoin : principes, historique et volatilité - 15 janvier 2018

Merci pour ce très bon article. Un des meilleurs que j’ai pu lire sur le Bitcoin.