Les enjeux étant considérables, les fonds de pension constituent un sujet passionnel par excellence, mais surtout un défi à relever pour un grand nombre de pays et, en particulier, ceux à économie développée mais non exclusivement, soumis au vieillissement tendanciel rapide de leurs populations (cf. cas des pays émergents comme la Chine, l’Inde, Brésil…). Au-delà du problème démographique, la viabilité du système dans son ensemble est fondée sur la capacité des pays à accéder à des taux de croissance permettant de générer suffisamment d’emplois et de productivité entrainant par là même des revenus et donc des droits à la retraite. Cette croissance demandant des flux de financement permanents, longs et conséquents, c’est justement là que les fonds de pension peuvent jouer un rôle de premier plan, notamment en complément de la répartition.

Pays pionnier dans ce domaine, le Chili est un cas particulier[1], pays qui a rapidement et, disons-le sans détours, dans des conditions particulières d’absence de contre-pouvoirs, eu recours à une solution radicale : des fonds de pensions à cotisations définies individuelles se sont substitués pratiquement en totalité à son ancien et complexe système en répartition. Ceci dans le cadre d’une série de profondes réformes des institutions et des mécanismes économiques, dont une remise à plat radicale du mode de financement de son système de sécurité sociale.

Cette note se limite à dresser un bref bilan de la contribution des fonds de pension à l’accumulation de capitaux à l’échelle macro-économique, et sa contribution au processus de modernisation de l’économie et de l’Etat chilien. Il ne discute pas des problèmes micro-économiques et sociaux liés au financement de la retraite[2]. Il rend également compte des règles d’investissement et du niveau de rentabilité de ces fonds selon le niveau de risque assumé. En revanche, ce papier ne discute pas des problèmes sociaux et économiques liés au financement de la retraite et au niveau des prestations[3], problèmes lesquels sont traités dans l’article précité (cf. note 1) et seront discutés dans un article à paraître dans cette même revue.

Les réformes amorcées au Chili en 1981 ont été réalisées avec en toile de fond un pays à l’histoire caractérisée par, depuis les années 1940, des déficits budgétaires chroniques (dépassant les 10% par périodes), une dette publique substantielle et majoritairement extérieure (à un moment parmi les plus élevées au monde), une inflation endémique (à au moins deux chiffres), un système de sécurité sociale très fragmenté, hétérogène et en déficit permanent et croissant (il existait plus de 100 régimes différents chacun avec ses réglementations et multiples autorités de tutelle).

La transformation radicale du système de sécurité sociale chilien en 1981, dont son principal élément les retraites, n’a pas été une mesure isolée. Les réformes dans ce pays ont porté notamment sur la libéralisation du commerce, la régulation des infrastructures, la supervision du système bancaire, le toilettage de la législation relative au marché du travail, et le désengagement de l’Etat dans l’économie et autres secteurs d’activité via des privatisations. La mise en place de réformes structurelles de fond, outre contribuer au programme de désendettement à terme de l’Etat, a surtout permis, du moins en partie, d’apporter progressivement les ressources nécessaires pour faciliter la transition vers la retraite en capitalisation. Le pays a de même connu un allègement et une rationalisation significatifs des dépenses générales de l’Etat. Toujours est-il que dans une démarche pragmatique, les premières années qui ont suivi l’introduction des fonds de pension, afin notamment de garantir jusqu’à extinction des cohortes d’ayants-droit de l’ancien système en répartition, l’Etat chilien a été contraint de recourir au financement de ses réformes par la dette, mais en émettant et plaçant majoritairement ses titres via le marché intérieur des capitaux. Ce mode de financement des projets a été encore plus intense de la part des acteurs privés, notamment banques et autres institutions financières, ainsi que des entreprises industrielles et de services qui ont eu massivement recours aux marchés locaux. Et c’est là le point le plus important : aussi bien l’Etat que les entreprises chiliennes ont pu bénéficier, via des mécanismes de marché, d’une épargne des ménages abondante drainée par les fonds de pension, en grande partie vers le secteur productif national.

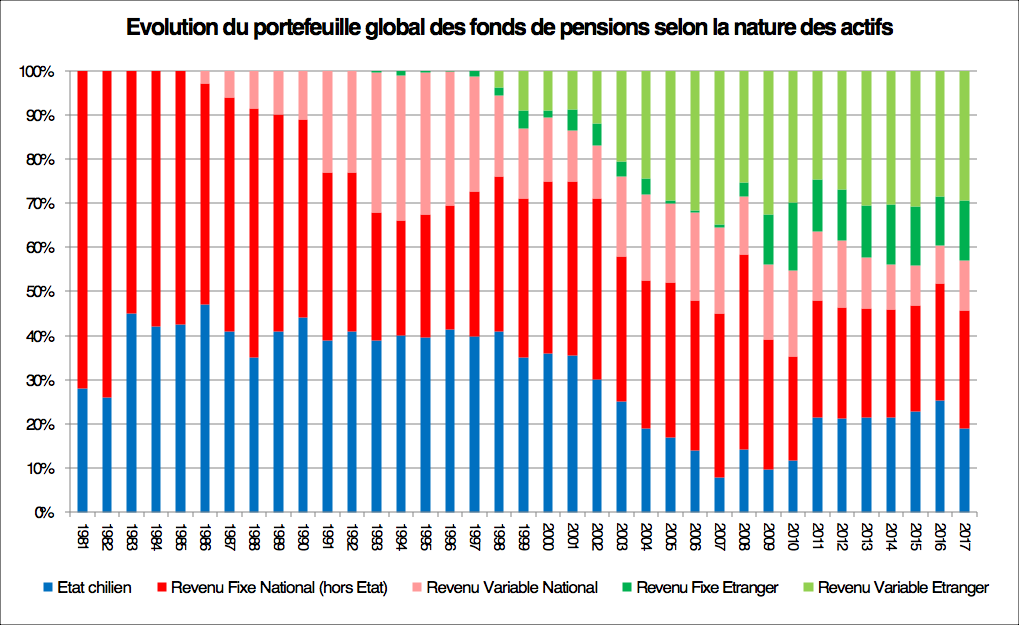

S’il n’est pas le seul facteur explicatif, l’introduction de fonds de pension a largement contribué à une rapide accumulation de capitaux ayant permis l’émergence d’un marché domestique structuré et efficace d’obligations publiques et de titres privés, et, plus important encore, renforcé en conséquence l’économie nationale et l’emploi. En effet, charité bien ordonnée commençant par soi-même, en cohérence avec les objectifs des réformes, la régulation était telle que les fonds de pension n’investissaient que dans des titres nationaux jusqu’en 1997. D’abord dans les seules obligations de l’Etat chilien et privées puis, progressivement à partir de 1986, dans les actions d’entreprises locales. Dans la pratique, et ce afin de diversifier les risques d’un système qui montait rapidement en puissance, il a fallu une quinzaine d’années pour que la réglementation autorise l’investissement en titres étrangers[4].

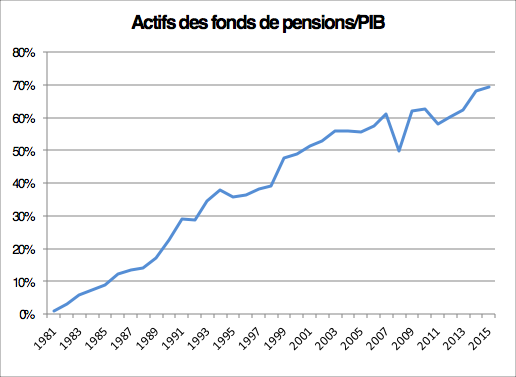

Ainsi, le mécanisme de fonds de pensions a permis, sur une période relativement courte, la mise à disposition des émetteurs locaux (Etat et entreprises confondus) d’un volume d’épargne considérable. En effet, au moment de l’ouverture vers l’investissement étranger, dans les faits en 1998, le stock de capitaux gérés par les fonds de pension représentait déjà environ 40% du PIB. Aujourd’hui, alors que les fonds de pension commencent à arriver à maturité, leurs actifs approchent 75% du PIB.

L’économie ayant atteint un bon niveau de développement, et en cohérence avec l’objectif de recherche de rendements réguliers pour les affiliés au système, la structure des placements a fortement évolué vers une diversification accrue des portefeuilles. Qui plus est, au global, les valeurs à revenu variable (actions et fonds d’investissement orientés actions) représentent aujourd’hui environ 40% des réserves totales des fonds de pension, dont les trois-quarts sont investis en titres d’émetteurs étrangers.

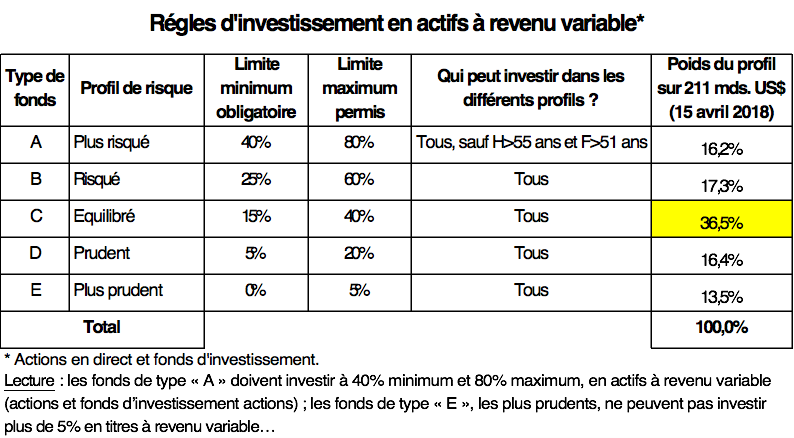

Afin de garantir la diversification des risques des futurs retraités, la réglementation est formelle : tous les fonds de pension doivent proposer au moins cinq types de fonds présentant des profils de risque distincts. Ainsi le « profil A », le plus risqué, doit être investi en actions ou titres à revenu variable dans une fourchette comprise entre 40% et 80%. A l’inverse, le profil le plus prudent a un plafond de 5% et peut, le cas échéant, ne pas investir en titres à revenu variable. A noter également qu’au-delà d’un certain âge, une règle de prudence est imposée par le régulateur : impossibilité d’investir dans le profil le plus risqué au-delà de 55 ans pour les hommes et de 51 ans pour les femmes. Dénotant un certain niveau de prudence de la part des futurs pensionnés, on observe de même qu’un gros tiers des actifs gérés par les fonds sont investis dans le profil équilibré.

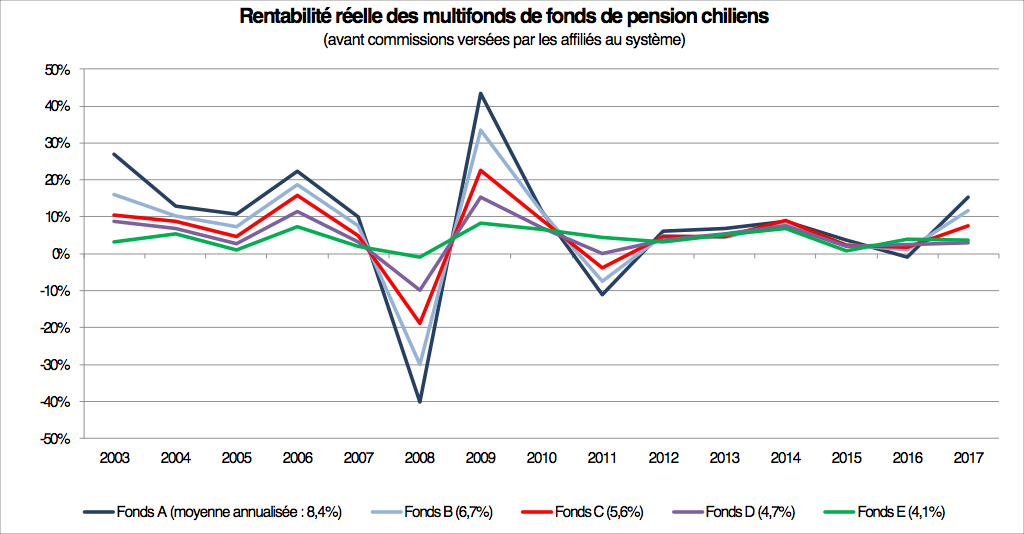

Sur les quinze dernières années, on constate, certes avec des pics de volatilité variables en cohérence avec les profils de risque respectifs, une rentabilité réelle élevée : 8,4% de rentabilité réelle annualisée pour les fonds les plus risqués (fonds de type A), face à une performance également honorable de 4,1% pour les fonds les plus prudents (type E). De son côté le profil équilibré (type C) affiche une performance de 5,6% en moyenne sur cette période.

Parmi d’autres effets positifs de ces évolutions, les fonds de pension, acteurs de premier plan en tant qu’investisseurs sur les marchés financiers, ont été à la base de l’amélioration notable de la régulation financière et d’une meilleure gouvernance des entreprises et, ont également contribué à la transparence de l’Etat en tant qu’émetteur et gestionnaire de la dette publique. Ainsi, la dette publique brute du Chili, qui était parmi les plus élevées au monde au tournant des années 1970, est passée de 44% du PIB en 1990 à environ 4% en 2007 pour atteindre 17,5% en 2015. Il s’agit à 80% de dette intérieure, détenue en majorité par les fonds de pension chiliens. Les investissements publics en actifs financiers étant de l’ordre de 21%, l’Etat chilien a une créance nette sur le reste du monde de 3,5% du PIB.

Et pourtant, à l’instar de ce que nous avons pu constater dans le cas de l’expérience des fonds chiliens, au moins deux conditions très fortes sont nécessaires pour assurer le bon fonctionnement des fonds de pension : un marché ouvert où les acteurs appliquent des stratégies de gestion vraiment actives qui investissent de manière conséquente une partie du portefeuille en actions, cotées et non cotées, sur un horizon de long terme, permettant de rechercher des opportunités d’investissement rentables encore inexploitées au profit des futurs pensionnés ; et, condition sine qua non, un contexte institutionnel et une régulation adaptés et surtout stables dans le temps qui incitent à la prise de risques et notamment aux investissements dans l’économie réelle.

En guise de conclusion, il ressort de cette analyse l’impact bénéfique de la capitalisation sur l’investissement à long terme des économies. L’existence de fonds de pension constitue à ce titre un véritable atout dans un monde ouvert à la concurrence internationale. A l’inverse, leur non existence prive d’une puissante source de financement de la croissance et de l’innovation.

N’en déplaise aux détracteurs des fonds de pension, à l’instar de l’expérience chilienne, l’Europe, et la France avec, a besoin d’amorcer un tel cercle vertueux afin de redonner de l’optimisme, et surtout pour générer des flux d’épargne afin de soutenir la croissance et l’emploi avec ses propres ressources. Les Chiliens ont réussi à le faire, pourquoi pas les Français ?

[1] Ce texte est directement inspiré d’un article des deux auteurs, paru dans la Revue d’Economie Financière de décembre 2016, sous le titre « Fonds de pension au Chili : un système en pleine évolution après un tiers de siècle de vie ».

[2] Membre de l’OCDE depuis 2010, et peuplé de 18 millions d’habitants, le Chili a atteint un niveau de développement qui devrait lui permettre vers 2020, d’être classé parmi les pays développés. Toutefois, ce pays connaît depuis plusieurs années des mouvements de contestation relativement à son système de sécurité sociale. S’ils ne sont pas directement remis en cause, les fonds de pension, qui ont largement contribué au rapide et réussi développement du pays, sont dans la ligne de mire de ceux qui souhaitent renforcer davantage le pilier solidaire (premier pilier en répartition) du système actuel.

[3] Membre de l’OCDE depuis 2010, et peuplé de 18 millions d’habitants, le Chili a atteint un niveau de développement qui devrait lui permettre vers 2020, d’être classé parmi les pays développés. Toutefois, ce pays connaît depuis plusieurs années des mouvements de contestation relativement au niveau des prestations de son système de sécurité sociale. S’ils ne sont pas directement remis en cause, les fonds de pension, qui ont largement contribué au rapide et réussi développement du pays, sont dans la ligne de mire de ceux qui souhaitent renforcer davantage le pilier solidaire (premier pilier en répartition) du système actuel.

[4] Toutes les données de cet article sont issues de l’excellent website (www.spensiones.cl) de l’autorité de régulation des fonds de pension (Superintendencia de Pensiones), sauf le graphique « Actifs des fonds de pension/PIB » qui utilise également des données de la banque centrale (Banco Central de Chile).

Commentaires récents