Cet article est la synthèse du rapport de stage de Gaëtan Le Gall (2017) qui a reçu le prix du meilleur rapport de Stage 2017 au cours de la cérémonie de remise des diplômes de la promotion « Philippe Brassac ».

Les infrastructures sont historiquement financées par l’industrie bancaire qui bénéficie souvent de garanties d’Etat sur la dette. L’entrée en vigueur de Bâle III rend plus contraignante la détention d’actifs de long terme par les banques, réduisant considérablement les investissements des établissements bancaires dans les projets d’infrastructure. Dès lors, la Commission européenne, consciente du rôle essentiel qu’ont les infrastructures dans le paysage économique, a dû s’employer à trouver de nouvelles sources de financement. Elle s’est ainsi tournée vers les autres investisseurs institutionnels, disposant d’une capacité de financement de plus de 8 400 milliards d’euros en Europe. Les assureurs ne sont en effet pas insensibles à l’attractivité de tels actifs : ils procurent des rendements intéressants dans un contexte de taux historiquement bas ; leur profil de risque diffère fortement de celui des dettes corporate classiques (taux de défaut bien inférieurs, taux de recouvrement supérieurs) ; ils ont en général de longues maturités concordant avec les passifs des assureurs-vie et des fonds de pension. Néanmoins, détenir des actifs de long terme est relativement coûteux en termes de capital réglementaire : les assureurs se trouvent ainsi peu incités à s’engager sur de tels projets malgré leurs avantages.

Infrastructures et Solvabilité II

L’EIOPA (European Insurance and Occupational Pensions Authority) s’est penchée sur la question au cours de l’année 2015 : au vu des éléments présentés ci-dessus, faut-il traiter spécifiquement les investissements en infrastructures dans Solvabilité II et définir une nouvelle catégorie d’actif à part entière ? L’amendement de la Commission européenne du 30 septembre 2015 clôturant les réflexions de l’EIOPA va dans ce sens en apportant une définition claire et précise des actifs d’infrastructure. Dès lors, les investissements éligibles bénéficient d’un traitement avantageux dans la réglementation prudentielle. Les critères d’éligibilité à un tel traitement spécifique regroupent un ensemble de conditions quantitatives et qualitatives. L’une de ces conditions est la capacité, pour l’entreprise gérant l’infrastructure, à honorer ses engagements financiers en cas d’événements de stress majeurs. Ils sont spécifiques à chaque projet et c’est donc à l’assureur de montrer que les événements pertinents ont été modélisés. Par exemple, il peut s’agir du risque d’inondation ou de tempête pour un pont, du risque d’accident pour une centrale nucléaire, du risque de fréquentation pour une autoroute, ou encore du risque météorologique pour une ferme éolienne.

Ainsi, nous choisissons de nous placer du point de vue d’un assureur souhaitant bénéficier du traitement favorable de Solvabilité II en matière d’investissement en considérant le financement d’une ferme éolienne. Plus particulièrement, il s’agit de réaliser un travail d’analyse et de compréhension de l’ensemble des risques inhérents à ce projet. Ce travail est une illustration de ce qui doit être entrepris par un assureur cherchant à démontrer à l’autorité de régulation qu’il a bien identifié les risques spécifiques et qu’il est légitime à calculer son SCR (Solvency Capital Requirement, exigence en fonds propres) de manière moins contraignante.

L’exemple d’une ferme éolienne

Le revenu généré par la ferme éolienne doit donc être étudié. Il est nécessaire de s’intéresser aux modèles d’intensité éolienne : les variations du vent détermineront en effet la quantité d’électricité produite par la ferme. Ces modèles reposent essentiellement sur des ajustements d’une loi de Weibull aux intensités mesurées, permettant aussi de prendre en compte des phénomènes extrêmes, comme des tempêtes.

La distribution des vitesses de vent varie d’un endroit à un autre puisqu’elle dépend des conditions climatiques locales, du paysage et de la surface. Les paramètres de la distribution de Weibull qui la caractérisent sont donc différents d’un site à l’autre. Par conséquent, les promoteurs d’un projet de ferme éolienne doivent analyser chaque site d’implantation en estimant les paramètres grâce à des données spécifiques aux zones géographiques. Nous avons choisi de considérer Brest, situé sur la pointe bretonne, comme potentiel site d’implantation. Météo France met à disposition du public un certain nombre de données météorologiques sur un historique de plus de vingt ans pour la station de Brest-Guipavas, qui servent au calibrage du modèle.

Afin d’être le plus précis, un modèle type d’éolienne dont les caractéristiques sont fournies par le constructeur a été choisi. Parmi celles-ci, on retrouve la courbe de puissance, qui représente la puissance fournie par l’éolienne en fonction de la vitesse du vent. La distribution du vent modélisé et la courbe de puissance permettent de calculer la quantité d’électricité produite sur une année, à savoir 15 195 MWh en moyenne.

Cette modélisation serait satisfaisante s’il ne s’agissait que de déterminer la production annuelle d’électricité, ce qui peut par exemple être un des objectifs d’une entreprise comme EDF. Néanmoins, il s’agit ici d’estimer les cash flows que génère la ferme éolienne, ce qui implique de relier la production au prix d’électricité à chaque instant. Simuler une loi de Weibull à chaque pas de temps de manière indépendante occulte la question de l’autocorrélation des vitesses de vent. Ne pas en tenir compte induit un important biais dans les résultats. C’est pourquoi lors des simulations, nous choisissons de considérer une modélisation de série temporelle qui permet de reconstruire la structure d’autocorrélation et dont la distribution ne s’éloigne finalement pas significativement de celle d’une loi de Weibull calibrée sur les données.

Une fois la modélisation des vitesses de vent achevée, il est nécessaire de s’intéresser au marché spot de l’électricité sur lequel la ferme éolienne vend sa production. Ce marché est spécifique dans le sens où il s’agit d’un produit non stockable. Ses principales caractéristiques dont la modélisation devra tenir compte sont une forte saisonnalité des prix (annuelle, hebdomadaire, journalière), un retour à la moyenne, des pics de prix (mouvements brutaux à la hausse suivis d’un retour rapide au niveau initial) et une forte volatilité.

Le prix spot de l’électricité peut être décrit à l’aide de modèles financiers. Deux modèles factoriels sont envisagés (similaires aux modèles de type HJM pour les courbes de taux d’intérêt) : le modèle Gaussien de Schwartz, qui consiste en des déformations stochastiques de la courbe des prix observées via un mouvement Brownien standard ; le modèle NIG, qui permet de prendre en compte des faits stylisés comme la présence de pics de prix et la distribution fortement leptokurtique des résidus. Le premier est trop simpliste et ne permet pas de reproduire les principales caractéristiques des prix électriques, notamment du fait d’une mauvaise adéquation des queues de distribution. Nous l’abandonnons donc au profit du second qui, bien que beaucoup plus complexe, a le mérite de répliquer l’ensemble des particularités du marché.

Ces deux parties de modélisation sont un préalable nécessaire à la caractérisation de l’investissement d’un assureur dans ce type d’infrastructure. En effet, le revenu généré par la ferme éolienne au cours de son exploitation peut dès lors être déduit. Des hypothèses raisonnables sur le mode de gestion de l’entité gérant la ferme éolienne, sur le niveau de l’investissement initial, sur les coûts d’exploitation ainsi que sur les variables de marché nous permettent de déterminer les cash flows disponibles pour le service de la dette. Il s’avère que dans le scénario central, qui intègre une certaine prudence, les cash flows générés sont toujours largement suffisants pour honorer le paiement de la dette. Plus précisément, aucune des 10 000 simulations de cash flows effectuées en scénario central, pas même les trajectoires les plus extrêmes, n’entraine une situation de défaut. Ainsi, la probabilité de défaut sur ce projet est nulle. De plus, le surplus qui est reversé aux actionnaires permet de leur offrir un niveau de rendement très confortable, avec un taux de rendement interne de plus de 11%.

Afin de valider notre modélisation et respecter les critères d’éligibilité de Solvabilité II, des analyses complémentaires sont venues renforcer nos conclusions à partir d’une cartographie des risques inhérents à ce projet. Elles ont porté sur des sensibilités aux paramètres et ont permis de déduire que la ferme résistait convenablement à des stress majeurs.

Un gain appréciable en termes de besoin en fonds propres

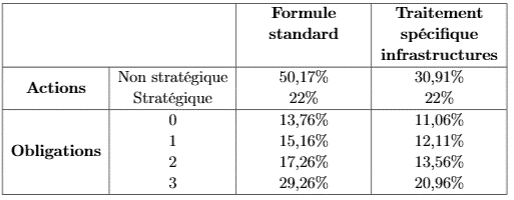

L’ensemble de ce travail permet de conclure que l’assureur a bien identifié le profil de risque spécifique du projet et qu’il est donc légitime à traiter son actif via le traitement avantageux prévu par Solvabilité II pour les investissements en infrastructures éligibles. Le tableau ci-dessous compare les niveaux de SCR (en pourcentage de la valeur de l’actif) imposés dans le cas d’un investissement classique et dans le cas d’un investissement dans des infrastructures éligibles.

Cette catégorie d’actifs à part entière semble donc tout d’abord rentable et peu risquée, mais permet également de bénéficier d’une réduction tout à fait intéressante de SCR (de l’ordre de 26%, et près de 40% pour les actions), d’où l’intérêt récent des assureurs et réassureurs pour ce type d’investissement.

Commentaires récents