1) Introduction

Grâce au régime d’indemnisation des catastrophes naturelles instauré par la loi de 1982 , sous forme de partenariat public-privé, tous les biens assurés, ceux des particuliers, ceux des entreprises ou les biens agricoles, sont automatiquement couverts contre les dommages liés aux catastrophes naturelles, et ce pour un coût modéré du fait d’une large mutualisation.

Après une première note consacrée à l’historique du régime des catastrophes naturelles (cf. note publiée sur notre site), cette note décrit les grandes lignes de son fonctionnement ainsi que l’importance de l’articulation entre l’indemnisation et la prévention. Nous présenterons également les principaux chiffres (matière assurable, primes et sinistres) caractérisant le régime d’indemnisation des catastrophes naturelles.

2) Le fonctionnement du régime d’indemnisation des catastrophes naturelles

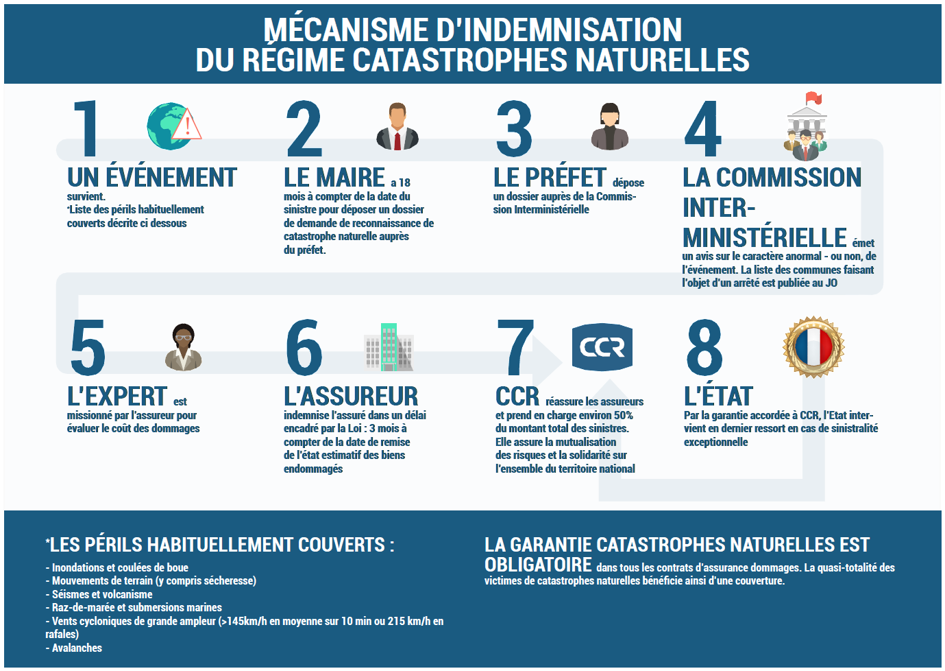

En cas de survenance d’une catastrophe naturelle sur le territoire français (Métropolitain ou Domien), pour enclencher le mécanisme d’indemnisation, un arrêté de reconnaissance de l’état de catastrophe naturelle doit être publié au Journal Officiel et le bien endommagé doit être couvert par un contrat d’assurance dommages (incendie, vol, dégâts des eaux, etc.).

Même s’il n’existe pas de liste exhaustive des périls couverts par le régime catnat, usuellement les périls concernés sont les inondations, la sécheresse, les tremblements de terre et les vents cycloniques. Ces périls ont en commun des disparités géographiques importantes pouvant entrainer une forte anti-sélection et aboutir au caractère non assurable (ainsi la tempête ne fait pas partie des périls couverts par le régime des catastrophes naturelles).

Le schéma ci-dessous décrit les différentes étapes du dispositif.

3) Indemnisation / Prévention

Si le système d’indemnisation a pu démontrer son efficacité, il n’en a pas été de même pour la prévention dont le développement a été plus lent. Peu à peu, une polémique s’est installée, tendant à opposer, de manière très manichéenne, deux aspects dont la complémentarité paraît pourtant évidente. En fait, chacun sait bien que les raisons de l’échec de la politique de prévention tiennent davantage à des considérations d’aménagement de territoire qu’aux effets réputés « déresponsabilisants » du mécanisme d’indemnisation.

Face à ces critiques et aux enjeux liés au changement climatique, les différentes parties prenantes ont redoublé d’efforts pour améliorer la prévention.

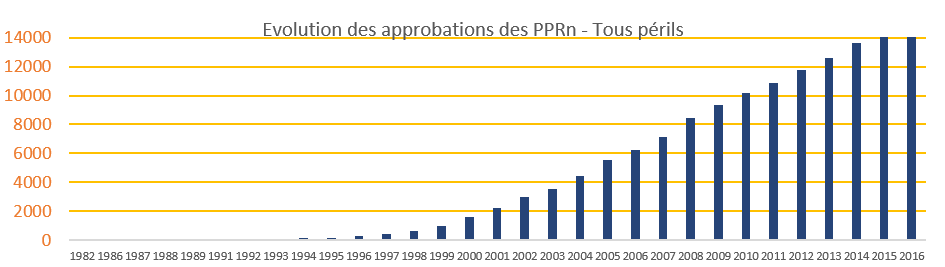

L’Etat en incitant les communes à se doter de Plan de Prévention des Risques participe aux actions de prévention. En effet, depuis le 1er janvier 2001, dans les communes dépourvues de Plan de Prévention des Risques (approuvé ou prescrit depuis moins de 4 ans), les franchises peuvent être modulées (sauf pour les contrats automobiles) au-delà de deux arrêtés de reconnaissance portant sur le même type de péril au cours des 5 dernières années.

Ce mécanisme a montré son efficacité en termes d’incitation à la prévention, puisqu’il a favorisé l’approbation de nombreux PPR. Même s’il subsiste encore un potentiel de développement des PPR, ceux-ci couvrent déjà, pour les inondations, les communes ayant subi une grande partie de la sinistralité.

Par ailleurs, un outil de création plus récente, les Plans Communaux de Sauvegarde (PCS), rendus obligatoires par le décret d’application n°2005-1156 du 13 septembre 2005 pour les communes disposant d’un plan de prévention des risques naturels (PPRn), permet également de réduire les effets d’une catastrophe en planifiant les actions des acteurs communaux de gestion du risque. Il prévoit l’organisation nécessaire pour assurer l’alerte, l’information, la protection et le soutien de la population au regard des risques.

De leur côté les assureurs participent grandement à la prévention en finançant le FPRNM (fond Barnier) dont le taux de prélèvement sur les primes catastrophes naturelles est passé de 2% à sa création à 12% aujourd’hui. Ils participent également à la prévention grâce à des initiatives rendues possibles par des innovations technologiques (par exemple en prévenant par sms les assurés en cas de survenance d’événements intenses).

De plus, en 2015, la FFA a publié un « livre blanc » intitulé « pour une meilleure prévention et protection contre les aléas naturels » recensant 23 propositions en faveur de la prévention.

La CCR, quant à elle, n’est pas en reste puisqu’elle participe à la majorité des 7 composantes de la prévention des risques que sont :

- Connaitre les risques

- Surveiller et alerter

- Informer et éduquer

- Prise en compte des risques dans l’aménagement du territoire

- Réduire les risques

- Préparer et gérer la crise

- Assurer un retour d’expérience

En effet, CCR, depuis plus de 15 ans, développe ses propres modèles catastrophes naturelles ce qui lui a permis d’acquérir une grande expertise en matière d’aléas naturels et une connaissance très fine de la vulnérabilité des territoires français.

Elle met à disposition de ses clients, des pouvoirs publics et collectivités locales des études sur l’identification, la connaissance et l’évaluation des risques naturels à l’aide de sites dédiés (Ceres, E-Risk et E-Liste).

Elle a noué un partenariat avec la société Predict qui permet d’alerter les communes en cas d’événement naturel de forte intensité.

Enfin elle participe aux côtés de l’Etat à l’évaluation de l’efficacité des PPR, outil essentiel dans la prévention des risques naturels.

4) Chiffres clés du régime CatNat

Statistiques générales

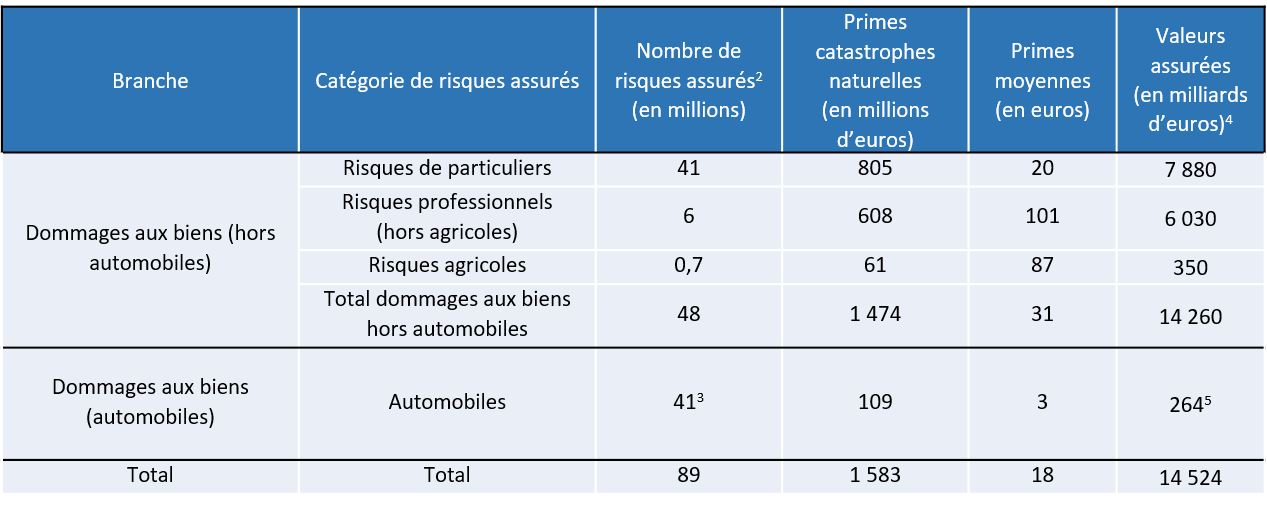

La garantie légale « catastrophes naturelles » est adossée aux contrats « dommages aux biens ». Le nombre de risques assurés de ce marché1 évolue à la hausse en 2015 (+2%) pour atteindre environ 89 millions. La garantie Cat Nat a généré cette même année 1,58 milliard d’euros de primes, en hausse de 1,8% par rapport à 2014. Il n’existe pas en France de vision exacte des valeurs assurées, celles-ci ne figurant pas systématiquement dans les contrats d’assurance. Néanmoins, le montant des valeurs assurées dommages aux biens hors automobile est estimé par CCR à plus de 14 000 milliards d’euros sur le marché français.

1 • La notion de marché « Dommages aux biens » représente l’ensemble des risques couverts par les entreprises d’assurance opérant sur le territoire français, qu’elles soient réassurées ou non par CCR. Les chiffres sont issus d’une extrapolation des données fournies par les assureurs.

2 • On entend par risque assuré un ensemble de biens, couverts par un même contrat d’assurance et situés à une même adresse, y compris s’il s’agit de bâtiments contigus sans communication. Le nombre de risques est issu de l’extrapolation à l’ensemble du marché de l’assurance des données fournies par les assureurs.

3 • Le chiffre indiqué, issu de sources FFA, correspond au nombre de véhicules assurés en France. Il est donc légèrement surévalué, puisqu’une partie de ces véhicules n’est pas assurée en dommages, mais uniquement en responsabilité civile du conducteur.

4 • Les valeurs assurées correspondent à une estimation, à partir d’un algorithme développé par CCR, du montant de l’indemnisation en cas de perte totale selon les termes du contrat d’assurance et avant application des franchises et éventuelles limites.

5 • Les valeurs assurées automobiles sont issues d’estimations CCR faite à partir du prix moyen d’un véhicule.

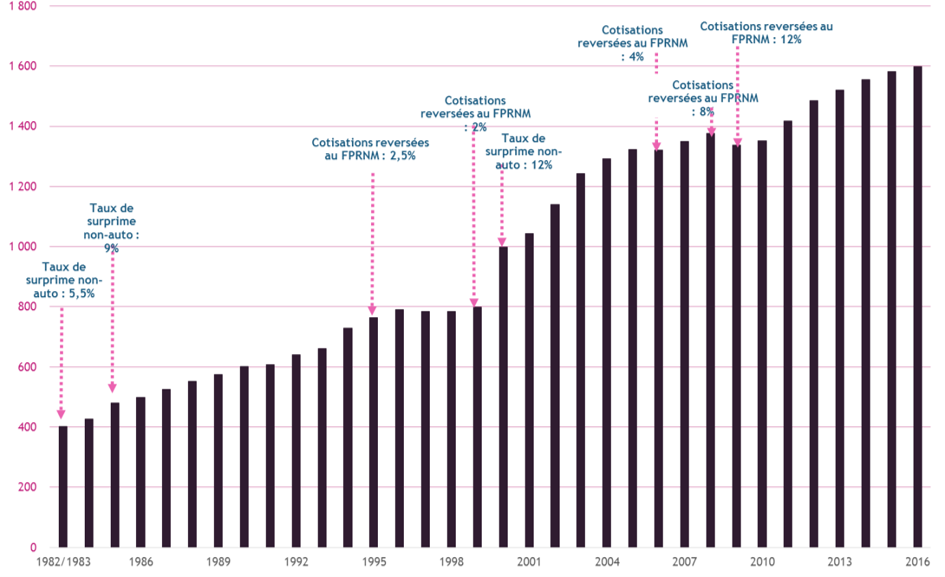

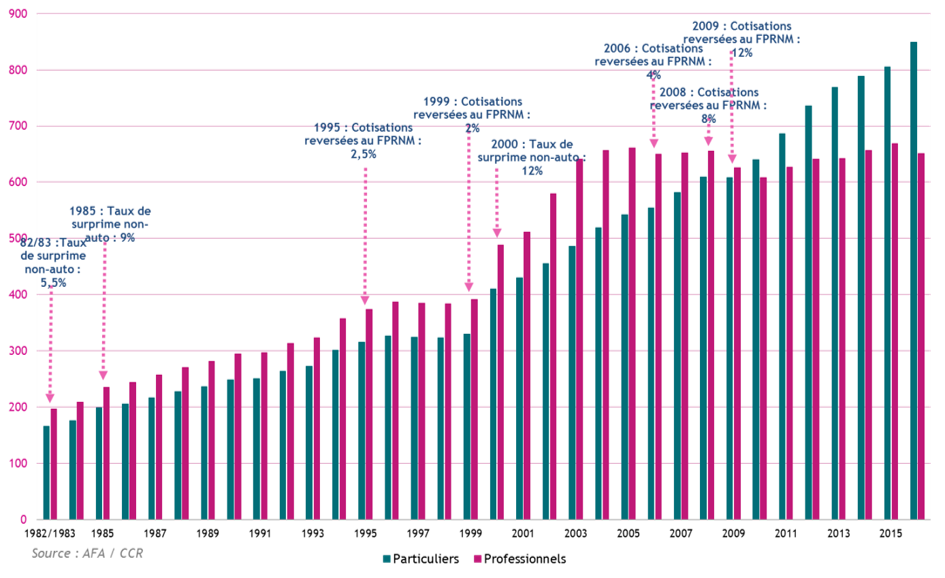

Les primes catastrophes naturelles

Les primes catastrophes naturelles évoluent en grande partie comme l’assiette sur laquelle elles sont assises (primes dommages automobiles et primes dommages aux biens du marché français). Il faut noter également que le taux de prime additionnelle a été revu deux fois depuis la création du régime. Le taux de prime additionnelle pour les dommages aux biens hors automobiles est ainsi passé de 5,5% à 9% en 1984, puis de 9% à 12% en 2000. Par ailleurs, il faut signaler que, depuis 1995, les primes catastrophes naturelles sont soumises à un prélèvement qui alimente le Fonds de Prévention des Risques Naturels Majeurs (dit Fonds Barnier[1]). Ce prélèvement a régulièrement augmenté pour atteindre 12% à partir de 2009.

L’analyse des primes non-auto permet également de voir l’évolution de la répartition des primes entre les risques de particuliers et les professionnels.

A la mise en place du régime Cat Nat, la part des professionnels dans les cotisations catastrophes naturelles non-auto était plus importante que celle des particuliers (54% pour les professionnels). La tendance s’est inversée dans les années 2009 (51% pour les professionnels et 49% pour les particuliers) et 2010 (49% pour les professionnels et 51% pour les particuliers). En moyenne sur la période, la répartition est de 53% pour les professionnels et de 47% pour les particuliers.

En 2015, la tendance observée se confirme. La part des particuliers dans les primes catastrophes naturelles hors automobiles augmente à 55% contre 45% pour les risques de professionnels. En 2016, on note une légère baisse des primes des risques professionnels (représentant une part dans les primes totales hors automobiles de 43%).

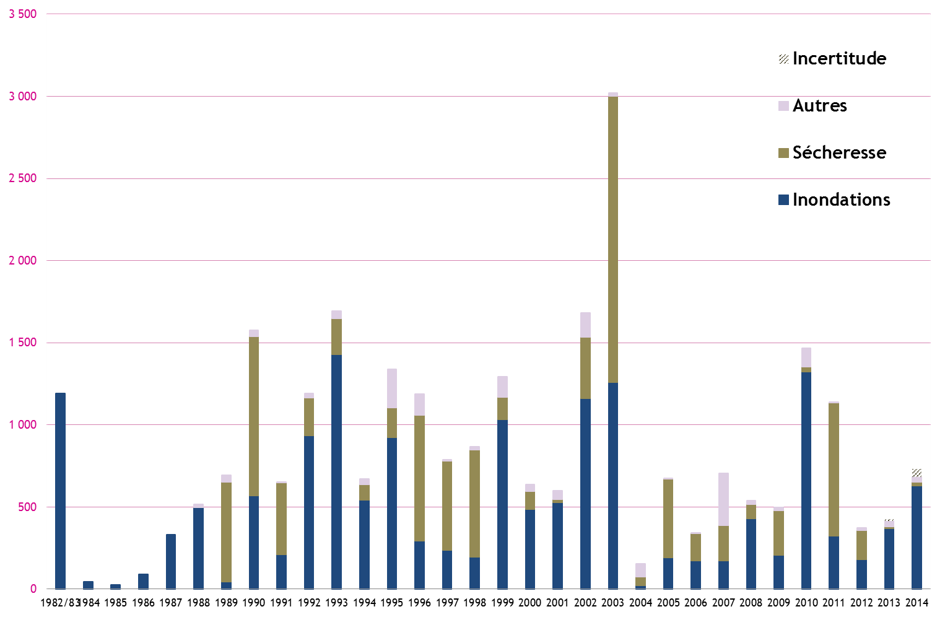

La sinistralité catastrophe naturelles non-auto de 1982 à 2014

La charge de sinistres afférente aux différents périls couverts par le régime Cat Nat varie fortement d’une année à l’autre :

- L’année 2003 est une année exceptionnelle, enregistrant la sinistralité la plus importante à hauteur de plus de 3 milliards d’euros (12% de la sinistralité totale sur la période) dont plus de la moitié (58%) au titre de la sécheresse. La sécheresse 2003 est en effet la plus forte sécheresse constatée sur la période (elle représente 19% de la sinistralité sécheresse totale sur la période 1989 à 2014).

- L’année 2004 enregistre, en revanche, la sinistralité la plus faible des 25 dernières années avec 155 millions d’euros de dommages assurés dont 53% pour le séisme des îles des Saintes en Guadeloupe. Les inondations ne représentent que 13% du coût de l’exercice, contre 34% pour la sécheresse.

- L’année 2010 a été particulièrement touchée par les inondations, avec notamment les submersions marines consécutives à la tempête Xynthia et les inondations ayant frappé le département du Var. Les coûts se répartissent entre l’inondation (90%), la sécheresse (2%) et les autres périls (8%).

- L’exercice 2011 est également une année atypique puisque 71% des coûts proviennent de la sécheresse et 28% des inondations, notamment avec l’événement ayant touché le sud de la France en novembre.

Sur la période 1989-2014, le coût des catastrophes naturelles (actualisé en euros 2014), tous périls confondus, représente environ 25 milliards d’euros, avec une sinistralité moyenne sur la période de 956 millions d’euros.

Les chiffres de cette section « chiffres clés » sont extraits du « Bilan des catastrophes naturelles » publié par la CCR.

5) Evolutions du régime des catastrophes naturelles face au changement climatique

En 2015, lors de la COP 21, la CCR et Météo France, ont publié une étude sur l’impact du changement climatique (disponible sur le site internet de la CCR[2]).

Cette étude basée sur le scénario médian du GIEC (Groupe d’Experts Intergouvernemental sur l’Evolution du Climat), prévoit une augmentation significative (de l’ordre de 100%) du coût assurantiel des catastrophes naturelles d’ici à 2050. Cette augmentation serait due pour 20% au changement climatique et 80% à une augmentation des valeurs assurées dans les zones les plus exposées aux catastrophes naturelles.

L’impact relativement modéré de l’évolution du climat est à nuancé compte tenu du scénario plutôt optimiste retenu par le GIEC (scénario 6.5 correspondant à une augmentation moyenne des températures inférieure à 2°). La CCR, toujours en partenariat avec Météo France, va actualiser cette étude début 2018 afin de considérer une gamme plus étendue de scénarios du GIEC (notamment le scénario 8.5).

Cependant, l’étude réalisée en 2015 permet déjà de souligner l’importance des mesures de prévention à mettre en place progressivement de façon à limiter l’augmentation de l’exposition en zone à risque sous peine de voir augmenter le coût des catastrophes naturelles au fil des ans (même si l’effet du changement climatique ne se mesure pas année par année mais sur de longues périodes).

6) Conclusion

Aujourd’hui, grâce au régime d’indemnisation des catastrophes naturelles, chaque citoyen français disposant d’un contrat d’assurance habitation paye en moyenne 20€ chaque année pour être couvert si une catastrophe naturelle venait à impacter son habitation (100 € en moyenne pour les risques professionnels).

A de nombreuses reprises et récemment lors des inondations de mai-juin 2016[3] (ayant coûté plus d’un milliard d’euros aux assureurs et à la CCR), le régime a joué pleinement son rôle, prouvant ainsi que, s’il n’est pas le « meilleur système au monde » comme on l’affirme parfois un peu abusivement en oubliant la diversité des situations, il est, en tout cas, l’un des plus efficaces.

Les aménagements qui vont ainsi pouvoir lui être apportés, et les progrès entrepris dans le domaine de la maîtrise et de la prévention des risques devraient lui permettre de se renforcer, surtout dans le contexte du changement climatique, et d’envisager l’avenir avec sérénité.

[1] Le Fonds de Prévention des Risques Naturels Majeurs (FPRNM) ou fonds Barnier a été créé par la loi n°95-101 du 2 février 1995 relative au renforcement de la protection de l’environnement. Il est destiné initialement à financer les indemnités d’expropriation de biens exposés à un risque naturel majeur. Son utilisation a été élargie aujourd’hui à d’autres dépenses.

[2] https://www.ccr.fr/web/ccr/-/etude-climat

[3] Cette note a été rédigée avant les ouragans Irma et Maria qui ont frappé les Antilles en septembre dernier

- Le régime des catastrophes naturelles Français : Fonctionnement du régime - 7 décembre 2017

- Le régime français des catastrophes naturelles : Historique du régime - 30 novembre 2017

Commentaires récents