Observée dans une perspective de risque économique et financier, la période pendant laquelle la Coupe du Monde de football se déroulera en Russie sera également l’occasion d’apprécier la capacité du pays à naviguer entre volatilité des prix de l’énergie et sanctions ou tensions internationales. Les modèles de mesure de risque et de détection précoce de crises dans les pays émergents développés par TAC ECONOMICS montrent une situation ambivalente : l’amélioration des fondamentaux économiques de la Russie, notamment avec la sortie de récession en 2017 et un niveau de liquidité en devises très confortable, permet aujourd’hui au pays de pouvoir résister à l’impact des nouvelles sanctions américaines ; mais la sensibilité aux prix énergétiques s’est à nouveau accrue : dans notre scénario de retour des prix du pétrole autour de 65$/bl à la fin de 2018 et 55$/bl fin 2019 (contre près de 75$/bl mi-juin 2018), la relative surévaluation de la monnaie et la prégnance de forts mouvements de capitaux de court terme pourraient entrainer à la fois une dépréciation supplémentaire du rouble (de 10 à 20 % contre $) et un retournement défavorable de la conjoncture.

Un risque-pays économique & financier encore favorable malgré une détérioration récente, avant les nouvelles sanctions américaines

Le 6 avril 2018, les États-Unis ont imposé des sanctions financières plus sévères (que celles de 2014) à 24 oligarques et entreprises russes. Ces nouvelles sanctions interviennent alors que l’économie russe sort d’une récession économique de deux ans, que sa notation souveraine a été révisée à la hausse (par l’agence Standard & Poor’s) en février 2018, que le gouvernement a émis des obligations en euros (pour 4 milliards d’euros) en mars, et que Vladimir Poutine a été réélu pour un quatrième mandat de Président le 18 mars.

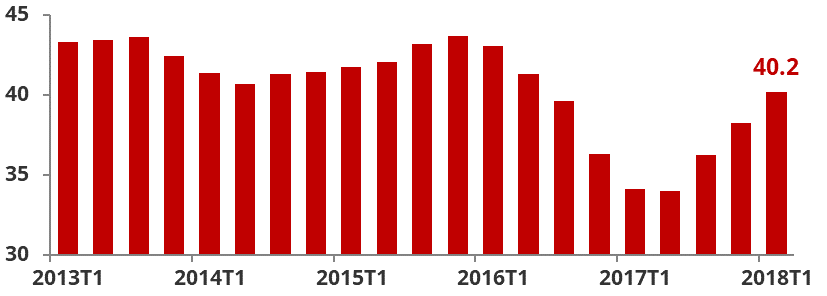

La mise en place de ces nouvelles sanctions intervient à un moment où les mesures globales de risque-pays[1] (change, activité, paiements) affichent à la fois un niveau favorable (autour de 40, sur une échelle allant de 0, aucun risque, à 100, risque maximum) et une détérioration significative au cours des quatre derniers trimestres avant les nouvelles sanctions.

Russie – Notation de Risque Economique & Financier

de 0 (le plus faible) à 100 (le plus élevé)

Source : TAC ECONOMICS

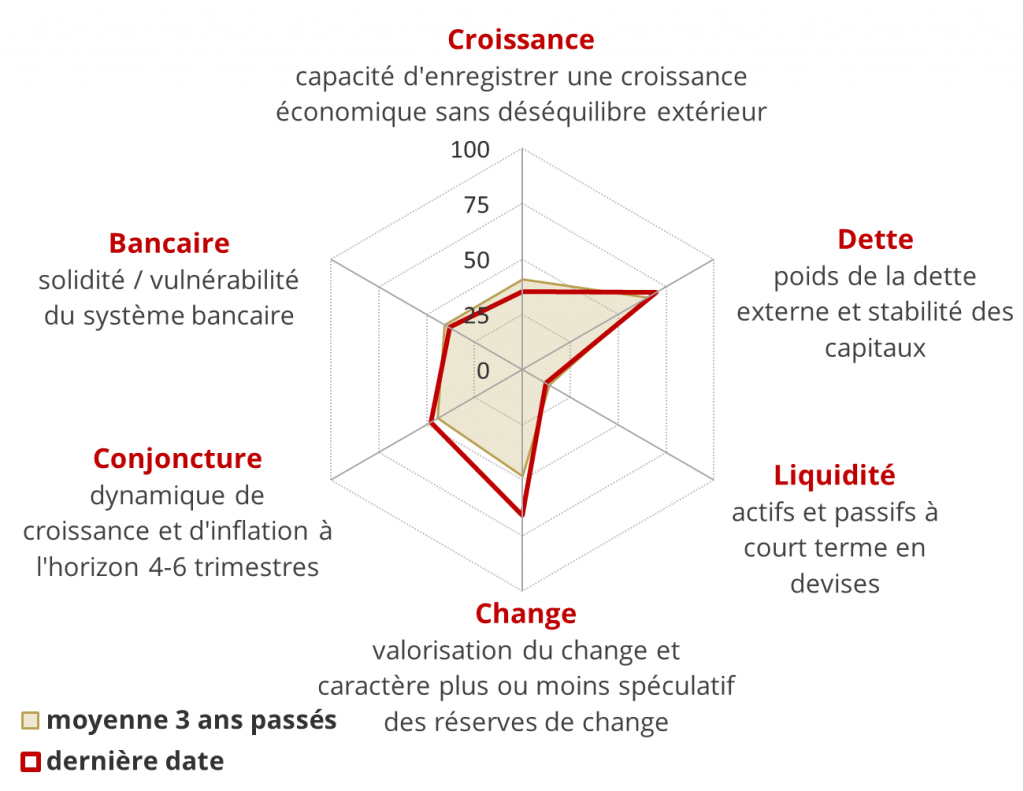

Ce Rating Economique et Financier est déterminé par les performances de la Russie sur six Equilibres Fondamentaux, chacun reflétant un des aspects critiques du risque pays. Parmi ces six Equilibres, deux affichent des performances mauvaises ou très mauvaises : l’Equilibre de Change reflétait une devise légèrement surévaluée, avec un retour probable à la neutralité compte tenu de la dépréciation d’environ 10% après la mise en place des sanctions. Mais cette « neutralité » est directement liée au niveau -élevé aujourd’hui- des prix du brut, ce qui implique mécaniquement une forte sensibilité à tout retournement sur ces prix, d’autant plus que notre mesure de qualité des réserves de change témoigne d’une nette dégradation (augmentation des flux de capitaux spéculatifs). L’Equilibre de Dette indique également une augmentation relative des engagements extérieurs et des flux d’IDE insuffisants en comparaison des flux de portefeuille et bancaires, ici encore confortant l’image d’un pays « vulnérable » aux conditions externes (pétrole, aversion globale aux risques).

Russie – Scores sur les Equilibres Fondamentaux

de 0 (le plus faible) à 100 (le plus élevé)

Source : TAC ECONOMICS

Des facteurs de résilience solides

Plusieurs facteurs favorables réduisent le risque global de la Russie. Les principales variables macroéconomiques se sont améliorées en 2017, avec une croissance du PIB redevenue positive (+1,5 % a/a après -0,2 % en 2016 et -2,5 % en 2015) et un excédent de la balance des paiements courants en hausse ($35 milliards), ce qui se traduit par une évolution positive sur l’Equilibre de Croissance. En outre, l’inflation est restée limitée (+2,4 % a/a en mai 2018), en deçà de l’objectif officiel de la Banque centrale (+4 %).

Plus important encore dans les circonstances actuelles, l’Equilibre de Liquidité montre une diminution des engagements à court terme en devises associé à un niveau élevé de réserves de changes (réserves officielles à $367 milliards en mai 2018). Cela fournit un amortisseur critique alors que l’accès aux financements externes est devenu plus restreint à la suite des sanctions américaines.

Attention aux effets d’une baisse des cours pétroliers, attendue d’ici 2019

Contrairement à 2014 où les sanctions se sont ajoutées à l’effondrement des prix du pétrole, ce qui a amené une forte contraction de l’économie, les prix élevés actuels du pétrole et les fondamentaux positifs indiqués plus haut ont permis de limiter la dépréciation du rouble (RUB) au lendemain des sanctions (stabilisation autour de RUB 62,5 contre USD après une baisse de 10 %). Comme la compétitivité change est redevenue relativement neutre, un scénario de recul des prix du Brent vers 65$/bl (d’ici fin 2018) et probablement 55$/bl (fin 2019, d’après nos modèles) créera des pressions inévitables sur la devise. La banque centrale de Russie devrait alors laisser le rouble s’ajuster en fonction des mouvements du prix du pétrole (ce qui mettrait le RUB proche de 80 contre USD fin 2019 !), tout en utilisant ses confortables réserves de change pour lisser les mouvements et réduire les tensions potentielles des banques et entreprises russes fortement endettées en devises. Ce scénario impliquerait également un resserrement de la politique économique monétaire et donc un nouveau cycle de ralentissement économique.

D’ici là, la Russie sortira presque indemne des nouvelles sanctions, mais avec une sensibilité croissante aux fluctuations des marchés pétroliers.

[1] Le système de risque-pays RiskMonitor fournit des notations de risque et des signaux de crise avancés (sur le change, l’activité et la solvabilité) ainsi que des mesures du coût du capital en se basant sur des combinaisons non-linéaires et des outils de datamining appliqués aux indicateurs économiques et financiers. TAC ECONOMICS suit de façon permanente les risques et opportunités sur 100 marchés émergents et pays en développement.

Commentaires récents