L’immobilier, une classe d’actifs diversifiante dans une allocation

À côté des obligations et des actions, l’immobilier tient une place de choix dans l’allocation des investisseurs internationaux. D’aucuns l’incluent dans un fourre-tout d’actifs dits « alternatifs », mais l’immobilier vaut mieux que cela ! C’est une classe à part entière, dont nous allons recenser quelques-uns des atouts et des spécificités.

Quelques avantages d’une allocation en immobilier

Investir une partie de ses actifs en immobilier offre un certain nombre d’avantages pour l’investisseur :

- Comme les actions, l’immobilier génère à la fois un revenu courant assez régulier (les loyers) et peut permettre de constituer une réserve de plus-values. Ces dernières sont à la fois économique (si les biens sont situés dans des localisations attractives, leur valeur doit s’accroître dans le temps) et comptable (les amortissements du bâti conduisent mécaniquement à baisser la valeur comptable nette et donc à générer des plus-values).

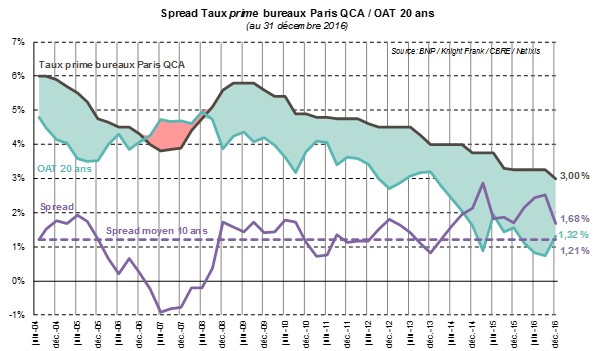

- Comme les obligations d’entreprise, l’immobilier permet d’avoir un rendement courant supérieur au taux sans risque. Un indicateur intéressant est l’écart entre le taux de rendement des meilleurs actifs de bureaux français (situés dans le QCA, le quartier central des affaires de Paris, formé de tout ou partie des 1er, 2e, 8e, 9e, 16e et 17e arrondissements, « prime », c’est-à-dire de première qualité) et le taux à 20 ans des emprunts d’Etat français : sauf lors d’une courte période juste avant la crise financière, cet écart a toujours été positif — et en moyenne de 1,21 %.

- Historiquement, l’immobilier offre une diversification avec d’autres classes d’actifs. Même si les coefficients de corrélation sont instables, introduire de l’immobilier permet de donner de la flexibilité à une allocation. Un exemple récent concerne l’exercice 2008 : la chute de –42 % des actions avait conduit les portefeuilles d’actions cotées de nombre d’investisseurs institutionnels en moins-values latentes. Il a été très utile cette année-là de disposer d’immeubles à céder, en plus-values et dont la valeur avait peu baissé, pour réaliser les objectifs de rendement comptable demandés…

- L’immobilier est supposé constituer une protection contre l’inflation à long terme. La littérature économique n’est pas unanime sur ce point. Constatons cependant que la plupart des loyers sont indexés sur des indices qui tiennent compte directement ou indirectement de l’inflation. Donc, au moins jusqu’à la prochaine renégociation du bail, le propriétaire est assuré que ses revenus seront partiellement indexés sur l’inflation.

Toutes ces raisons font de l’immobilier un placement attractif en termes de couple rendement/risque, pertinent dans une allocation stratégique d’investisseur institutionnel — sous réserve toutefois d’un horizon de passif suffisant.

Un poids croissant dans l’allocation des investisseurs institutionnels

L’enquête 2017 menée par l’Af2i[1] indique qu’en moyenne les investisseurs institutionnels français ont une exposition de 5 % à l’immobilier. Ce poids croît régulièrement depuis 4 ans. Les enquêtes qualitatives menées auprès de ces mêmes institutionnels, tant en France qu’à l’étranger, montrent que les poids cibles d’allocation en immobilier sont chez une majorité d’entre eux supérieurs aux poids instantanés.

Nous verrons dans un prochain article dans quelle mesure les institutionnels peuvent quantifier le poids de ces investissements dans leur portefeuille.

L’immobilier, une classe d’actifs multiforme

Mais parler de « l’immobilier » en général est trompeur. L’immobilier est une classe d’actifs qui se caractérise par sa diversité interne. Analyser un portefeuille immobilier nécessite d’examiner les actifs selon divers axes.

Une analyse par nature de sous-jacent : une variété croissante

Les investissements en immobilier peuvent concerner :

- des logements (libres, intermédiaires, sociaux),

- des bureaux,

- des commerces (dits de « pied d’immeuble » pour des boutiques indépendantes dans des rues commerçantes, centres commerciaux, retail parks pour les zones d’activités à la sortie des grandes villes, etc.),

- d’autres actifs dits de « diversification » ou hybrides entre les classes précédentes, comme la logistique (entrepôts de stockage), les hôtels (avec le fonds de commerce ou non), les maisons de retraite, les résidences étudiantes, les cliniques, les data centers, etc.

Historiquement, les investisseurs institutionnels étaient surtout investis en logements et en bureaux. Les polémiques nées dans les années 2000 concernant les « ventes à la découpe » d’immeubles de logement, la faible rentabilité relative de cette classe à l’époque ainsi que la forte concurrence des produits de défiscalisation pour les ménages (SCPI + nom d’un ministre) avaient détourné petit à petit les institutionnels du logement, dont le poids avait continûment baissé ; le niveau actuel très faible des taux le rend de nouveau plus attractif. Par ailleurs, les investisseurs s’intéressent de plus en plus aux actifs de diversification, dont le poids croît régulièrement.

Une analyse par nature de risque : du très sécurisé au plus risqué

Les gérants de fonds immobilier distinguent souvent les actifs core, core+, value add et opportunistes. Les frontières entre ces catégories sont floues et variables selon les interlocuteurs. Plus intéressante est une distinction selon la nature locative et l’état du bien :

- Les actifs les plus sûrs sont ceux dont la valeur n’est pas appelée à se déprécier à moyen terme et qui sont loués avec un bail long : un immeuble haussmannien bien rénové dans le centre de Paris loué à un cabinet d’avocats de renom en est l’exemple-type. Ces actifs sont actuellement très chers et peut-être plus sensibles à une remontée des taux d’intérêt. Ils sont très recherchés par des fonds souverains étrangers ou par des investisseurs qui désirent bénéficier d’un rendement immédiat, peu élevé mais sûr, comme certaines compagnies d’assurances.

- D’autres actifs sont bien situés, mais soit en restructuration (les locataires sont partis et l’immeuble est entièrement à rénover pour être remis aux standards actuels), soit en construction. Il existe un risque locatif, l’actif ne produit à court terme aucun revenu mais, à terme, une fois reloué, il devrait générer un rendement plus élevé. En général, les investisseurs ne prennent pas le risque de construction et contractent avec un promoteur.

- D’autres actifs cumulent le risque locatif et le risque de localisation. Ce sont des actifs qui offrent un rendement instantané élevé, mais soit le bail a une durée résiduelle courte sans garantie de maintien du locataire dans les lieux à l’échéance, soit la localisation ne permet pas forcément d’espérer une revalorisation du foncier à terme. Certains investisseurs se positionnent sur ce type de bien, en attendant des rendements plus proches de ceux du private equity que des obligations d’Etat.

L’analyse d’un bien immobilier impose donc d’examiner le risque locatif, le risque de valorisation (souvent très lié à la localisation et à l’état du bien), le risque de construction ou de développement, les risques juridiques et fiscaux, etc.

Une analyse par pays : un biais domestique prégnant

Plus encore que les autres classes d’actifs, l’immobilier reste souvent très domestique. L’investisseur connaît mieux son marché propre ; il est davantage à même d’apprécier les risques de biens locaux. La diversification internationale est cependant source de décorrélation et améliore en théorie le couple rendement-risques. Des institutionnels opérant dans des pays variés résolvent la difficulté en concentrant les investissements de chacune de leurs filiales sur leur marché domestique et en gérant la diversification au niveau consolidé du groupe.

Une analyse par nature de détention : des options liées à la taille du portefeuille ou à la nature du sous-jacent

Un investisseur institutionnel a deux grandes possibilités pour investir en immobilier :

- Soit il le fait en direct, en achetant un immeuble donné. Il est donc propriétaire d’un bien identifié, sur lequel il peut mener une analyse spécifique. Parfois, lorsque le bien est important, il peut constituer un club deal, c’est-à-dire un groupe d’investisseurs ayant des objectifs convergents qui se partagent la détention à quelques-uns, avec, si possible, des règles de gouvernance claires concernant notamment la cession ultérieure du bien. Ce mode est bien adapté à des portefeuilles immobiliers importants, dans des classes d’actifs comme le logement ou le bureau. Il convient néanmoins de veiller à une bonne diversification des actifs.

- Soit il le fait sous forme de fonds. Il investit alors dans des parts d’un véhicule géré par un asset manager, selon des règles plus ou moins discrétionnaires. Ce mode est bien adapté pour un institutionnel dont le portefeuille immobilier est petit ou qui souhaite disposer rapidement d’une large diversification géographique ou par type d’actifs. Mais il est également pertinent pour certains segments, comme le commerce et la logistique (où les négociations avec les grandes enseignes gagnent à être les plus globales possibles). Cependant, les fonds sont souvent datés et contraints de vendre alors que la conjoncture n’est pas forcément optimale, alors qu’un institutionnel, dont l’horizon de passif peut être beaucoup plus long, pourrait attendre une fenêtre de cession plus favorable.

Et l’immobilier coté ?

Un autre mode de détention est d’acheter non pas des immeubles (que ce soit en direct ou via des fonds), mais des parts de sociétés cotées, foncières en France, REITs[2] dans le monde anglo-saxons. La récente évolution de la classification GICS[3] des actions cotées qui a introduit un 11e secteur à son premier niveau, en distinguant l’immobilier du secteur financier dans lequel il était jusque-là inclus, donne une actualité nouvelle au sujet.

Très pragmatiquement, les options diffèrent selon les investisseurs. Certains assimilent les actions immobilières à de l’immobilier ; d’autres à des actions cotées. Plusieurs enfin ont une position hybride : quand ils sont un actionnaire significatif (par exemple à plus de 5 %) d’une foncière, ils la considèrent comme un placement stratégique et l’incluent dans leur exposition immobilière ; les détentions plus marginales restent, quant à elles, dans le portefeuille d’actions cotées.

Ce mode d’investissement est intéressant par sa liquidité — bien supérieure à celle de l’immobilier en direct ou à celle des fonds. En revanche, il offre une moindre décorrélation, au moins à court terme, avec les actions. De plus, des phases de surcote ou de décote par rapport à la valeur d’expertise des biens ont été constatées historiquement, conduisant à une sur-réaction par rapport à l’évolution des fondamentaux des biens sous-jacents.

L’immobilier, une classe aux contraintes particulières

Si l’immobilier est une classe d’actifs diversifiante et très variée, offrant à l’investisseur une vaste palette de supports, elle présente néanmoins des contraintes particulières.

Des contraintes opérationnelles à ne pas sous-estimer

Gérer des immeubles nécessite des compétences particulières. Entre l’allocataire d’actifs chez l’institutionnel et le locataire, toute une chaîne de compétences diverses doit être mise en place pour une gestion efficace :

– Le responsable des investissements immobiliers va décider de la politique immobilière — quel segment ? quel pays ? quel mode de détention ? — et va sélectionner les biens ou les fonds à acheter ou à céder. Pour cela, il sera en relation avec les brokers (agents immobiliers).

– L’asset manager va sélectionner les locataires et piloter la relation globale avec eux ; il va également décider des travaux à mener.

– Le property manager va encaisser les loyers et assurer la gestion technique au quotidien de chaque immeuble.

– Des compétences juridiques pointues sont nécessaires à chaque étape : de l’acquisition à la cession, en passant par la négociation des baux, la connaissance de la réglementation, de la fiscalité et la bonne gestion de la relation avec les autorités compétentes sont des points clefs de réussite.

Selon les cas, les institutionnels ont plus ou moins externalisé ces fonctions. Rares sont ceux qui ne gardent pas la compétence « investissement ». En revanche, le property management est généralement délégué à des sociétés spécialisées. Les grands investisseurs disposant d’un portefeuille significatif d’actifs en direct ont pour la plupart gardé l’asset management et le juridique, quitte à les loger dans une filiale ad hoc.

Des contraintes comptables à prendre en compte

Entre le TRI brut calculé ex ante sur une opération et la traduction dans les produits financiers, il y a un écart parfois peu compris. En effet :

– il est obligatoire d’amortir comptablement une partie de la valeur du bâti, selon des règles complexes ; de ce fait, une partie des revenus se transforme en plus-value latente ;

– des charges viennent grever le rendement brut : outre les frais des divers intervenants listés ci-dessus, mentionnons des taxes, des charges non récupérables auprès des locataires, les travaux à charge du propriétaire, etc. ;

– si l’immeuble est détenu au travers d’un véhicule juridique (SCI, SAS, etc.), un décalage d’un an peut être constaté entre les revenus de l’immeuble et leur remontée dans les comptes de l’investisseur via les dividendes versés par le véhicule ;

– enfin, des « mesures d’accompagnement » sont souvent octroyées au locataire, en particulier sous forme de franchises de loyer au début de la location — d’où un écart entre le loyer « facial » (qui s’applique après la phase de franchise) et le loyer « économique » qui en tient compte.

Cette complexité se répercute sur les contraintes opérationnelles : par exemple, sur le logement, l’investisseur doit être capable de comptabiliser des loyers et des travaux parfois nombreux et de faibles montants.

La révision début 2018 de la réglementation comptable IFRS devrait renforcer l’attractivité de l’immobilier par rapport à d’autres classes d’actifs. En effet, contrairement aux actions, les immeubles ne seront pas comptabilisés en marked to market. Cela restera donc une des rares classes d’actifs qui permettra de piloter le résultat net au travers du dégagement de plus-values.

Des contraintes réglementaires à revisiter ?

Solvabilité II a mis un poids de 25 % de capital économique en face des investissements immobiliers. Or ce poids, calibré sur les données les plus détaillées disponibles, à savoir l’immobilier de bureaux au Royaume-Uni, surestime la volatilité globale de l’immobilier et ne distingue pas des segments au comportement hétérogène (entre du logement très bien situé et des bureaux en restructuration, le risque est très différent !). Diverses études situent entre 12 et 17 % le poids en fonds propres économiquement justifié d’un portefeuille immobilier diversifié.

S’ajoute la question liée à l’effet de levier : pour doper le rendement attendu d’un actif, certains investisseurs le financent en partie par emprunt. Les fonds ou les foncières y recourent souvent pour accroître leur capacité d’investissement. Pour un institutionnel qui est structurellement collecteur de fonds, cela se justifie peu. Règlementairement, le capital investi doit alors être pondéré par l’inverse du levier pris.

Des contraintes financières à évaluer

La première contrainte est celle du maintien du flux de revenus : tel bien voit son locataire partir — la valeur du bien demeure, mais les revenus ne sont plus là ! Il faut donc peser le pour et le contre entre la location d’un immeuble à un seul locataire ou sa division entre plusieurs preneurs.

Autre contrainte : l’hétérogénéité des biens. Dans une même rue, deux immeubles — deux étages dans le même immeuble — deux appartements au même étage, n’auront pas la même valeur et ne se loueront pas au même loyer. Alors qu’on peut céder une seule action pour un montant de quelques euros, la cession d’un immeuble de plusieurs dizaines, voire centaines de millions, bouleverse d’un seul coup l’allocation d’actifs et le compte de résultat.

Très lié au point précédent, l’absence de transparence des valorisations. En dépit d’efforts parfois un peu brouillons et insuffisamment coordonnés[4], il est difficile d’avoir une vision claire et exhaustive du marché et de son évolution. Des données importantes comme les taux de mesure d’accompagnement sont confidentielles.

Enfin, et c’est sans doute la contrainte la plus importante, l’immobilier n’est pas un marché liquide. Toute transaction prend plusieurs mois avant d’être conclue (ce qui peut gêner le pilotage comptable annuel) et il est parfois difficile de vendre et surtout d’acheter, par absence de biens disponibles. Suivant les phases de marché, la « main » est chez les acquéreurs ou chez les vendeurs. Inutile de dire que ces derniers ont depuis plusieurs années le beau rôle !

Des contraintes environnementales à renforcer

Le secteur immobilier serait responsable d’environ un quart des émissions de CO2 en France. L’enjeu environnemental est donc majeur. Plusieurs institutionnels en ont pris conscience et se sont fixé des objectifs ambitieux de réduction de l’empreinte carbone de leur patrimoine immobilier. Celle-ci emprunte plusieurs canaux : rénovation thermique des bâtiments, investissements dans de nouveaux immeubles à consommation réduite, voire à énergie positive, utilisation de matériaux de construction innovants comme les immeubles à structure en bois, mise en place de boucles thermiques entre logements et bureaux à l’échelle d’un quartier, systématisation de baux verts, etc.

De contrainte, la maîtrise de la consommation énergétique peut devenir un atout : par exemple, les bureaux « verts », s’ils ne se louent pas forcément beaucoup plus cher, trouvent preneurs plus facilement. L’immobilier peut ainsi valablement contribuer à la transition des portefeuilles institutionnels vers un monde compatible avec les +2° C de l’accord de Paris de 2015.

[1] Association française des investisseurs institutionnels

[2] Real Estate Investment Trust.

[3] Global Industry Classification Standard.

[4] Indices MSCI-IPD, indices des principaux brokers, données des chambres de notaires, etc.

- L’immobilier dans l’allocation d’un investisseur institutionnel - 2 octobre 2017

Commentaires récents