Entré en application début 2016, le cadre réglementaire Solvabilité 2 fait déjà l’objet d’une révision.

Mis en place pour parer aux insuffisances de Solvabilité 1, Solvabilité 2 édicte de nouvelles règles de calcul du minimum de fonds propres que les assureurs doivent avoir pour assurer leur solidité financière en cas de survenance de risque.

L’exigence de solvabilité est fondée sur le risque économique intégrant un large éventail de risques, alors que dans le cadre de Solvabilité 1, l’exigence de solvabilité était évaluée sur une base comptable, ignorant des facteurs de risque importants.

Le pilier 1 de Solvabilité 2 (pilier dit quantitatif) harmonise le calcul des provisions techniques. La bonne évaluation de ces provisions est en effet cruciale pour appréhender la solvabilité des assureurs. Le pilier 1 définit deux exigences de capital, le Solvency Capital Requirement[1] (SCR) et le Minimum Capital Requirement[2] (MCR), en remplacement de la marge de solvabilité calculée auparavant. Solvabilité 2 instaure également une supervision des groupes car la solvabilité, auparavant appréciée uniquement au niveau des entités légales, est désormais évaluée également au niveau consolidé.

Le deuxième pilier de Solvabilité 2 définit des exigences plus qualitatives. Le nouveau cadre prudentiel a en effet aussi pour objectif de renforcer la gouvernance des entités (« fit and proper ») ainsi que le contrôle interne. La gestion des risques est ainsi placée au cœur de l’organisation de l’entreprise d’assurance.

Pour les investissements par exemple, il est désormais demandé aux assureurs d’appliquer l’approche dite de « l’homme prudent[3]». En contrepartie, les diverses limites de placement par classes d’actifs, imposées dans les différents pays par les réglementations locales antérieures, ont été supprimées. (Ces règles de placement subsistent pour les petites entités non soumises à Solvabilité 2).

Enfin, le troisième pilier de solvabilité 2 concerne la communication des informations au public et aux autorités de contrôle. Il impose une liste complète de rapports qui doivent être faits au superviseur et au marché, assurant ainsi un niveau de transparence plus élevé.

* * *

La révision de 2018 n’est pas une surprise puisqu’elle était prévue dans le règlement adopté par la Commission européenne en octobre 2014 pour l’application de la Directive Solvabilité 2. Une seconde revue devrait être effectuée en 2020, visant à reconsidérer les dispositions dites « branches longues »[4].

La révision de 2018 concerne essentiellement le pilier 1 (les exigences quantitatives) et, plus précisément, les méthodes, hypothèses et paramètres utilisés dans le calcul du capital de solvabilité requis (SCR) selon la formule standard. Plusieurs modules de calcul de SCR sont touchés : risque de marché, risque de primes et de réserves et risque de mortalité. Le périmètre détaillé a été précisé par la Commission Européenne dans les demandes d’avis techniques qu’elle a adressées à l’EIOPA (Autorité européenne des assurances et des pensions professionnelles).

Après avoir lancé des consultations lui permettant de recueillir l’avis des parties prenantes sur l’ensemble des thèmes abordés, l’EIOPA a publié deux rapports, le premier fin octobre 2017 et le second fin février 2018, dans lesquels figurent ses préconisations à la Commission. Cette dernière poursuit les travaux pour adopter un amendement au Règlement délégué 2015/35 avant fin 2018.

La Commission souhaite que cette révision permette d’éliminer les freins au financement de l’économie qui s’avéreraient injustifiés et qu’il en résulte une simplification de la formule standard. Ces deux objectifs s’avèrent malheureusement assez contradictoires. Introduire des mesures plus favorables pour certains investissements conduit à multiplier les cas particuliers, ce qui génère fatalement un alourdissement des dispositions relatives à la formule standard.

L’EIOPA a fait des propositions sur les différents sujets pour lesquels son avis avait été requis mais elle a souhaité ajouter des recommandations pour faire évoluer le calcul du SCR relatif au risque de taux d’intérêt.

L’EIOPA considère que le paramétrage actuel de la formule standard sous-estime le risque de taux d’intérêt

L’exigence de capital relative au risque de taux d’intérêt établie selon la formule standard correspond à la variation de l’actif net résultant d’un scénario de hausse ou de baisse des taux. C’est le scénario le plus défavorable à l’assureur qui est pris en compte.

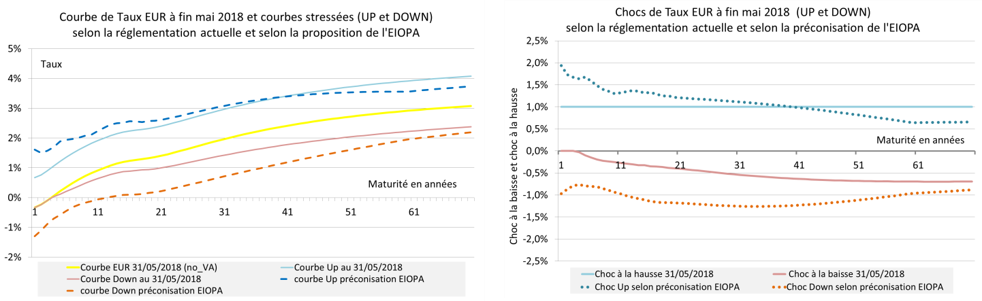

Le calibrage de ces deux scénarios a été réalisé par le CEIOPS (Committee of European and Occupational Pensions Supervisors auquel l’EIOPA a succédé) à partir de données antérieures à 2010 mais l’EIOPA affirme à présent que le paramétrage n’est pas adapté à l’environnement économique actuel et conduit une nouvelle analyse se fondant sur l’évolution des taux de 2000 à 2016.

Chacun des scénarios s’appuie sur des variations de taux proportionnelles mais pour le scénario de hausse, un minimum de hausse de 1% est imposé, tandis que pour le scénario à la baisse, les taux négatifs ne subissent aucune variation. Actuellement, pour l’euro, le taux sans risque est négatif pour les échéances les plus courtes et au-delà, il demeure très bas. Il en résulte un SCR taux d’intérêt très modéré pour les entités exposées au risque de baisse des taux (leurs engagements ont une duration supérieure à celle des créances qu’elles détiennent).

La nouvelle méthode préconisée par l’EIOPA pour définir les courbes stressées à la hausse et à la baisse (resp. Up et Down) conjugue une variation relative et un choc additif. Les stress à la hausse et à la baisse sont beaucoup plus importants que ceux définis dans la réglementation en vigueur (Règlement Délégué UE 2015/35), sauf pour le scénario de hausse dans le cas de maturités très élevées.

Si ces propositions sont retenues par la Commission Européenne, certaines entités verront leur SCR taux d’intérêt augmenter sensiblement, si ces entités n’améliorent pas l’adéquation actif/passif.

Par exemple, pour une maturité 10 ans, dans les conditions de taux de fin mai 2018, le SCR taux passerait de 9,4% à 12,0% dans le cadre du scénario de hausse et de 2,6% à 9,8% dans le cadre du scénario de baisse. Pour une maturité 20 ans, le SCR taux passerait de 17,8% à 21,3% dans le cadre du scénario de hausse et de 8,1% à 26,4% dans le cadre du scénario de baisse.

L’EIOPA propose de nouvelles approches pour les obligations et prêts non notés et pour les actions de l’Espace Economique Européen non cotées

Soucieuse de favoriser le financement de l’économie, la Commission Européenne a demandé à l’EIOPA de définir des critères pour discriminer :

- parmi les titres de créances non notées, ceux qui peuvent bénéficier d’une exigence de capital identique à celle des obligations d’échelon de qualité de crédit 2 (ce qui correspond à un rating A),

- parmi les actions de l’EEE non cotées, celles pouvant bénéficier de la même exigence de capital que les actions cotées dans un pays de l’OCDE.

L’EIOPA limite l’application des approches proposées aux titres d’entités :

- domiciliées dans un pays de l’UE/EEE,

- dont la majorité des revenus est générée dans un pays de l’EEE ou de l’OCDE,

- de taille supérieure aux « petites entreprises » (selon la Recommandation de la Commission 2003/361/CE)[5],

- et n’appartenant ni au secteur financier, ni à celui des infrastructures.

Dans les deux cas, créances ou titres de capital, les propositions de l’EIOPA ne seront pas très aisées à mettre en œuvre. Elles requièrent des informations financières sur les émetteurs des titres et, pour les obligations ou prêts, l’approche préconisée nécessite des comparaisons entre les taux d’emprunt de l’émetteur et les rendements moyens d’indices constitués de titres notés par les agences de notation.

En outre, pour les créances l’assureur doit établir un process interne adapté pour évaluer le risque de crédit.

Pour les actions non cotées, l’EIOPA propose une méthode originale dite par «similarité » nécessitant de calculer un « beta théorique » évalué à partir de 3 ratios financiers.

L’EIOPA préconise plusieurs évolutions pour mieux prendre en compte les techniques utilisées pour réduire les risques de marchés et les risques de contrepartie

L’EIOPA propose de réduire la maturité minimale exigée pour que des instruments de couverture de maturité inférieure à un an, et renouvelés régulièrement, soient pleinement pris en compte dans le calcul du SCR (au lieu d’une prise en compte non prorata temporis, fonction de la maturité de l’instrument de couverture en portefeuille à la date d’arrêté). La réglementation actuelle précise que « le remplacement de la technique d’atténuation du risque n’a pas lieu plus d’une fois tous les trois mois ». L’EIOPA préconise que pour les futures et autres instruments listés, les contrats du mois en cours (ou d’échéance postérieure) soient éligibles. En ce qui concerne les contrats de gré à gré, ils devront initialement avoir une échéance supérieure ou égale à un mois.

En supprimant la contrainte d’utiliser des couvertures dont la date d’échéance est supérieure à trois mois, l’EIOPA prend en compte certaines pratiques de gestion qui privilégient les échéances rapprochées, généralement beaucoup plus liquides, pour protéger les portefeuilles.

Par ailleurs, l’EIOPA apporte des clarifications sur la latitude d’ajustement des couvertures, du fait notamment d’une valorisation/dépréciation du montant de la position couverte. Les positions peuvent être ajustées périodiquement, selon une fréquence hebdomadaire, voire plus fréquemment, en fonction d’une règle prédéfinie de variation de l’exposition couverte (par exemple, quotidiennement, si l’exposition varie de plus de 5%).

L’EIOPA accompagne ces assouplissements d’une demande de documentation. Les assureurs devront détailler les règles qu’ils appliquent pour ajuster leur exposition et décrire leur dispositif de couverture, en particulier ce qu’ils considèrent comme étant des instruments similaires pour remplacer les positions de couverture arrivant à échéance.

L’EIOPA préconise enfin d’aménager le module risque de contrepartie afin, d’une part, d’intégrer les accords de compensation et, d’autre part, de prendre en compte les stratégies de couverture de façon globale (lorsque des positions « long » et « short » sont conjuguées dans un dispositif mis en place pour couvrir un risque de marché).

* * *

La Commission Européenne poursuit à présent les travaux en vue d’adopter un amendement au Règlement Délégué 2015/35 avant décembre 2018. Il est possible que sur certains sujets, les dispositions finalement retenues soient différentes de celles préconisées par l’EIOPA.

* Ce document constitue une version synthétisée d’un article publié par l’équipe Solutions assurances d’Amundi, intitulé « Les préconisations de l’EIOPA pour la révision 2018 du cadre de Solvabilité 2 »

[1] Correspond à une Value At Risk à 1 an à 99,5%. Si l’actif net n’est pas supérieur à ce montant, des mesures doivent être prises par l’assureur pour améliorer sa solvabilité.

[2] Correspond à une mesure minimale et, si l’actif net ne lui est pas supérieur, peut conduire au transfert d’activité de l’entreprise.

[3]Paragraphe 2 de l’ Article 132, Principe de la « personne prudente », de la directive 2009/138 « 2. Pour l’ensemble du portefeuille d’actifs, les entreprises d’assurance et de réassurance n’investissent que dans des actifs et instruments présentant des risques qu’elles peuvent identifier, mesurer, suivre, gérer, contrôler et déclarer de manière adéquate ainsi que prendre en compte de manière appropriée dans l’évaluation de leur besoin global de solvabilité conformément à l’article 45, paragraphe 1, deuxième alinéa, point a).

Tous les actifs, et en particulier les actifs couvrant le minimum de capital requis et le capital de solvabilité requis, sont investis de façon à garantir la sécurité, la qualité, la liquidité et la rentabilité de l’ensemble du portefeuille. En outre, la localisation de ces actifs est telle qu’elle garantit leur disponibilité.

Les actifs détenus aux fins de la couverture des provisions techniques sont également investis d’une façon adaptée à la nature et à la durée des engagements d’assurance et de réassurance. Ils sont investis dans le meilleur intérêt de tous les preneurs et de tous les bénéficiaires, compte tenu de tout objectif publié

[4] Le « paquet branches longues » a pour principal effet de diminuer le montant des provisions techniques liées à des engagements à long terme, en autorisant différents mécanismes d’ajustement de la courbe d’actualisation (mesures transitoires ou non) ou par déduction directe (mesure transitoire).

[5] Dans la catégorie des PME, une petite entreprise est définie comme une entreprise qui occupe moins de 50 personnes et dont le chiffre d’affaires annuel ou le total du bilan annuel n’excède pas 10 millions d’euros

Commentaires récents